Превышение лимита задолженности тинькофф что это

Как увеличить кредитный лимит по карте Тинькофф

Кредитные карты банка Тинькофф могут обладать разным лимитом. Самая популярная кредитка Платинум — до 300000 рублей, ALL Airlines — до 700000, наибольший возможный лимит устанавливается по S7-Tinkoff — до 1500000 рублей. Но при выдаче такие большие линии банк сразу не дает, поэтому вопрос, как увеличить кредитный лимит по карте Тинькофф, актуален для многих заемщиков. И специалист Бробанк.ру тщательно в нем разобрался.

О лимитах банка Тинькофф

Банк Тинькофф, как и другие российские банки, указывает в описании продукта максимально возможный размер кредитной линии. То есть это не сумма, которую гарантированно получит клиент, а просто предельный лимит по конкретной карте. Каким бы замечательным не был клиент, перешагнуть предельный порог не получится.

Только вот назначает Тинькофф гораздо более скромные лимиты. Например, по его карточке Тинькофф линия может достигать 300000 рублей, но по факту при рассмотрении заявки банк редко выдает больше 50000 рублей. Бывает и такое, что одобряется линия буквально в 20000-25000 рублей.

Если вам одобрили небольшой кредитный лимит, не спешите отказываться от предложения. Всегда есть возможность увеличить линию кредитной карты Тинькофф.

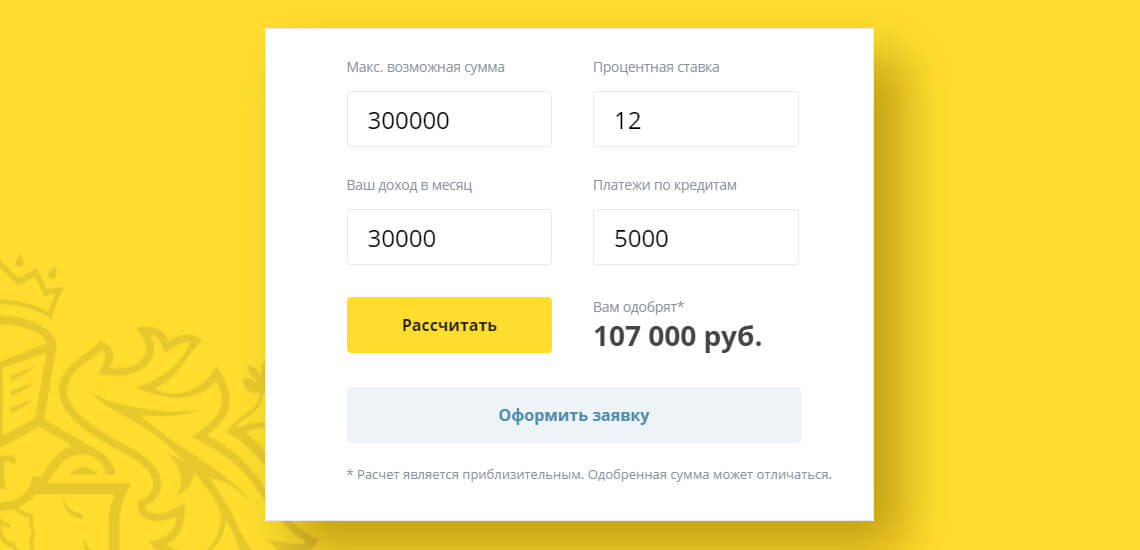

Вы можете предварительно узнать одобренный первоначальный лимит в нашем калькуляторе — перейти.

От чего зависит начальный лимит кредитки Тинькофф:

Банки всегда перестраховываются, назначая новым клиентам небольшие лимиты. Даже хорошему со всем сторон заявителю может быть одобрено не больше 100000 рублей, хотя лимит по продуктам Тинькофф может достигать 70000-1500000 рублей. Расстраиваться при этом не стоит, всегда можно повлиять на ситуацию и увеличить лимит карты.

Как повысить кредитный лимит в Тинькофф

У каждого банка своя схема увеличения лимитов. Одни принимают заявки от клиентов, другие проводят операцию по своему усмотрению. Что касается банка Тинькофф, то повысить кредитный лимит его карты по заявлению клиента невозможно. Он только сам принимает решения такого рода, основываясь на историю пользования продуктом.

Примерно раз в полгода Tinkoff делает анализ и принимает решение об увеличении лимита кредитной карты. Заявления клиентов на проведение этой процедуры не принимаются.

Решение об изменении параметров ссуды принимает автоматизированная программа. Она изучает алгоритм использования продукта, кредитную историю заемщика и решает, нужно ли увеличивать линию, и если нужно, то на сколько.

Как повлиять на автоматическую программу

Вероятность увеличения кредитного лимита карты Тинькофф зависит от самого заемщика, от того, как он пользуется кредитным продуктом. Если это качественный и активный клиент, он обязательно получит уведомление о том, что размер линии повышен.

Какие факторы положительно влияют на решение программы:

Это основные три фактора, которые учитывает программа при рассмотрении возможности увеличения установленной изначально линии. В целом, ничего сложного нет. Если клиент пользуется кредитной картой и не совершает просрочки, он без проблем получит увеличение.

О факте повышения размера лимита заемщик обычно узнает по СМС. Ему приходит сообщение с указанием обновленного лимита. Бывает так, что контактный телефон меняется, тогда информацию нужно отслеживать в онлайн-банке.

Тинькофф может увеличивать лимиты примерно раз в полгода. В итоге постепенно клиент может «добраться» до максимально возможной по программе суммы.

Почему Тинькофф не увеличивает лимит

Система принимает решение по своим алгоритмам, которые не оглашаются. Единственный верный рецепт — пользоваться картой без нареканий. Если она лежит без дела, ждать увеличения размера кредитной линии точно не стоит.

Причины, по которым банк не увеличивает лимит:

Так что, возможность увеличения лимита по кредитной карте Тинькофф зависит прежде всего от самого заемщика. К сожалению, клиент не может сам подать запрос на увеличение, поэтому остается только ждать принятия системой такого решения.

Но помните, что система может дать и обратное решение — понизить изначально назначенную линию. Обычно это связано с тем, что программа выявила большое количество новых кредитов. В итоге лимит может как повышаться, так и понижаться по усмотрению банка. В этом полугодии он может принять одно решение, а в следующем кардинально иное.

Жена потратила деньги сверх лимита по карте, и я хочу отсудить их у банка

У меня сложилась неприятная ситуация с одним банком. Там у меня основная карта и дополнительная, на имя жены. На дополнительной карте установлен лимит по всем списаниям — 55 тысяч рублей ежемесячно.

Сегодня случайно обнаружил, что за последние 3 месяца сумма расходов превышала лимит — на 27 тысяч за весь период. Я обратился в банк, где мне пояснили, что у них временный сбой. Но до этого мне о нем не сообщали. Могу ли я взыскать с банка 27 тысяч, которые жена потратила сверх лимита?

Повод для возврата — несоблюдение условий договора по карте. В нем сказано, что я могу установить лимит расходов, — а он не сработал. Кажется, я имею право взыскать с банка в судебном порядке потраченные сверх лимита деньги. А банк может потом обратиться в суд и требовать эту сумму с жены. Или я неправ?

Дмитрий, должна вас огорчить: отсудить деньги у банка не получится.

Договор

Вы ссылаетесь на то, что договор позволяет устанавливать лимиты расходов по дополнительной карте. Но в договорах также обычно пишут про ответственность клиента за операции по таким картам. Вы должны рассказать держателю дополнительной карты, как ей пользоваться и какие у нее ограничения. И только вы отвечаете за то, как он тратит деньги с вашего счета.

Есть операции, которые проводят в режиме реального времени, а есть операции с отложенным платежом. В случае последних платеж выставляется не сразу, а спустя время и без проверки баланса карты. Банк, как посредник между плательщиком и торговой точкой, обязан исполнить платежное обязательство, а у клиента при этом может возникнуть технический овердрафт или превышение лимита. Таковы особенности работы международных платежных систем. Это и могло стать причиной, по которой лимит по дополнительной карте был превышен. К примеру, покупку жена сделала в понедельник, а информация о ней поступила в ваш банк только в среду, когда лимит уже был израсходован.

Условия банковского обслуживания физлицPDF, 1,71 МБ

От технических сбоев не застрахован никто, и часто это действительно повод получить какую-то компенсацию. Но у вас случай особый: банк не может решать, сколько денег вам тратить. То, что на дополнительной карте имя вашей жены, сути не меняет: карта привязана к вашему счету и вы его единственный владелец. Поэтому компенсировать нечего: с юридической точки зрения вы просто потратили больше денег, чем хотели.

Контроль счетов

В договорах также обычно указано, что клиент контролирует операции по своему счету. Если он с ними не согласен, об этом нужно как можно быстрее сообщить банку — как правило, в течение 30 дней. После этого считается, что операцию вы подтвердили:

Банки стараются сделать так, чтобы вы ничего не пропустили. Операции по счету показывают в мобильном и интернет-банке, в уведомлениях, в ежемесячной выписке. Раз вопросы у вас появились только спустя три месяца, вы не контролировали то, что происходит с вашим счетом. Банк в этом не виноват.

Если обратиться в банк в течение 30 дней, операции можно оспорить. Это работает, когда вы считаете, что деньги списали неправильно: к примеру, за неоказанную услугу или несколько раз вместо одного. Тогда банк обращается в платежную систему, а та уже связывается с банком-эквайером и узнает, что случилось. Если же деньги украли мошенники, стоит обратиться в полицию и взять там талон, что ваше заявление приняли. Это поможет банку вернуть украденные деньги.

Если нет вопросов к самим операциям, контроль за счетами не поможет оспорить превышение лимита. Зато так его можно вовремя заметить и обратиться в банк, чтобы ситуация не повторилась.

Счет на имя супруги

Другой способ подстраховаться от повторения ситуации — открыть супруге счет в том же банке и каждый месяц переводить на него нужную сумму. Комиссии за это банк не возьмет, а вы будете уверены, что супруга не потратит больше лимита.

Единственное исключение — если возникнет технический овердрафт:

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Как увеличить лимит кредитной карты Тинькофф Банкa

Реклама Tinkoff обещает своему клиенту огромные суммы на кредитных картах – 300-700 тысяч рублей. Естественно, такое количество денег будоражит фантазию и заставляет всерьез задуматься о кредитной подушке безопасности. Увы, все мечты разом рушатся после СМС от банка: «Вам одобрили кредитку. Лимит: 15000 рублей». Почему 15? Как получить 700? Как вообще увеличить лимит кредитной карты Тинькофф Банка? Расскажем ниже.

Самые популярные кредитные карты

Самый популярный вариант – Тинькофф Платинум. Беспроцентный срок – 55 дней, около 6% минимального платежа, от 12% за покупки, много бонусов и максимальный лимит – 300000?. Но Платинум – далеко не самая «большая» карта. Другие варианты:

Как увеличить лимит кредитной карты в Тинькофф Банке?

Максимальная сумма увеличивается автоматически. Каждые полгода банк обновляет вашу анкету, оценивает «кредитное поведение», и на основании новой информации приходит к решению: увеличить лимит или нет. Важно: вердикт выносит автоматизированная банковская система, служащие банка не имеют к ней доступа. У такого подхода есть 2 плюса:

Как узнать допустимый для Вас лимит по КК Тинькофф

Если вы только открываете кредитку, то узнаете лимит в случае одобрения (придет СМС). Если кредитка уже есть – проверьте онлайн, на сайте или в приложении найдите графу «Кредитный лимит» в «Информации по счету». Кроме того, вы всегда можете позвонить в банк и спросить про свой лимит.

Как получить кредитную карту с максимальным лимитом?

По личной инициативе

Как уже говорилось выше, все решения по кредитному лимиту принимаются роботом (и ему все равно, хотите вы лимит побольше или нет). Но есть одна «лазейка» – несмотря на то, что сотрудники не могут ничего сделать с самим лимитом, они могут послать вашу анкету на повторное рассмотрение вне очереди. Что для этого нужно:

По документам: может помочь выписка из Кредитного реестра или справка о доходах. Возьмите эти документы (при необходимости), позвоните в банк и попросите пересмотреть ваши лимиты вне очереди. Если оператор согласится (приготовьтесь к большому количеству вопросов), вам нужно будет послать сканы документов электронным письмом – оператор скажет, на какой адрес присылать письмо. Дальше останется только ждать и надеяться.

Автоматическое увеличение

Каждые 6 месяцев банк автоматически анализирует: увеличение уровня дохода, активность заемщика, кредитную историю, величину платежей, наличие вкладов и другие факторы. Все эти данные пропускаются через множество формул (каких – никто не знает, секрет банка), на основании которых робот принимает решение об увеличении или уменьшении лимита. Вас обязательно уведомят о решении.

Какие факторы влияют на положительное решение?

Активное использование карты

Чем активнее вы совершаете покупки, расходуете баллы и совершаете другие действия, тем более банк в вас заинтересован – ведь вы помогаете ему заработать. Поэтому у активных клиентов и лимиты больше.

Отсутствие просрочек в Тинькофф и других банках

Ваша кредитная история находится в открытом (для банков) доступе, и при принятии решения КИ – один из главных факторов. Если у вас одна небольшая погашенная просрочка – возможно, банк закроет на это глаза. Если у вас много погашенных просрочек – лимит вам вряд ли увеличат. Если у вас много просрочек, и среди них есть непогашенные – максимальную сумму могут жестко урезать.

Своевременное погашение

Чем раньше и полнее погашаете, тем лучше. Погашать долг полностью каждый месяц – куда лучше, чем 6 месяцев подряд вносить минимальный платеж, а потом разом все погасить. Будьте максимально прозрачны для банка.

Актуальные контактные данные

Иногда вам будут звонить из банка по всяким вопросам. Если вам не смогут дозвониться – это ухудшит ваши шансы на получение более широкой кредитной линии. Банк не может быть уверен, что дозвонится до вас в случае ЧП. Поэтому указывайте актуальные контактные данные, перезванивайте при необходимости.

Предоставление сведений о доходах

Рано или поздно банк узнает, что ваши доходы выросли, но будет куда лучше, если вы сами позвоните в банк и скажете, что начали больше зарабатывать. Кстати, можете рассказать банку о своих неофициальных доходах – эти данные не попадут в налоговую (если вы не «отмываете» через счет миллионы долларов, конечно же).

Вклады

Если испорченная КИ – один из худших факторов, то вклады в банке – один из лучших. Справка о доходах показывает, что у вас есть деньги, но не гарантирует, что вы принесете их в банк. Вклад – это гарант того, что ваши деньги окажутся в банке (ведь они уже там). Поэтому открытый активный вклад с очень большой вероятностью приведет к увеличению лимита.

Количество кредитов

В КИ отражается информация как о прошлых, так и о текущих кредитах. Если сравнение текущих вкладов с текущими доходами покажет, что 80% вашей зарплаты уходит на погашение долгов – не ждите увеличения лимита.

Личная выгода банка

Грейс-период и досрочное погашение – это хорошо для клиента, но плохо для банка. А банк, что неудивительно, в первую очередь думает о себе. Поэтому использование услуг, наносящих вред личным интересам банка, уменьшает ваши шансы на увеличение максимальной суммы – пусть даже они и разрешены самим банком.

Как временно снизить регулярный платеж

Как уменьшить платеж по кредиту?

Подключите «Снижение платежа» — платную дополнительную услугу, которая позволяет на время уменьшить ежемесячный платеж по кредиту.

Это своего рода страховка от возможных финансовых трудностей в будущем — например, если вам задержали зарплату или внезапно сократили. Так вы сможете ненадолго снизить платеж по кредиту, чтобы уменьшить долговую нагрузку.

Эта услуга работает так:

Сколько стоит услуга «Снижение платежа»?

Плата за услугу «Снижение платежа» составляет 0,5% от первоначальной суммы кредита. Она взимается ежемесячно со дня подключения услуги и до момента ее активации. Чтобы подключить эту услугу, напишите в чат службы поддержки в приложении Тинькофф или в личном кабинете на сайте tinkoff.ru.

Например, вы взяли в кредит 500 000 ₽ на 3 года. Каждый месяц вам нужно вносить регулярный платеж в размере 16 800 ₽. Если подключить «Снижение платежа», то после активации этой услуги в течение 3 месяцев вы сможете вносить всего по 5000 ₽, если выберите минимальный платеж. По окончании действия активированной услуги ваш платеж вернется к прежнему размеру — 16 800 ₽, а срок кредита будет увеличен на 2 расчетных периода. При этом общая переплата по договору увеличится на 8381 ₽ с учетом стоимости услуги.

Если вы взяли в кредит 50 000 ₽ на 1 год, то при активации услуги «Снижение платежа» вместо 4500 ₽ в дату платежа надо будет внести всего 1000 ₽, если выберете минимальный платеж. По окончании действия активированной услуги ваш платеж вернется к прежнему размеру — 4500 ₽, а срок кредита будет увеличен на один расчетный период. При этом общая переплата по договору увеличится на 782,6 ₽ с учетом стоимости услуги.

За всё время пользования кредитом активировать услугу «Снижение платежа» можно лишь один раз:

Просрочка в Тинькофф Банке: что ждет должника

Тинькофф — один из самых популярных банков среди граждан РФ. Россияне активно пользуются его дебетовыми картами. Но чаще всего речь идет о кредитной Тинькофф Платинум, которую по праву можно назвать массовой. Учитывая огромное число заемщиков банка, вопросы о просрочке звучат часто.

Просрочка в Тинькофф Банке всегда ведет к одному последствию — начисление пеней и штрафов, размер которых зависит от типа кредитного продукта. Банк выдает потребительские ссуды наличными и кредитки. Специалист Бробанк.ру рассказывает, что предпримет Тинькофф, чем это грозит должнику.

Штрафы в Тинькофф за просрочку

Это первое, к чему прибегает банк, поэтому изначально рассмотрим именно финансовую сторону вопроса. До недавнего времени банки могли самостоятельно назначать штрафы и пени за просрочку, и заемщикам было несладко. Например, просрочил платеж по кредитке, банк тут же 1000 штрафа дал и пени в 1% в день назначил.

Из-за того что банки таким образом загоняли граждан в настоящие долговые ямы, Центральный Банк инициировал на законодательном уровне установить максимальную планку штрафа.

У банков есть два варианта:

Подавляющее число банков используют пени в 20% годовых. Но Тинькофф по некоторым продуктам применяет пени в 0,1% в день.

Если это кредитная карта

Тинькофф применяет разные проценты за просрочку к держателям кредиток и тем, кто брал наличную ссуду. Для начала рассмотрим самые популярные продукты банка — кредитные карточки.

Просрочка по карте Тинькофф Платинум или другой приведет к начислению пеней в виде 20% годовых, плюс будут действовать проценты согласно тарифам. А они совсем не маленькие. По продукту Платинум это 12-29,9% за безналичные операции и 30-49,9% за снятие наличных и приравненные к нему операции.

Именно из-за высокой процентной ставки банку выгодно применять схему пеней в виде 20% годовых плюс проценты по договору. Сами же проценты могут быть разными в зависимости от вида карточки. В ассортименте Тинькофф всегда есть 10-15 кредитных карт.

В любом случае лучше загляните в тарифы на обслуживание именно вашей карты. По Платинум могут действовать одни условия, по другим — иные.

Совершать просрочки по кредитным картам Тинькофф невыгодно еще и потому, что они отменяют действие льготного периода. Добропорядочные заемщики могут пользоваться грейсом до 55 дней и не платить проценты. Но если совершить просрочку, банк тут же начислит все проценты и начнет прибавлять к ним пени.

Если это кредит наличными

Несмотря на то, что самый популярный продукт банка — карта Тинькофф Платинум, кредиты наличными этой организации также очень востребованы. Они выдаются гражданам полностью онлайн без справок.

И по такому продукту Тинькофф установил совсем другие пени за просрочку. Он начисляет 0,1% в день или 36% годовых, но проценты по договору при этом останавливаются.

Например, если вы должны были внести банку сегодня 7000 и не сделали это, на следующий день к сумме задолженности прибавится 0,1%, она составит 7007 рублей. На второй день эти 0,1% начислятся уже на 7007 рублей и так далее.

Чем длительнее просрочка, тем больше становится сумма долга. Тем больше пеней начисляет банк.

Что будет сразу после пропуска платежа

Как мы уже сказали, после просрочки минимального платежа по кредитке или стандартному кредиту наличными Тинькофф уже на следующий день начнет начисление пеней. Динамику роста задолженности вы увидите в интернет-банке. Также банк будет информировать вас по другим каналом.

К чему нужно быть готовым должнику:

Банк Тинькофф нельзя назвать особо добрым по отношению к заемщикам, но границу закона он не переходит. Его сотрудники будут рассказывать о последствиях, говорить о суде и порче кредитной истории, но зверствовать они не будут. Те времена прошли.

Что делать заемщику

К сожалению, в продуктовой линейке банка Тинькофф нет кредитных каникулы или реструктуризации. Если тот же Сбер или ВТБ активно практикуют такие формы помощи должникам, Тинькофф идет другим путем.

Часто звонящие сотрудники службы взыскания советуют должнику перекредитоваться, перезанять деньги у родственников. Если вам такой вариант приемлем, можете так и поступить. Но помните, что после этого у вас будут уже два долга, требующих гашения.

Вы можете позвонить на горячую линию Тинькофф 8 800 555 77 78 и поинтересоваться возможностью получения каникул или реструктуризации. Возможно, именно вам банк решит пойти навстречу. Но лучше сразу не особо на это рассчитывать.

Коллекторы и суд

Единичная просрочка платежа в Тинькофф не приведет ни к каким особо серьезным последствиям. Кредитная история не пострадает, банк особо донимать не будет. Но если просрочен уже второй, третий платеж, банк начнет предпринимать радикальные меры.

Как будет действовать Тинькофф в случае длительной просрочки:

После суда судебный пристав откроет исполнительное производство и начнет действовать своими методами. Стандартный — удержание половины всех официальных доходов гражданина.

Последствия просрочки по кредиту Тинькофф

Невыполнение своих договорных обязательств влечет за собой серьезные последствия. Особенно если речь о злостном нарушении, которое привело к суду. К чему приведет просрочка в Тинькофф Банке:

Как видно, ни к чему хорошему просрочка по кредитной карте Тинькофф или по его ссуде наличными не приведет. Поэтому лучше постараться, как-то перезанять деньги сразу, чем искать выход из ситуации потом, когда долг уже серьезно вырос.