Предмаркет акций сша alibaba

Alibaba Group акции

Важные новости (не бояться — это не новые репрессии)

(Reuters) Народный Банк Китая дает добро на создание совместного предприятия по кредитному скорингу при поддержке Ant и государственных фирм

www.technologynewschina.com/2021/11/china-cbank-gives-nod-to-set-up-credit.html

(WSJ) Генеральный директор Alibaba Group Holding Ltd. Даниэль Чжан передает полномочия главам бизнес-подразделений компании, чтобы они стали более гибкими в решении растущих проблем и потенциально открыли путь для дополнительных доходов, заявили люди, знакомые с этим вопросом.

www.technologynewschina.com/2021/11/alibaba-empowers-business-units-to-be.html

Ссылки не на WSJ, чтобы не мучаться с оплатой подписки WSJ, а посмотреть бесплатный контент

Что мы видим?

1. Ant group вроде бы закончил свои мучения. Думаю, что получив государственное участие в скоринге вряд ли власти будут и далее «душить» его. Что интересно, оказывается, что Tencent и JD уже давно с госконтролем в скоринге, но без «шума и пыли». Не знал об этом до этой статьи. И никто не «кричал» — о ужас, репрессии, компанию разрушили. Мда.

По идее, в этой новости и не позитив и не негатив как таковой, так как это было неизбежно и заранее объявлено — просто отмечаем факт, что дело сделано. Инвесторам можно только надеятся, что поток репрессий по отношению именно к Ant group сократится.

2. По изменению системы управления в группе Alibaba на более «гибкую». Непонятно. Хотелось бы увидеть мнение людей понимающих этот вопрос. Был бы благодарен за комментарии к этой новости.

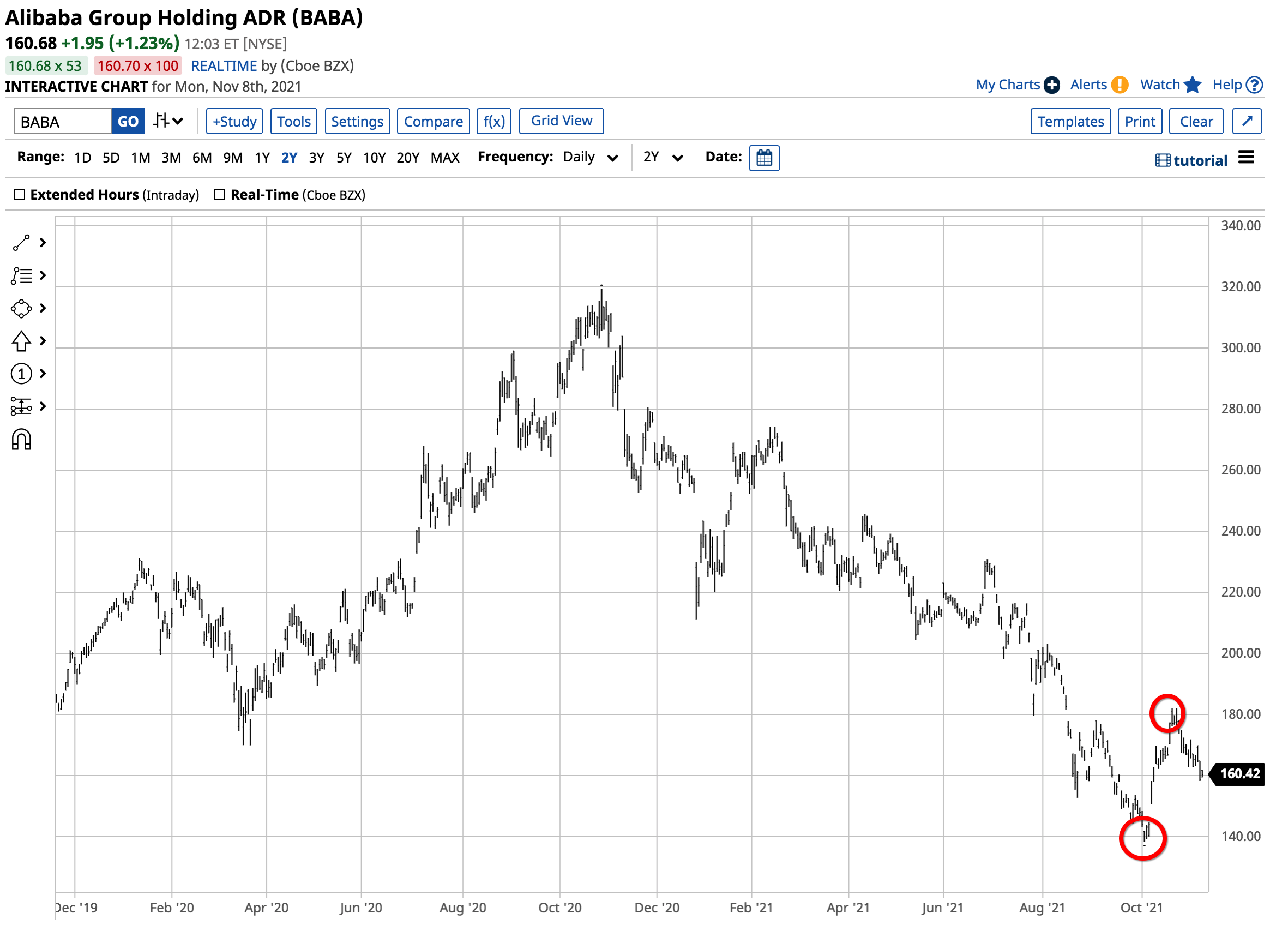

Товарищи. Откройте САМИ график и обратите внимание на такие составляющие как: тренд, осцилляторы, дивергенции, сопротивления, фракталы, объёмы, накопления…дальше не продолжаю❗️

И вы поймете, что сейчас около ДНО! Думаете, мол дошли до низшего сопротивления и сразу за два дня улетаем за ист. перехай( показываем 100%)?? Вы ошибаетесь. Как раз именно сейчас идет момент накопления, когда волатильность зашкаливает, происходят резкие взлеты и падения. Таким образом вытряхивая «зеленых и нервных инвесторов».

Я свое мнение 100 раз говорил. Мои цели минимум +50% #BABA #VIPS #BIDU т.д. и я их дождусь!

Если вы боитесь, не умеете пересиживать бури (красные) нервничаете, не уверены в своих покупках- переходите на вклады! Сейчас ЦБ повысил ставку, в ВТБ например 8% годовых, будите кайфовать.

ТАК ЖЕ ДЕЛАЮ ОБЗОР АКЦИЙ И РЫНКА В ЦЕЛОМ ТУТ t.me/investgrooop

Товарищи. Откройте САМИ график и обратите внимание на такие составляющие как: тренд, осцилляторы, дивергенции, сопротивления, фракталы, объёмы, накопления…дальше не продолжаю❗️

И вы поймете, что сейчас около ДНО! Думаете, мол дошли до низшего сопротивления и сразу за два дня улетаем за ист. перехай( показываем 100%)?? Вы ошибаетесь. Как раз именно сейчас идет момент накопления, когда волатильность зашкаливает, происходят резкие взлеты и падения. Таким образом вытряхивая «зеленых и нервных инвесторов».

Я свое мнение 100 раз говорил. Мои цели минимум +50% #BABA #VIPS #BIDU т.д. и я их дождусь!

Если вы боитесь, не умеете пересиживать бури (красные) нервничаете, не уверены в своих покупках- переходите на вклады! Сейчас ЦБ повысил ставку, в ВТБ например 8% годовых, будите кайфовать.

ТАК ЖЕ ДЕЛАЮ ОБЗОР АКЦИЙ И РЫНКА В ЦЕЛОМ ТУТ t.me/investgrooop

Китай — стоит ли инвестировать?

Последние несколько месяцев были кошмаром для многих инвесторов в китайские акции. Внезапная отмена IPO Ant Group и давление на Alibaba. Репрессии против DiDi Global и новая политика в области образования, которая вызвала крах акций образовательных компаний Китая. После — антимонопольное регулирование всех крупных технологических компаний и директивные требования властей, какие виды бизнеса нужно свернуть, а в каких — передать долю правительству. В дополнение — добровольно-обязательные инвестиции китайских бигтехов в социальную сферу, которые правильнее назвать «невозвратными пожертвованиями».

Судя по происходящему складывается впечатление, что китайские политики намеренно саботируют акции китайских компаний, котирующиеся на зарубежных биржах. Результат налицо. В то время как Nasdaq 100 с начала 2020 года прибавил 89%, его китайский аналог KWEB растерял весь свой предшествующий рост и торгуется на минимумах двухлетней давности.

Шпицер Александра, Хороший и даже просто отличный пост. Спасибо автору. И я напишу лонгрид в ответ. Много с чем сложно не согласиться — особенно с техническими моментами типа «алгоритмическая работа по падающему тренду» или «налоговая оптимизация — в виде вычета за счет фиксации убытков». Разворота падающей формации пока не наблюдается. Всё верно. Абсолютно. И еще не учтено, что алгоритмы и люди торгуют сейчас во многом и «новости» — штраф Тенсент и Алибабы с Байду на 75 тыс долларов приводит к обвалу на десятки миллиардов капитализации по падающему тренду. А новости пока на первые полосы подобраны просто как на подбор ужасные.

Есть только замечание. Наверное все-таки разные инвесторы и принципы долгосрочно-среднесрочного инвестирования в Value и Growth, условно в строительный сектор и в тех сектор.

Также, по макро, похоже, что Китай использует контрциклические методы в ДКП в части других мировых ЦБ. То есть, когда ФРС ЕЦБ использовали сверхмягкую ДКП, то НБК ужесточил свою ДКП. Логика в этом конечно есть, но тем самым Китай доставил много неприятностей тому же сектору недвижимости и возможно экономическому росту. Вчера буквально, НБК и Лю Хэ написали, что политика будет смягчена. Вероятно, из-за того, что мы увидим ужесточение ДКП ФРС в борьбе с инфляцией и, как следствие, возможное замедление роста мировой экономики. Смягчение ДКП НБК — долгосрочный позитив, которого довольно долго ждали Блэкрок и Голдман Сакс например.

Еще, с 01 января 2022 года начинает действовать Всестороннее региональное экономическое партнёрство стран АСЕАН. Смысл его, в основном, в безбарьерной торговле и унификации правил. Что должно якобы дико стимулировать торговлю и инвестиции макрорегиона. Вроде бы Китай открывает наконец-то свой закрытый внутренний рынок для стран партнеров. Хотя я почему-то думаю, что это политический проект. Но он может быть удачным для акций компаний, не только китайских, а вьетнамских и др, которые хотят открывать другие рынки.

Еще есть, имхо, некая натянутость в другом. Антимонопольные и регуляторные меры — это неизбежность. Просто раньше в Китае была некая анархия. Посмотрите, что делают регуляторы в той же ЕС и как они прессуют даже Эппл и Гугл? Так там эти меры только двигаются в сторону ужесточения. Так что тут я бы так сильно не преувеличивал «репрессии». Например, те же монопольные «барьеры» Тенсент Алибабы Байду были бы во многих странах абсолютно неприемлемыми с учетом их размеров. Ant group мега МФО с миллиардом клиентов не подчиняющаяся никакому регулятору — где же это видано такое? С точки зрения рыночной экономики, как ни странно, но Китай сделал много правильного в этом секторе. Буквально на днях только создали ФАС — удивительно просто. И почему в других странах ESG это супер, а в Китае это репрессии? Долгожданное сдутие пузыря в недвижке и борьба с теневым банкингом как ни странно тоже репрессии? Как то это неправильно. Несмотря на то, что я вовсе не фанат режима товарища Си. Понятно, что борьба с татуировками ведущих, слишком напомаженными блогерами, играми, фан-группами и типа такого — это просто за гранью и напоминает «мечту» бабушек у подъезда. Но что поделать — видать бигтеху Китая с этим жить.

Если почитать стенограмму конференс-колла Алибабы (пусть он будет бенчмарк по Китаю), то заметно — прибыль уменьшилась в основном от трех факторов (исключая отмену льгот по налогам):

1. Инвестиции

2. Конкуренция

3. Переоценка

Что вообщем-то интересно. Судя по Алибабе, смотрим:

1. Инвестиции — большие ставки на международную торговлю, облачные сервисы и НИОКР (типа сделанных продвинутых чипов наверное), покрытие провинциальных территорий услугами, международная и локальная логистика, С2М.

2. Насчет конкуренции — тут всё и так ясно. Тратят на программы лояльности, конкурентные мероприятия типа скидок и тд.

3. Переоценка — тут еще проще. Та же Алибаба, по-моему, имеет в виде инвестиций всё подряд — Weibo, Xpeng, PayTM, Netease cloud music… наверное десятки и сотни инвестиций. Само собой, судя по рынку, что почти все инвестиции принесли отрицательную переоценку. Но тут не всё так плохо — так как даже те «имена», которые я написал на память уже начинают свой возврат на вложенный капитал. Рекордное IPO PayTM с частичным выходом в кэш, вроде бы рост Xpeng, IPO Netease cloud music и тд. Не всё так уж и плохо и вообще это сложно подсчитать с учетом волатильности рынков. Мы не знаем будущего — может эти инвестиции превратятся в тыкву, а может они стоят дороже Алибабы.

Смотрим, если инвестиции в зарубежную торговлю и в облака приносят плюс 33-34 проц выручки ( у кого больше?) и десятки миллионов новых иностранных клиентов, то это просто нереально круто. Если конкуренция снижает прогнозы на внутреннем рынке — то конечно это плохо. Увидим. Именно в Алибабе я вижу и читаю простую реальную стратегию: битва за лояльность, экспансия на международные рынки, ставка на облачные технологии и НИОКР. 1,240 млрд клиентов из них 285 млн не китайских на дороге не валяются. А в планах — 2 млрд… (дикие цифры). И надо понимать «эффекты масштаба», потому расти даже по 15-25 проц с такими масштабами и размерами выручки во внутренней торговле это нереально сложно и нереально круто.

Наоборот, я не очень понимаю будущее многих других акций — например, основа Baidu поисковик на китайском языке (что-то типа локального, но огромного Яндекса) и сейчас уже его просят не быть монополией и не пользоваться барьерами. Ну, а расширяться поисковику на китайском есть куда и как? Но может взлетит у Baidu другое направление? Еще есть какие-то производители водки и воды с безумной капитализацией, десяток автопроизводителей из которых половина обанкротятся наверняка как везде в мире бывало и тд.

PS Я тоже думаю, что разворот надо подождать для начала покупок — может KWEB лучший вариант, а то частенько китайцы вразнобой торгуют. Пример — JD & BABA. Если тот же KWEB начнет растущий тренд, то те же международные аналитики армагеддона будут писать о нескончаемом росте китайских акций и найдут массу убедительных обоснований. Но пока тренд вниз, то лучше подождать — рынок большой, всегда есть альтернатива.

Компания сообщила о прибыли в третьем квартале в размере 11,20 юаня на акцию, что на 1,24 юаня хуже, чем консенсус S&P Capital IQ в 12,44 юаня. Выручка выросла на 29,4% в год, до 200,69 млрд юаней против 204,97 млрд юаней, согласно консенсусу S&P Capital IQ. Прогноз на 2022 финансовый год также оказался негативным.

Падение бумаг Alibaba ускорилось на фоне усиления конкурентной среды в отрасли и ужесточения регуляторных мер в Китае.

Второй квартал подряд компания не оправдала ожиданий по выручке, что свидетельствует о замедлении роста и заставляет инвесторов продавать бумагу. Проблема усугубляется тем, что компания нарастила капитальные расходы в некоторых непрофильных сегментах, например, в Taobao Deals и Community Marketplace. Это также оказывает негативное влияние на финансовые результаты. Для реального движения акций наверх, которого многие ждут уже несколько месяцев, понадобится реальное улучшение показателей и более дружелюбное отношение китайских регуляторов к компании. Это может занять несколько кварталов.

Авто-репост. Читать в блоге >>>

Судя по происходящему складывается впечатление, что китайские политики намеренно саботируют акции китайских компаний, котирующиеся на зарубежных биржах. Результат налицо. В то время как Nasdaq 100 с начала 2020 года прибавил 89%, его китайский аналог KWEB растерял весь свой предшествующий рост и торгуется на минимумах двухлетней давности.

Авто-репост. Читать в блоге >>>

BABA продолжает кровоточить

В конце 2020 года многие блогеры рассказывали про перспективные инвестиции в Китай. Прошел год и можно подводить итоги. Например, компания Алибаба потеряла уже больше 50% стоимости.

Алибаба — ТОП 1 компания по покупкам частными инвесторами на СПБ Бирже. Инвесторы несут колоссальные потери на этой акции.

Даже сам Чарли Мангер словил лося в Алибабе =(

Кто что думает про Алибабу? Может самое время инвестировать?

Выглядит очень рискованно и невероятно заманчиво.

DavidD, я думаю Вам надо вывести деньги и не торговать на биржах. «Заманчиво» не про трейдинг, тут надо чётко соблюдать действия по условиям.

ГЛАВНЫЕ ВЫВОДЫ

ОБЩАЯ ИНФОМАЦИЯ

Alibaba Group занимает около 80% всей интернет-торговли в Китае и активно развивает свои сервисы за рубежом, в том числе в России, Восточной Европе и др. регионах. Что позволяет поддерживать высокие темпы роста несмотря на замедление роста в Китае.

Компания также активно расширяется за счет M&A. Последняя покупка – компания Sun Art (сеть китайских гипермаркетов), что позволило увеличить квартальные продажи более чем на 30%.

Основные сервисы:

— Alibaba.com – основная торговая площадка компании.

— Taobao – сайт для торговли товарами и услугами между рядовыми потребителями

— Tmall – сайт для крупных продавцов-компаний.

— Платежная система Alipay (Ant Group), площадка AliExpress и т.д.

ОЖИДАНИЕ КВАРАТЛЬНОЙ ОТЧЕНОСТИ (запланировано на 18 ноября)

Ниже на графике показаны прогнозы аналитиков по целевой стоимости акций компании.

ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ОТЧЕТНОСТИ

1. Интенсивный рост выручки – в среднем 40-50% в год

2. Рост прибыли отстает – но сохраняется на уровне 15%

3. При этом значение мультипликаторов на историческом минимуме и ниже уровня конкурентов

Теперь проанализируем, как это соотносится с конкурентами.

Источник: данные financemarker на 05.11.2021

Примечание: бизнес Alibaba более маржинальный, и менее капиталоемкий, чем Amazon (маржа по чистой прибыли у Alibaba в несколько раз больше)

4. есть потенциал роста операционной эффективности

Из-за этого рентабельность по EBITDA и рентабельность чистой прибыли сильно просели, что безусловно повлияло на снижение доверия и повлекло продажу акций.

ТЕХНИЧЕСКАЯ КАРТИНА ПО ГРАФИКУ

Есть два ключевых диапазона цен, по накоплению объема:

— Диапазон №1: $76,92–$106,42

— Диапазон №2: $158,39–$213,06

Логично, что тем, кто покупал акции в диапазоне цен $158,39–$213,06:

— в ыгодно фиксировать прибыль над верхней границей диапазона

— не очень выгодно внутри диапазона (для таких продаж должны быть веские фундаментальные основания). Покупают акции ради прибыли, а не ради нулевого результата.

— и совсем не выгодно продавать акции ниже отметки 158,39. Такие сделки приведут к убыткам.

На фоне роста выручки, показатели рентабельности компании заметно снизились. На это повлияла выплата штрафа, о которой писали выше. Эта информация была воспринята инвесторами негативно.

Сейчас все ожидают данные по квартальному отчету, исходя из которых будут принимать решение о том, как целесообразно действовать дальше. Его будут сравнивать в первую очередь с аналогичным отчетом прошлого года. И внимание, в первую очередь, будет приковано к показателям рентабельности компании.

Мы планируем подготовить обзор квартального отчета Alibaba 18 ноября, следите за нами.

Спасибо за внимание, искренне Ваша,

команда Ambidextro

Инвестбанки снижают цель по акциям Alibaba рекордные 18 недель

Курс о больших делах

Сначала регуляторы

Аналитики начали снижать цель по акциям Alibaba еще летом. Тогда власти Китая усилили контроль за крупными компаниями, такими как Tencent, DiDi и TAL Education. Ранее Alibaba также пострадала от действий регуляторов. В конце прошлого года стало известно, что власти проводят антимонопольное расследование в отношении компании. По итогам расследования площадку обвинили в злоупотреблении положением на рынке и выписали штраф на 3 млрд долларов.

Кроме прочего, выяснилось, что многие китайские эмитенты — не китайские, а зарегистрированные в офшорах компании. За такими правительство страны также усилило контроль.

Потом плохой отчет

После квартального отчета, который компания опубликовала 18 ноября, эксперты продолжили пересматривать свои прогнозы. Основной доход ретейлера, которые генерируют цифровые торговые площадки Taobao и Tmall, по сравнению с 2020 годом вырос всего на 3%. Для сравнения: год назад рост составил 20%.

Несвоевременные прогнозы

Прогнозы аналитиков можно учитывать, но вряд ли на их основе следует принимать решения. Часто, как и в случае с Alibaba, эксперты обновляют ожидания постфактум, когда основные риски уже заложены в цену акций.

Несмотря на пересмотр прогнозов, большинство инвестбанков рекомендует акции Alibaba. Так, из 52 аналитиков покупать советуют 47, продавать — один.

Уже 16 декабря Alibaba проведет день инвестора. Вероятно, на мероприятии компания расскажет о будущих точках роста, а также о том, когда окупятся ее стратегические инвестиции в бизнес.

Стоит ли инвестировать в Alibaba? Чарльз Мангер свой выбор сделал

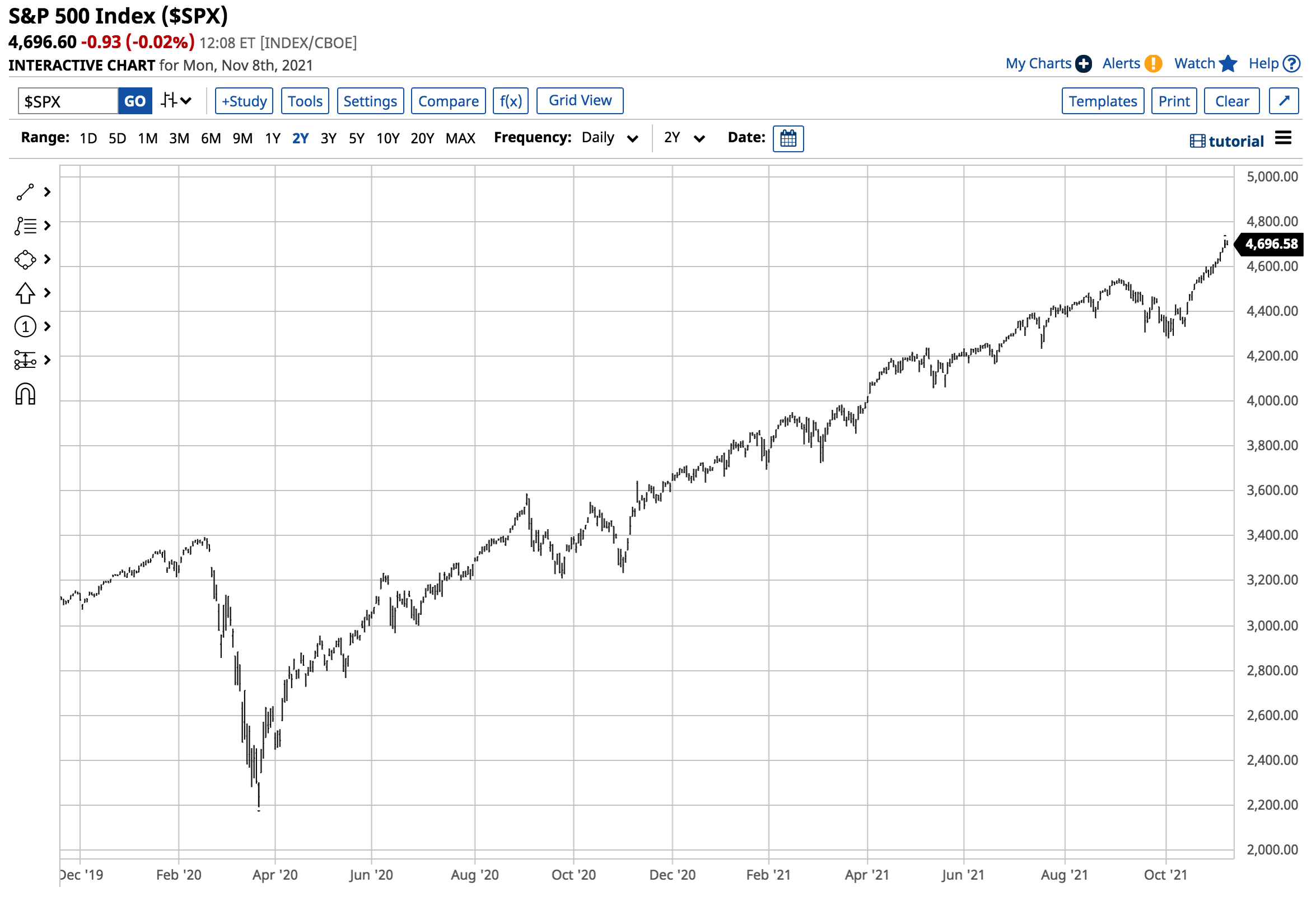

В феврале-марте 2020 года фондовый рынок США обвалился под влиянием пандемии коронавируса, после чего вернулся на путь роста и сейчас формирует серию растущих максимумов и минимумов. За последние месяцы новых пиков достигли все ведущие индексы американского рынка.

Одним из мощных драйверов этого ралли было мнение инвесторов об отсутствии альтернативы. Рекордно низкие процентные ставки в сочетании с растущей прибылью и стоимостью Корпоративной Америки побуждали инвесторов продолжать покупать акции. Счета с отложенным налогообложением также способствовали поддержанию спроса.

Рекордные максимумы фондового рынка усложняют задачу подбора активов «стоимостным инвесторам», поскольку этот подход требует от дорогих бумаг значительного роста прибыли их эмитентов.

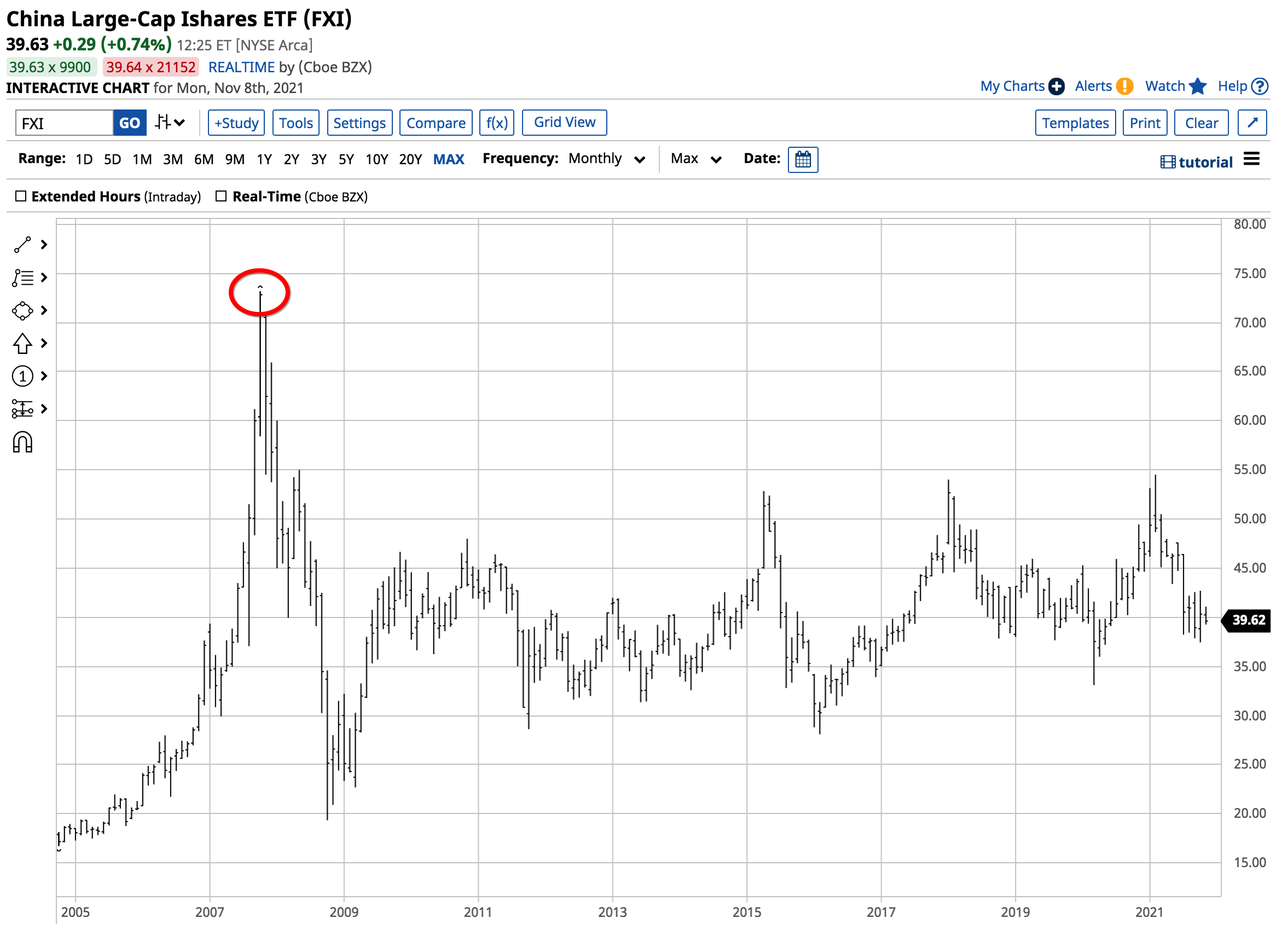

Между тем, китайский рынок демонстрировал совсем иную динамику. В то время как SPDR® ETF (NYSE: SPY ) с начала года прибавил 25%, фонд iShares China Large-Cap ETF (NYSE: FXI ), отражающий успехи (и неудачи) 50 ведущих китайских акций, торгуемых на биржах США, за этот период просел примерно на 14,7%.

Alibaba Group Holdings (NYSE: BABA ) — китайский гигант онлайн-ритейла и один из ведущих компонентов портфеля FXI. С января акции BABA упали более чем на 30%, и некоторые инвесторы считают их хорошим стоимостным активом на текущих уровнях.

Неожиданное решение Чарли Мангера

В свои девяносто семь лет Чарли Мангер (вице-президент Berkshire Hathaway (NYSE: BRKa ) и помощник ее генерального директора Уоррена Баффета) не сдает позиции. В начале октября известный стоимостный инвестор сделал интересный выбор, нарастив позицию по Alibaba.

В официальном отчете издательская компания Мангера Daily Journal сообщила, что в третьем квартале 2021 года она нарастила длинную позицию по BABA до более чем 302 000 акций (т.е. на 80%). Особенно интересно это выглядит на фоне ужасной динамики текущего года.

Графики предоставлены: Barchart

Тем не менее Чарли Мангер считает BABA и другие акции китайского рынка недооцененными.

Политический курс Китая играет на руку стоимостным инвесторам

Мангер никогда не стеснялся делиться своим мнением, даже если оно не пользовалось всеобщей поддержкой. За последний год китайское правительство усилило давление на финансовую суперзвезду и соучредителя Alibaba Group Джека Ма с целью минимизировать индивидуальное благосостояние в угоду «коллективному богатству», к которому стремится президент Си Цзиньпин.

В Китае есть место только для одной суперзвезды — самого президента, который консолидировал власть и контроль над 1,4 миллиардами граждан страны.

Чарли Мангер сказал: «Коммунисты поступили правильно». Хотя он не выступал за принятие «китайской системы» в США, он «определенно хотел бы, чтобы ее финансовая часть находилась в моей стране». Наращивание позиции по BABA запустило восстановление бумаг многих ведущих китайских компаний.

Инвесторы сторонятся китайских бумаг

Портфель FXI включает акции ведущих китайских компаний, торгующихся на фондовом рынке США. После падения к минимумам 2020 года вместе с остальными активами китайские бумаги восстановили позиции.

19 марта 2020 года одна акция FXI стоила 33,10 доллара, а уже 17 февраля 2021 года за нее давали 54,52 доллара. В то время как фондовый рынок США продолжил укрепляться, FXI исчерпал потенциал роста и 8 ноября вновь оказался ниже 40 долларов. Сейчас FXI ближе к минимумам марта 2020 года, чем максимумам февраля 2021 года.

Давление на китайские акции оказали стремление президента Си к «коллективному богатству», напряженность в отношениях с США и Европой, а также замедление роста экономики Китая.

Дороговизна американских активов делает китайские акции более привлекательными

Рекордные максимумы американского рынка затрудняют поиск стоимостных активов.

S&P 500 вырос с минимума марта 2020 года в 2191,86 23 до 4700 8 ноября. В 2021 году индекс многократно переписал максимумы.

Между тем, исторический пик китайского рынка пока оставался недостижимым.

Агрессивная политика Китая остается серьезным риском

Не бывает прибыли без риска. И пока Мангер наращивает инвестиции в BABA, китайское правительство усиливает давление на США и Европу.

Напряженность вокруг Тайваня и экспансия в Южно-Китайском море — серьезные геополитические проблемы. Акцент на «коллективных успехах» в ущерб индивидуальным достижениям отделяет китайскую систему от «свободного» мира.

Тем не менее, Чарли Мангер и многие инвесторы обратили взор на восток, поскольку акции ведущих китайских компаний предлагают большую «стоимость», чем бумаги американского рынка.

Квартальный отчет Alibaba Group разочаровал инвесторов, акции рухнули на 10%

Alibaba Group (BABA) отчиталась за 2 кв. финансового 2022 г. (2Q FY22), закончившийся 30 сентября 2021 г. Выручка за квартал подскочила на 29,4% до 200,69 млрд юаней ($31,15 млрд). Если исключить эффект от консолидации сети Sun Art, то рост выручки 16% г/г. Скорректированная прибыль в расчете на 1 ADS с учетом возможного размытия составила 11,2 юаня ($1,74) против 17,97 юаня за 2Q FY21. По данным FactSet, аналитики в среднем прогнозировали выручку 204,1 млрд юаней и adjusted EPS 11,86 юаня. Скорректированная EBITDA рухнула на 26,7% и составила 44,84 млрд юаней ($5,41 млрд). Свободный денежный поток (FCF) 22,24 млрд юаней ($3,45 млрд) против 40,54 млрд юаней за 2Q FY21. Снижение рентабельности бизнеса связано с ростом инвестиций на 12,58 млрд юаней в стратегические направления сегмента e-commerce, в частности в Lazada, Cainiao и Taobao Deals. Alibaba завершила квартал с денежной позицией 443,4 млрд юаней, что на 27,4 млрд юаней меньше, чем по итогам 1Q FY22. Чистый долг отрицательный. Результаты за 1Q FY22 – см. по ссылке.

За первое полугодие финансового 2022 г. (1H FY22) выручка компании выросла на 31,6% до 406,43 млрд юаней по сравнению с 308,81 млрд юаней за 1H FY21. Скорректированная прибыль в расчете на 1 ADS с учетом возможного размытия за 1H FY22 составила 27,84 юаня по сравнению с 32,79 юаня за соответствующий период годом ранее.

Результаты по сегментам. За отчётный квартал выручка в сегменте онлайн ритейла (“commerce”) подскочила на 30,7% до 171,17 млрд юаней. Выручка сегмента облачных вычислений (“cloud computing”) выросла на 33,1% до 20 млрд юаней, кварталом ранее было 16 млрд юаней. Стоит отметить, что сегмент облачных вычислений показал положительную EBITDA по итогам квартала. Доля облачных вычислений в выручке за квартал 10%, а за полный FY21 была 8,4%. Валовые доходы направления «медиа и развлечения» (“digital media and entertainment”) практически не изменились и остались в районе 8,1 млрд юаней.

Число ежегодно активных покупателей (совершивших хотя бы 1 покупку за последние 12 мес.) на всех площадках Alibaba составило 1,24 млрд (+62 млн за квартал), из них 953 млн из Китая. Компания в ноябре провела распродажу, посвященную «дню холостяка» 11.11, по итогам Alibaba отмечает замедление темпов роста продаж и ссылается на рост конкуренции в китайском секторе e-commerce.

Прогноз. Компания прогнозирует рост выручки в финансовом 2022 г. на уровне 20% – 23%. По итогам финансового 2021 г. прогноз предполагал рост выручки почти на 30%.

Комментарии. Отчет нейтральный. С одной стороны рост облачных вычислений и увеличение инвестиций в стратегические направления, а с другой прогноз по замедлению бизнеса и возрастающая конкуренция со стороны других площадок e-commerce. Текущая оценка по P/S примерно 3,3, текущий P/E 21, EV / EBITDA 15. Мультипликаторы весьма низкие. Компания продолжает дешеветь, хотя бизнес растет и темпы роста выше 20%. На компанию продолжают влиять страновые риски, связанные с коммунистическим регулированием высокотехнологичных и финансовых секторов. Наш взгляд на ADS Alibaba не изменился, компания интересна на долгосрочную перспективу.*

ADS Alibaba Group (BABA) входят в состав портфеля SUVE CM.

За время, прошедшее с нашей первой публикации состава портфеля SUVE CM в сентябре 2020, ADS Alibaba Group упали на 47% на фоне роста портфеля на 21%.

Полный список наших инвестиционных идей и актуальная структура портфеля здесь.

Аналитику и все публикуемые нами новости по высокотехнологичным компаниям вы найдёте в нашем телеграм-канале: @SUVECM.

Список всех обзоров квартальных отчётов за 3Q21 по компаниям, акции которых входят в наш портфель, см. по ссылке.

*Не является индивидуальной инвестиционной рекомендацией.