Потребительский кредит и кредитная карта в чем разница

Что выгоднее: кредит или кредитная карта

Многие пользуются и кредитованием на разные цели, и картами с кредитным лимитом. Из этой статьи вы узнаете о плюсах и минусах этих банковских продуктов, чтобы использовать их с максимальной выгодой.

Кредитные карты

Популярность кредитных карт обусловлена простотой их использования. Многие люди оформляют кредитки как финансовую подушку – для незапланированных трат.

Преимущества кредитных карт

Недостатки кредитных карт

Более выгодной альтернативой кредиток являются карты рассрочки. Например, при оплате картой «Халва» можно получить беспроцентную рассрочку на покупки внутри внушительной партнерской сети (более 250 000 магазинов-партнеров).

Кредит наличными

Преимущества кредита

Недостатки кредита

Что выгоднее?

Выбор в пользу одного из вариантов зависит прежде всего от цели заемщика.

Если выгода заключается в экономии на переплате – лучше выбрать карту с максимальным на рынке беспроцентным периодом и не выходить за его пределы. Такой вариант подойдет для повседневного использования.

Для оплаты дорогостоящей покупки выгодным решением станет потребительский кредит. Сумма по такому займу будет в разы больше, а процент наоборот – ниже, чем у кредитной карты. Еще один аргумент в пользу кредита наличными – комфортный срок возврата денег.

В Совкомбанке действует правило: больше денег – меньше ставка. Займ могут выдать под 6,9%. Подать заявку можно по ссылке.

Когда лучше взять кредитную карту

Кредитка может быть полезна для многих целей:

Многие кредитки предлагают программу лояльности за покупки внутри партнерской сети. Возвращаться может до 10% от потраченных сумм. Некоторые клиенты используют такие карты, как способ получить дополнительные бонусы, при этом в кредитных средствах они заинтересованы меньше.

Карта с кредитным лимитом иногда выполняет функцию финансовой подушки, особенно в путешествиях. Карта с удобным грейс-периодом может финансово выручить и дать время уладить проблемы без негативных последствий.

Возобновляемый лимит кредитки поможет сэкономить время на оформление потребительских займов для совершения простых покупок – бытовой техники, образовательных курсов, туристической путевки.

Иногда кредитные средства – неотъемлемая часть быта человека. В таком случае кредитка в возобновляемым лимитом – хороший выбор для экономии времени. Планировать бюджет с учетом заемных средств можно, но важно соблюдать дисциплину и тратить деньги лишь на то, что действительно необходимо.

Претендовать на крупный потребительский займ может тот заемщик, у которого есть кредитная история с высоким рейтингом. Кредитка может стать первым успешным опытом, который выступит фундаментом для будущих взаимодействий с другими банковскими продуктами.

Когда выгоднее оформить кредит

Потребительский кредит выгоднее в тех ситуациях, когда заемщик понимает, что не сможет вернуть средства банку в короткий срок, как это предусмотрено правилами использования кредитных карт.

Существуют и другие причины, по которым выгоднее получить потребительский займ:

По потребительским займам можно получить крупную сумму, которая будет в разы больше лимита по кредитке.

Риск потратить средства банка на незапланированные нужды ниже, так как заемщик обращается к кредитору для покупки или оплаты конкретной цели. Долг в процессе пользования деньгами не растет, как могло бы быть в случае с кредиткой, а переплата известна заранее и её можно снизить.

При оформлении кредитного договора составляется график платежей, согласно которому можно заранее предугадать, какая часть дохода будет направлена на выплату задолженности перед банком. Для людей, которые ценят стабильность, это важное преимущество.

И потребительский займ, и кредитку используют по-разному. Среди положительных есть и отрицательная тенденция по использованию карт: после выхода из грейс периода заемщика затягивает в порочный круг – выход на ежемесячный платеж и его регулярный рост.

Основная задолженность становится больше, переплата тоже. Для таких пользователей выгоднее брать займ с фиксированным графиком выплат и использовать его целенаправленно.

На повышение пользы банковских продуктов напрямую влияет финансовая грамотность самого клиента, его информированность. Для достижения положительного эффекта от кредитных услуг необходимо подходить к их использованию с дисциплиной и умением принимать осознанные решения.

Выгода по займу зависит от многих факторов, среди них:

Объективный взгляд на персональную выгоду для каждого клиента в отдельности обеспечивает комфортное пользование любыми услугами банка.

Что выгоднее потребительский кредит или кредитная карта

Кредиты населению можно условно разделить на две категории: потребительские кредиты и кредитные карты. У каждой категории имеются различия, особенности, достоинства и недостатки.

Различия между кредитными картами и потребительскими кредитами

Потребительские кредиты в свою очередь также можно разделить:

Кредитная карта – это платежный инструмент, с помощью которого заемщик получает возможность управлять карточным счетом и тратить средства банка в размере установленного лимита.

Кредитная карта больше похожа на нецелевой кредит, поскольку в обоих случаях заемщик может тратить деньги на любые цели. Возникает вопрос, в чем же их различие?

Нецелевой потребительский кредит выдают наличными в полной сумме. Тратить деньги заемщик может по мере необходимости, но проценты по кредиту начисляются на полную сумму с момента выдачи.

В случае с кредитной картой средства считаются полученными в кредит только после того, как заемщик воспользуется кредиткой – оплатил товар или снялт наличные в банкомате.

Потребительский кредит погашается равными долями, в то время как кредитка предполагает обязательство вносить лишь сумму минимального платежа. После погашения задолженности деньги на карточном счете можно снова тратить. Потребительский кредит не возобновляется, после погашения всей суммы кредитный договор прекращает действие.

Плюсы и минусы потребительских кредитов

Преимущества потребительских кредитов:

Недостатки потребительских кредитов:

Преимущества и недостатки кредитной карты

Что выбрать?

Прежде чем принять решение, что выбрать – кредит наличными или кредитную карту, необходимо провести сравнение условий разных кредитных программ.

Важно четко понимать, как планируется использовать заемные средства. Если кредит необходим как резерв, для решения непредвиденных задач, на всякий случай, лучше предпочесть кредитку. Не придется переплачивать за период, когда деньги лежат в тумбочке.

Если нужны наличные, причем сразу в полной сумме, снятие денег с кредитной карты станет дорогим удовольствием. Стоимость кредитных средств автоматически увеличится на 2-10%.

При наличии постоянного источника доходов, кредитка позволит тратить деньги банка бесплатно, пользоваться кредитом по минимуму в случае крайней необходимости.

Если деньги необходимы на покупку конкретного товара или услуги, проще и быстрее взять потребительский кредит.

Когда кредитная карта выгоднее кредита наличными

Кредиты можно разделить на два вида: ссуда наличными и кредитная карта. Как взять кредит и не переплатить? Что лучше оформить: потребительский кредит или кредитную карту? В этом материале Bankiros.ru разобрался, когда выгоднее взять кредитку, а когда кредит наличными.

Чем кредитная карта отличается от кредита

Кредит может быть целевым, когда деньги перечисляются на покупку какого-то товара или услуги, например, лечение или обучения, и нецелевым. Нецелевой кредит выдается заемщику наличными, которые он может потратить их на свое усмотрение. Отчитываться за траты перед банком не нужно. Таких же ограничений нет и у кредиток. Единственный момент – сумма трат не может превысить установленный лимит. В чем же принципиальное различие кредита и карты?

Проценты по кредиту начисляются на полную сумму с момента выдачи. По кредитной карте процент начисляется после того, как клиент воспользуется картой – оплатит товар или снимет с нее наличные.

Кредит погашается равными частями. При кредитке вы можете внести только минимальный платеж. После погашения всей суммы по карте, лимит будет доступен вам в полном объеме заново, и деньги снова можно будет потратить. Кредит же не возобновляется. После погашения вам придется взять новую ссуду при необходимости.

Какие преимущества и недостатки есть у кредита

Кредит достаточно просто оформить. Решение по нему принимается в течение одного дня. Для заявки необходим минимальный набор документов. Может выдаваться на срок от нескольких месяцев до нескольких лет. Кредит можно закрыть досрочно и в некоторой степени он защищает вас от инфляции.

Проценты на кредит начисляются на всю сумму, даже если вы не пользуетесь деньгами. Погашать ссуду необходимо точно в срок фиксированными платежами. После погашения кредит является завершенным и вам придется брать новый для покупки какого-то товара.

Какие преимущества и недостатки есть у кредитной карты

Проценты по кредиту начисляются с момента снятия средств или оплаты товара и только на потраченную часть. Использовать кредитку можно только при необходимости на случай непредвиденных трат. У многих карт установлен грейс-период в среднем на 60 дней. Если вы вовремя погашаете задолженность, платить проценты не нужно. При оплате товаров кредиткой вам не нужно платить комиссию. Если срок действия карты заканчивается, банк изготовит вам новую.

#оденьгахпросто: кредит или кредитная карта — что выбрать?

1 Время прочтения: 6 минут

Взять в долг у банка можно двумя способами: оформить кредит или кредитную карту. В обоих случаях вы получите деньги на определенных условиях — и там и там есть свои нюансы, которые нужно знать.

Как понять, что выгоднее именно вам? Давайте разбираться

Если вы точно знаете, на что собираетесь потратить деньги банка (покупка автомобиля, оплата обучения, дорогостоящее лечение и т. д.), и вам нужна крупная сумма единовременно (возможно, даже наличными), то вам подойдет кредит.

Если вы планируете регулярно оплачивать товары и услуги деньгами банка, стоит задуматься о кредитной карте.

В обоих случаях вы заключаете договор с банком и берете деньги, которые обязуетесь вернуть с определенными процентами в установленный срок.

Как платить проценты по кредиту и кредитной карте?

Главное различие между кредитом и кредитной картой — то, как будут начисляться проценты и как вы их будете платить.

В случае с кредитом неважно, потратили вы взятые у банка деньги или они лежат у вас на счете (или в тумбочке дома), проценты начисляются сразу же на всю сумму долга с первого дня действия договора. Выплачивать задолженность с процентами придется по заранее установленному графику, который прописан в договоре. Чаще всего используется аннуитетная схема выплаты: когда сумма задолженности вносится равными частями.

С кредитной картой все иначе: проценты за использование денег банка будут начисляться только тогда, когда вы эти самые деньги начнете тратить. Если расходов по карте нет, то и проценты платить не придется. Проценты по кредитке начисляются только после совершения покупки или оплаты какой-либо услуги и лишь на ту сумму, которая потрачена.

Главной особенностью кредитной карты является наличие грейс-периода. Это льготный период, в течение которого проценты вообще не начисляются, даже если вы использовали карту для оплаты покупок. Его длительность зависит от банка и может достигать 100 дней и больше.

Фиксированного графика платежей (такого, как у кредитов) нет — ежемесячно нужно вносить минимальный платеж. Чтобы не запутаться и успеть внести платеж вовремя, проверяйте количество потраченных денег по выписке от банка, там же будут указаны дата и размер ежемесячного платежа.

Если вы вносите только минимальный платеж, то проценты начисляются по ставке, указанной в договоре. Если же вы не внесете вовремя платеж, придется заплатить неустойку за неуплату. Сколько именно — тоже указано в договоре, и этот процент достаточно высок.

Чтобы не платить проценты за использование денег банка, нужно погасить всю потраченную сумму в течение льготного периода.

Самые выгодные кредитные карты с рассрочкой

У кредитной карты есть лимит — максимальная сумма, которую вы можете потратить. Каждому клиенту банк устанавливает собственный лимит: по данным ЦБ, по результатам IV квартала 2020 года средний размер кредитного лимита в России составил 67 тыс. рублей.

В чем плюсы?

Потребительский кредит хорош, когда нужна крупная сумма одномоментно — например, на покупку автомобиля, на строительство дома и ремонт и подобные цели.

Кредит наличными выдается на срок от нескольких месяцев до нескольких лет, и процентные ставки по кредитам ниже, чем по кредитным картам.

При необходимости кредит можно погасить досрочно. Большинство банков не берут комиссию за эту услугу, но этот момент надо уточнить до подписания договора. Кредит наличными несложно оформить, в некоторых банках можно сделать это онлайн, и достаточно паспорта.

Чтобы получить кредит, надо отправлять заявку только в те банки, где вероятность одобрения заведомо выше. Это легко сделать через сервис «Мастер подбора кредита».

Кредитка имеет свои плюсы. Во-первых, ее можно держать в качестве финансовой подстраховки и использовать при необходимости (например, брать с собой в отпуск или использовать для срочных покупок), проценты будут начисляться лишь на потраченную сумму. Если обслуживание кредитки бесплатное (у некоторых банков есть такие предложения), то держать подобную карту как резерв очень удобно и выгодно.

Во-вторых, есть льготный период: если гасить сумму задолженности, не выходя за его рамки, можно и вовсе не платить за использование банковских средств.

В-третьих, кредиткой проще пользоваться: если действие карты закончится, то банк автоматически продлит договор и выпустит вам новую, оформлять все заново не нужно.

В-четвертых, по кредитной карте можно получать кешбэк за покупки и оплату услуг. И если подобрать выгодное предложение, то можно ежемесячно возвращать себе приятную сумму за использование денег банка.

Подобрать кредитную карту, которая будет отвечать всем вашим требованиям, несложно — для этого есть удобный сервис «Мастер подбора кредитной карты».

А недостатки какие?

Минусы у кредита, конечно же, есть. Так, проценты будут начисляться на всю сумму с первого дня действия договора, даже если вы ни копейки пока не потратили. Для одобрения запрошенной суммы банк может потребовать дополнительные сведения, например справку о доходах или иные документы, подтверждающие вашу платежеспособность. После того как вы заплатите банку всю сумму с процентами, договор завершится — для получения еще одного кредита придется пройти всю процедуру заново.

У кредитной карты тоже найдутся недостатки. Во-первых, серьезная комиссия за снятие наличных, поэтому кредиткой выгодно пользоваться при безналичной оплате. Во-вторых, высокий (по сравнению с потребительскими кредитами) процент за использование средств — это больно ударит по карману тех, кто не успевает погасить задолженность в течение льготного беспроцентного периода.

И что же лучше — кредит или кредитная карта?

Главное — определиться с вашими потребностями и понять, для чего вам нужны деньги. Если разово требуется определенная сумма наличными для покупки или оплаты чего-либо, лучше взять кредит. Если вы планируете по необходимости периодически пользоваться средствами банка и платить проценты только за потраченную сумму, то выбирайте кредитную карту. Последняя также подойдет тем, кто хочет иметь некий резерв на случай непредвиденных трат — кредитка с бесплатным обслуживанием станет удобной и выгодной страховкой.

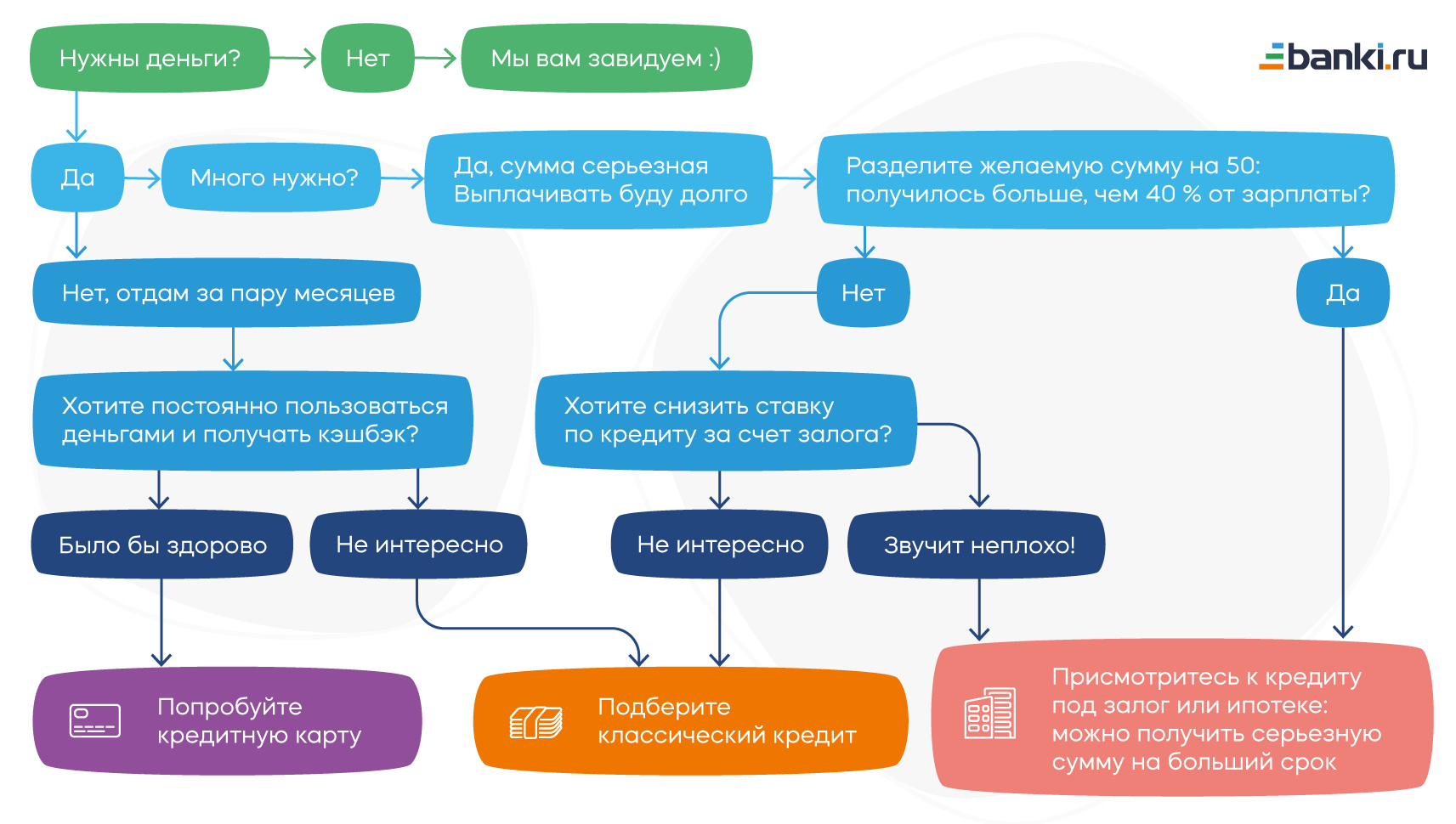

Если вы предпочитаете наглядный подход к решению вопроса, вам поможет наша специальная схема.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Как выбрать потребительский кредит или кредитную карту

Хотя эти кредитные продукты похожи, при выборе стоит обращать внимание на разные параметры. И для начала лучше определиться, какое именно предложение Вам по душе — карточка или полноценное кредитование. В первом случае Вы получаете карту и определенным лимитом денег от банка, которые впоследствии нужно будет вернуть, во втором — оговоренную заранее сумму на руки. Конечно, особенности использования и критерии выбора этих двух продуктов различаются — расскажем, как.

Содержание статьи

Кредит или кредитная карта?

Ответ на этот вопрос зависит от Ваших потребностей. Кредит обычно берут на какую-нибудь крупную покупку, лечение или иные расходы. Он бывает целевым или нецелевым, и во втором случае деньги, полученные в результате кредитования, можно тратить каким угодно образом. Кредитная карта — это подспорье исключительно в покупках, причем регулярных: переводы и снятие наличных с нее облагаются санкциями. Брать кредитку ради одной большой покупки не стоит: у карточек более высокая процентная ставка, и пользоваться ими выгодно в основном благодаря грейс-периоду. Беспроцентный период позволяет вернуть деньги, не выплачивая процент, в течение определенного срока, и помогает экономить на покупках, а заодно — улучшать кредитную историю.

На что обратить внимание при выборе кредита

Допустим, Вы решили выбрать кредит. В таком случае выбор зависит от целей, для которых он Вам понадобился:

Процентная ставка

Обратите внимание на то, сколько процентов Вам понадобится выплатить. Нередко бывает так, что предполагаемая ставка расходится с реальной, а человек узнает об этом уже после принятия решения. Поэтому постарайтесь заранее спрогнозировать, насколько высоки Ваши шансы на кредит с низким процентом. Шанс повышают хорошая кредитная история, наличие зарплатного проекта в конкретном банке, белая зарплата и достаточный уровень дохода.

Тип погашения

Существует два варианта погашения кредита:

Размер переплаты

В кредитном договоре всегда указывается точная сумма, которую должен будет вернуть заемщик, и размер переплаты. До заключения договора этот параметр можно рассчитать с помощью калькуляторов кредита.

На какой срок Вам одобрят кредит, зависит от политики банка и от Ваших обстоятельств. Как правило, более долгое кредитование — это платежи меньшего размера, но большая переплата за проценты, так как они начисляются за весь срок пользования кредитом. Иногда без длительного кредитования не обойтись, но по возможности кредиты рекомендуется погашать досрочно — так можно избежать лишней переплаты и скорее избавиться от обязательств перед банком.

Дополнительные условия

Обязательно уточните их перед заключением договора. Возможно, условия банка предполагают, что процентная ставка может измениться после просрочки с Вашей стороны, отказа от страхования или перехода на зарплатный проект в другую организацию. Такие подводные камни есть в большинстве кредитных договоров, и о них нужно знать заранее, чтобы не оказаться в сложной и неожиданной ситуации.

Что важно при выборе кредитной карты

В случае с кредиткой срок использования и процентная ставка не так важны: скорее всего, деньги за одну покупку не придется возвращать годами. Процент по кредитной карточке в любом случае будет выше, чем по потребительскому кредиту, и может доходить до 20-30 % годовых. Однако есть и хорошие новости: если грамотно распорядиться грейс-периодом и погасить кредитную карту в срок, проценты, возможно, и вовсе не придется выплачивать. И даже если дело дойдет до процентов, быстрое погашение обязательств по кредитной карте позволит выплатить их всего один-два раза — они не будут начисляться годами, как в случае с кредитом. Поэтому и смотреть при выборе кредитной карты нужно несколько на другие параметры.

Длительность грейс-периода. Стандартно он составляет от 30 до 51 дня и может различаться в зависимости от политики банка. Кроме того, некоторые организации по-разному определяют начало срока, от которого идет отсчет — это тоже лучше уточнить у банка, где Вы берете кредитку. Некоторые предложения подразумевают увеличенный беспроцентный период, но чаще всего на особых условиях. Например, чтобы грейс-период был дольше, человек должен в определенный срок погасить часть обязательств.

Ограничения в использовании. Как правило банки негативно относятся к обналичиванию денег с кредитной карты, а также к прямым переводам с нее. Дело в том, что таким образом они не зарабатывают на Вашей кредитке, а значит, такие манипуляции с ней им невыгодны. Поэтому за использование кредитной карточки таким образом банк может назначать санкции: увеличивать процентную ставку за определенные действия, отменять после них грейс-период или начислять проценты, несмотря на него. Заранее изучите, с какими ограничениями — и, наоборот, дополнительными возможностями — Вы можете столкнуться при использовании карты.

Трата за обслуживание. Некоторые карточки бесплатны в обслуживании, другие — условно-бесплатны, то есть плата не взимается при соблюдении определенных условий. Но есть и карты, которые обслуживаются исключительно платно, и деньги за них списываются с кредитного счета. Стоит внимательно отнестись к тому, в каком порядке это происходит. Если не обратить внимания на списанную плату за обслуживание, можно случайно столкнуться с задолженностью, о которой Вы до определенного момента не будете даже подозревать.

Программы лояльности и бонусы. Это самая интересная часть. Банки заинтересованы в том, чтобы стимулировать клиентов пользоваться кредитными картами, поэтому предлагают им различные выгоды при использовании кредиток. Это могут быть повышенный кэшбек, возможность оплатить баллами часть стоимости, оформление рассрочки на некоторые товары прямо через банковское приложение и многое другое.

Что важно вне зависимости от выбора

Есть вещи, на которые стоит обратить внимание вне зависимости от того, кредит Вы берете или же кредитную карту. Это, например:

И, разумеется, не стоит забывать об ответственности. И кредит, и кредитная карта могут стать хорошим подспорьем в жизни, если вовремя вносить платежи и заранее предупреждать о сложных обстоятельствах. Даже из трудной ситуации можно найти выход, главное — ответственно относиться к своим обязательствам.

Если у Вас возникли вопросы, то мы готовы предложить анонимную консультацию. Воспользуйтесь услугой анонимный звонок и просто начните диалог с оператором. Доверительные отношения между оператором ЭОС и клиентом — залог успешного разрешения финансовых проблем.

Как работает анонимный звонок?

Позвоните на номер анонимной линии ЭОС

8 800 775 02 04

с 8:00 до 20:00 мск