Потерять контрольный пакет акций

Государство формально может потерять контрольный пакет в «Роснефти»

28 марта «Роснефть» подписала соглашение о прекращении деятельности в Венесуэле. Все активы, связанные с работой в этой стране, она продала компании, на 100% принадлежащей правительству России. Кто именно выступил покупателем, в «Роснефти» не говорят.

Пресс-служба правительства подтвердила «Интерфаксу» информацию о сделке. Решение компании прекратить деятельность в Венесуэле было ожидаемым, сказал «Ведомостям» представитель «Роснефти» Михаил Леонтьев: «Мы как публичная международная компания должны защищать наших акционеров. Мы это сделали в их интересах». От более подробных комментариев он отказался.

Ранее США ввели санкции против двух «дочек» «Роснефти» – TNK Trading International S.A. и Rosneft Trading, а также против президента последней Дидье Касимиро из-за торговли венесуэльской нефтью. Минфин США предписывал контрагентам до 20 мая прекратить сотрудничество с «дочками» «Роснефти», а также заблокировал их имущество. Леонтьев в беседе с ТАСС отметил, что «Роснефть» после ухода из Венесуэлы рассчитывает, что Вашингтон снимет санкции с ее дочерних компаний.

Венесуэла обладает крупнейшей в мире ресурсной базой углеводородов и проекты в этой стране были интересны для «Роснефти», рассуждает старший аналитик «БКС премьера» Сергей Суверов: «Однако в условиях санкционного давления возможные риски для компании, которая имеет листинг в Лондоне и около 50% акционерного капитала которой принадлежит иностранным инвесторам, перевешивают потенциальные выгоды ведения бизнеса в регионе».

США ввели санкции против еще одной «дочки» «Роснефти»

По условиям соглашения «Роснефть» получит на баланс одной из дочерних компаний 9,6% собственных акций. На Московской бирже такой пакет 27 марта стоил 308 млрд руб.

Покупателем или одним из участников сделки может быть «Роснефтегаз», говорят опрошенные «Ведомостями» эксперты: компания на 100% принадлежит правительству, и это единственная госкомпания, которая может расплатиться за сделку акциями «Роснефти». Сейчас «Роснефтегазу» принадлежит 50% плюс 1 акция «Роснефти», еще 19,75% акций – у британской BP, 18,93% – у катарской QH Oil Investments LLC, одна акция – у Росимущества. Оставшиеся акции находятся в свободном обращении. Если именно «Роснефтегаз» перечислит «дочке» «Роснефти» 9,6% акций, государство формально потеряет контроль над «Роснефтью». В этом случае эффективная доля Росимущества составит 44,3%.

«Роснефтегаз» может быть покупателем – с его баланса ушли акции «Роснефти» в оплату венесуэльских активов, но в таком случае сохраняются санкционные риски, поскольку главный исполнительный директор «Роснефти» Игорь Сечин является также председателем совета директоров «Роснефтегаза», говорит Суверов. Поэтому покупателем могло стать другое общество, принадлежащее государству, не связанное с «Роснефтью», а расплатился за сделку «Роснефтегаз», полагает он. Покупателем могла выступить любая госкомпания, на 100% принадлежащая государству, говорит аналитик Raiffeisenbank Андрей Полищук: «Не думаю, что это «Роснефтегаз», тогда на него ложится риск санкций».

Покупателем активов может быть и третье лицо, согласен партнер корпоративной практики Bryan Cave Leighton Paisner Антон Панченков: «Роснефтегаз» мог, например, выдать ей заем, а заемщик поручил расплатиться акциями по этой сделке. Но ни от кого, кроме «Роснефтегаза», исходя из структуры капитала «Роснефти», пакет в 9,6% по «государственной» сделке прийти не мог, уверен он.

Сделку провели в неденежной форме, чтобы минимизировать нагрузку на бюджет страны в непростых макроэкономических условиях, рассуждает Суверов. Он считает, что государство сохранит контроль над компанией через 40%-ный пакет, принадлежащий «Роснефтегазу», и эти 9,6% квазиказначейских акций, которые будут оставаться на балансе группы «Роснефть».

По завершении сделки «Роснефть» может купить на эти акции что-нибудь у государства, чтобы вернуть ему контроль, полагает Полищук. Чтобы доля государства не размылась, «Роснефть» не сможет продать эти акции в рынок, считает Маринченко: «Вероятно, они будут проданы позже – «Роснефтегазу» или другой государственной структуре – когда экономическая ситуация немного нормализуется».

Квазиказначейские акции имеют право голоса и, по сути, позволяют менеджменту компании участвовать в акционерном управлении, говорит Панченков. Получив эти акции, дочерняя компания сможет номинировать кандидатов в органы управления «Роснефти», более того, пакет в 9,6% позволяет провести одного кандидата в совет директоров, даже если за него не проголосует больше никто (всего в совете директоров «Роснефти» 11 человек), рассказал Панченков. Он отметил, что, хотя государство технически теряет контроль над «Роснефтью», фактически оно, конечно же, продолжит контролировать компанию.

Из соображений рыночной конъюнктуры и высоких санкционных и политических рисков проекты в Венесуэле могут заморозить, но полноценно продать их некому, считает партнер консалтинговой компании Urus Advisory Алексей Панин: «Так что если компании не закроют, России придется ими заниматься и дальше. А если закроют, получается довольно неловко: правительству в обмен на ликвидный актив (акции «Роснефти») был передан абсолютный неликвид. Не очень похоже на win-win сделку».

Пакет акций и его виды: контрольный, блокирующий, мажоритарный

С ростом популярности инвестирования как способа сбережения и преумножения средств, биржевая торговля стремительно становится для все большего количества людей обыденным делом. Миллионы людей покупают и продают акции каждый день, смотря на этот процесс как на некую виртуальную игру, где требуется угадать направление движения графика. Сам же процесс купли-продажи акций напоминает больше ставки в азартной игре. Тем не менее, покупая акцию, инвестор приобретает пусть и, как правило, очень маленькую, но все же долю в компании, становится одним из ее собственников, то есть получает все вытекающие из такого права собственности права, в том числе и право управления компанией.

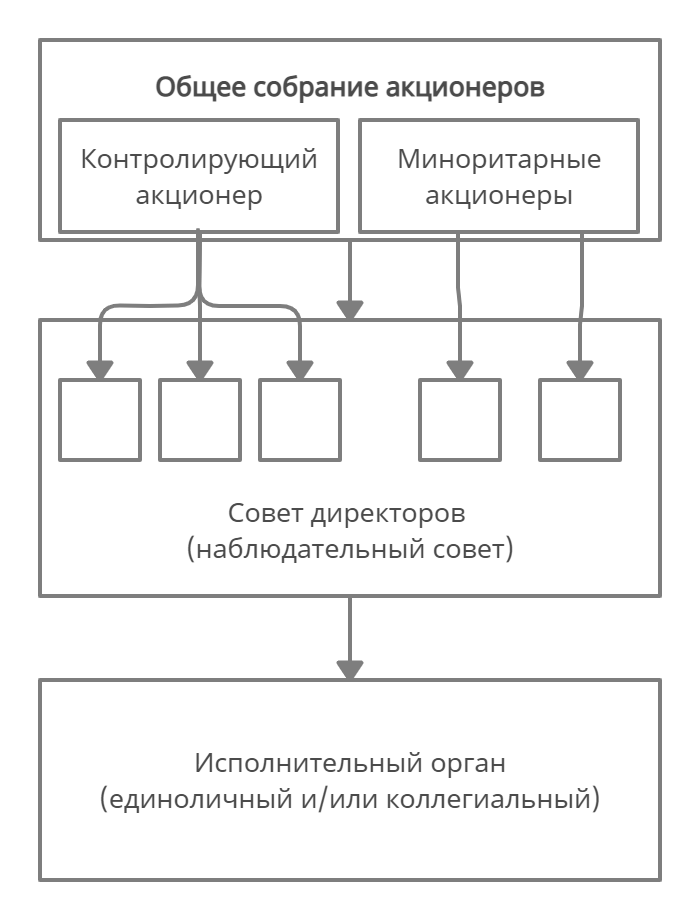

Управление акционерным обществом имеет трехуровневую структуру: наиболее важные вопросы решает общее собрание акционеров; не менее важные, но имеющие текущий характер вопросы находятся в ведении совета директоров; наконец, текущее оперативное управление осуществляет исполнительный орган.

Собственники, то есть акционеры компании, если они не являются также ее сотрудниками, исполняющими обязанности членов совета директоров или исполнительного органа, участвуют в управлении компанией только посредством голосования на общем собрании участников.

Поскольку акционерные общества, особенно публичные, имеют большое число участников, вопросы, выносимые на решение общего собрания решаются общим голосованием, решение принимается простым большинством, в отдельных случаях требуется так называемое «квалифицированное большинство», которое составляет 75% от числа голосов. Число голосующих акций, необходимое для принятия решения, требующего просто большинства голосов, называется контрольным пакетом.

Контрольный пакет акций – это количество голосующих акций, находящихся в распоряжении акционера, достаточное для принятия большинства решений на общем собрании акционеров.

В самом простом случае контрольный пакет состоит из 50% +1 акция. Например, если у компании выпущено 1000 обыкновенных акций, для обладания контрольным пакетом достаточно наличия 501 акции. Собственник контрольного пакета называется контролирующим акционером. Контролирующий акционер, как правило, назначает большую часть совета директоров компании (число мест в совете чаще всего нечетное). Именно контролирующий акционер через совет директоров назначает исполнительный орган компании, определяет ее стратегию и влияет на основные вопросы текущей повестки. Контролирующий акционер через совет директоров контролирует назначение дивидендов компанией, а через голосование на общем собрании – решение о выплате.

Поскольку организационно-правовая форма акционерного общества предполагает большое число акционеров, каждый из которых имеет свои права, контрольный пакет не дает полного контроля над компанией. Так, ряд вопросов можно решить только квалифицированным большинством более 75% голосов. Согласно ФЗ «Об акционерных обществах» квалифицированным большинством решаются следующие вопросы:

· внесение изменений и дополнений в устав общества или его утверждение в новой редакции;

· определение количества, номинальной стоимости, типа объявленных акций и прав, ими предоставляемых;

· ликвидация общества, назначение ликвидационной комиссии и утверждение промежуточного и окончательного ликвидационных балансов;

· одобрение крупных сделок, предметом которых является имущество стоимостью свыше 50% балансовой стоимости активов общества;

· приобретение обществом размещенных акций.

Таким образом, в противовес контрольному пакету часто выделяют блокирующий пакет, который составляет 25% +1 акция. Блокирующий пакет позволяет при желании заблокировать любое решение по перечисленным выше важнейшим вопросам, для которых требуется квалифицированное большинство. Таким образом, для полного контроля над компанией контролирующему акционеру необходимо договариваться с акционером, владеющим блокирующим пакетом, или же стремиться к тому, чтобы самому владеть более чем 75% акций. Только так можно полностью контролировать компанию. Как пример компании, в которой один акционер владеет более чем 75% акций, можно привести «Полюс». Впрочем, таких примеров на российском рынке достаточно.

Мажоритарные и миноритарные акционеры

На практике далеко не всегда в компании есть один контролирующий акционер. Если ни один из акционеров не владеет больше чем половиной голосующих акций компании, то роль контролирующего акционера может выполнять тот, у кого акций больше всего, однако в таком случае более уместно называть такого акционера или его пакет акций мажоритарным. Мажоритарный акционер, не обладающий контрольным пакетом в привычном понимании, не всегда может контролировать на 100% избрание исполнительного органа и распределение прибыли, однако в условиях, когда остальные акционеры не действуют согласованно, мажоритарный акционер может иметь влияние, сопоставимое с возможностями контролирующего акционера.

В противоположность мажоритарному акционеру принято выделять миноритарных, то есть тех, которые в отдельности ничего не решают. Тем не менее, миноритарный акционеры также могут оказывать влияние на управление компанией, в некоторых случаях — определяющее. Так, при наличии мажоритарного акционера, у которого менее 50% акций, миноритарные акционеры объединившись, то есть голосуя совместно, могут принять нужное решение. На практике, конечно, большому числу акционеров сложно скоординироваться для принятия общего решения, во всяком случае, если дело не касается каких-либо естественных общих интересов. Кроме того, на практике редко встречаются мажоритарные акционеры, не обеспечившие себе более или менее серьезный контроль над компанией, порой посредством вспомогательных инструментов, таких как акционерное соглашение, или иных договоренностей с другими акционерами.

В иных случаях контроль над компанией может достигаться посредством акционерных соглашений.

Акционерное соглашение – это договор между акционерами компании об осуществлении ими своих корпоративных прав.

Так, акционеры могут договориться друг с другом голосовать по определенным вопросам повестки общего собрания определенным образом. Или же могут договориться о том, что кто-то из них вообще не голосует, или голосует так, как другой участник договора. Таким образом, акционерное соглашение может позволить контролировать компанию, не владея при этом контрольным пакетом. Так как акционерные соглашения заключаются между отдельными акционерами, содержание таких соглашений зачастую неизвестно третьим сторонам, что может позволить контролировать компанию скрыто. Во всяком случае, до возникновения противоречий. В российской практике примером управления с использованием акционерного соглашения может быть компания «Норильский никель».

Несмотря на то, что контрольный пакет позволяет осуществлять контроль над компаний, бесправными миноритарных акционеров назвать нельзя. Так, например, все акционеры на равных имеют право на выплаты со стороны общества в виде дивидендов, на обратный выкуп своих акций, на часть имущества общества в случае его ликвидации (сообразно своей доли в уставном капитале). Любой акционер имеет право принимать участие в общем собрании участников, в том числе очно, посещая такое собрание.

Миноритарный акционер, владеющий 2% акций может выдвигать на голосование кандидатуру в совет директоров, коллегиальный исполнительный орган, ревизионную комиссию, а также вносить предложения по вопросам, включаемым в повестку общего собрания. Имея 10% акций, акционер может инициировать созыв внеочередного общего собрания, требовать ревизии финансово-хозяйственной деятельности общества. При наличии 15% акций акционер получает право назначать 1 представителя в совет директоров, если такой совет имеет более чем 7 мест. Полный набор прав всех акционеров в зависимости от их долей в обществе перечислен в упомянутом выше ФЗ «Об акционерных обществах».

Стоит также отметить, что некоторые ограничения на возможности обладателя контрольного пакета накладывает публичный статус компании. Так, все торговые площадки предъявляют дополнительные требования к торгующимся компаниям, особенно к тем, которые относятся к высоким уровням листинга. В числе таких требований может быть наличие независимых директоров в совете директоров. Независимыми считаются члены совета директоров, не назначаемые непосредственно отдельными акционерами и не зависящие напрямую от них. Наличие независимых директоров важно для защиты прав миноритарных акционеров.

В сложившейся российской практике редко встречаются случаи, когда компания контролируется широким кругом инвесторов, как это часто бывает, например, в США. Причины тому кроются как в особенностях формирования крупного бизнеса в нашей стране – стремительная единовременная приватизация – так и в законодательных особенностях: миноритарные акционеры относительно плохо защищены, во всяком случае, даже крупные частные инвесторы и фонды не всегда могут отстоять свою позицию в споре с мажоритарными акционерами. Понятно, что в таких условиях диверсифицировать крупный капитал, вкладывая его в различные компании в форме миноритарных долей в них, нецелесообразно и рискованно. Кроме того экономику, финансовую систему и деловую среду в России нельзя назвать устойчивыми, а потому намного спокойнее, когда есть возможность держать руку на пульсе и не быть сторонним наблюдателем.

Стоит коснуться и темы злоупотребления возможностями контролирующего акционера. Так, имея контроль над операционной деятельностью компании, можно оптимизировать расчеты группы компаний, или выводить прибыль из компании в обход ее распределения, например, в форме выдачи займов, подчас невозвратных или не совсем соответствующих рыночным условиям. Практика защиты миноритарных инвесторов от таких злоупотреблений, увы, еще очень неразвита. Будем надеяться, что по мере развития финансовых рынков ситуация будет исправлена. Пока же знание собственников компаний, возможностей и репутации контролирующих акционеров находящихся в портфеле акций так же важно, как анализ их фундаментальных показателей или макроэкономических факторов.

Уйти красиво: что делать инвестору в случае делистинга

Помимо делистинга, биржа может временно прекратить торги бумагами. Чаще всего такое происходит в связи с корпоративными событиями либо по требованию регулятора — в случае подозрений на нарушение правил торгов или корпоративного управления. В России также применялась практика прекращения торгов акциями банков, отправляемых на санацию.

Как отмечает начальник управления торговых операций на российском фондовом рынке компании «Фридом Финанс» Георгий Ващенко, в отличие от делистинга, при прекращении торгов есть шансы на то, что они будут возобновлены в обозримом будущем. Но прекращение торгов может произойти внезапно — бывали случаи, когда заранее об этом не уведомлялось, и тогда у инвестора не было возможности закрыть позицию, напоминает эксперт.

Делистинг по желанию эмитента

Иногда компания-эмитент сама инициирует процедуру делистинга. У компании для отзыва бумаг с биржевых торгов может быть несколько причин. Например, компания захотела прекратить обращение на бирже своих бумаг при консолидации основного пакета акций в руках одного или нескольких ключевых акционеров компании. В этом случае торговые объемы становятся небольшими и теряют смысл.

Компания может отказаться от биржевых торгов также в случае, если ее приобретает частная акционерная компания и затем реорганизует. Еще компании могут объединиться. Тогда каждый эмитент добровольно запрашивают делистинг с тем, чтобы в дальнейшем выходить на биржу уже как новая компания. Эта причина самая распространенная в США.

В России же чаще всего компании уходят с биржи из-за нежелания раскрывать информацию (для защиты от санкций, к примеру) или по причине малого числа акционеров и неоправданных расходов на публичность, добавляет Ващенко. «Нередко консультант может порекомендовать компании выкупить свои акции в случае, если акция долгое время стагнирует или, напротив, имеет хорошие шансы на рост».

Что же делать, если по вашим акциям планируется делистинг

Все зависит от причины, по которой акции компании покидают торги. Самый плачевный вариант, если компания становится банкротом. Тогда владельцы акций получают причитающиеся им средства в последнюю очередь — после того, как компания расплатится по всем долгам. В таких случаях инвесторы могут потерять значительную часть вложенных средства — после оплаты долгов у компании часто почти не остается имущества для расчетов с акционерами.

В большинстве случаев лучше всего продать акции до исключения их из биржевых торгов — как только станет известно о готовящемся делистинге. Чем раньше продать такие бумаги на бирже, тем больше можно за них выручить. Новость о делистинге спровоцирует распродажи бумаг, и их стоимость будет падать. Так что с продажей этих акций стоит поспешить и вложиться в другие бумаги.

С другой стороны, надо помнить специфику делистинга в России. Если после делистинга на Нью-Йоркской фондовой бирже (NYSE) обращение акций компании полностью прекращается и компания из публичной превращается в частную, то в России делистинг не означает прекращение хождения акций — компания остается публичной, а ее акции можно купить и продать на внебиржевом рынке. Поэтому даже после делистинга, особенно по инициативе эмитента, у акционеров сохраняются неплохие возможности.

Одна из таких возможностей — дождаться оферты. Когда компания добровольно покидает биржу, делистингу предшествует оферта, по которой желающие смогут продать свои акции по цене не ниже средневзвешенной цены торгов бумагами за последние шесть месяцев.

«Если 95% акций консолидировано в руках одного акционера, то он имеет право принудительно выкупить бумаги остальных акционеров и обязан удовлетворить право миноритариев продать ему акции. У миноритариев есть время подумать», — объясняет Георгий Ващенко.

Аналогичным правом в свое время воспользовались компании «АвтоВАЗ» и «Уралкалий», рассказывает портфельный управляющий QBF Денис Иконников.

Наилучший вариант для акционеров — делистинг при слиянии и поглощении, считает Георгий Ващенко. «Есть стратегия покупать акции компаний, которые могут быть поглощены, чтобы получить хорошую оферту от покупателей компании».

Есть еще и третий вариант: сохранить акции. Это имеет смысл, если компания стабильно выплачивает дивиденды. Несмотря на то что акции перестают торговаться на бирже, вы по-прежнему остаетесь их владельцами и сохраняете все права по ним, включая право на дивидендные выплаты.

Так что если у компании хорошая дивидендная история или хорошие перспективы в этом направлении, то вариант оставить акции при себе может оказаться очень даже выгодным.

Однако при таком варианте надо помнить о том, что бумаги, которые не торгуются на бирже, трудно продать. Сделать это можно через вашего брокера по телефону или самостоятельно на внебиржевом рынке. Это все равно, что продать товар по объявлению: публикуете объявление на сайте и ждете своего покупателя. Но на продажу может уйти много времени либо покупатель может не появиться вовсе.

Делистинг — не такая уж редкая процедура. За шесть последних лет Мосбиржу покинули свыше 40 акций, в результате их стало менее 300, отмечает Георгий Ващенко из «Фридом Финанса». Компания может вернуться на биржу — как в случае с «Полиметаллом», к примеру. Так что делистинг не всегда билет в один конец. Редко, но бывает, что компания спустя время проводит новый листинг.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Исключение ценных бумаг из списка ценных бумаг, допущенных к торгам (котировального списка биржи) по инициативе компании-эмитента или в связи с дефолтом эмитента. После делистинга ценные бумаги этого эмитента могут торговаться только на внебиржевом рынке, а капитализация компании не может быть рассчитана. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

О «потерявшемся» акционере замолвите слово

С теми из коллег, кто устал обсуждать «коронавирусные» законы, я хотел бы поделиться нетривиальной дилеммой о судьбе «потерявшихся» акционеров (в зарубежных правопорядках – lost securityholders, untraceable shareholders), подобраться к решению которой мы в команде PB Legal стараемся в ходе интересной законодательной дискуссии.

Мы участвуем в работе экспертной группы по направлению, связанному с реформированием ряда ключевых сфер российского законодательства, в том числе корпоративного законодательства. Работа проводится под эгидой Министерства экономического развития РФ.

Недавно на рассмотрение группы поступил законопроект, посвященный проблеме «потерявшихся» акционеров – тех самых счастливых обладателей корпоративной собственности из 90-х и не только, в отношении которых у общества или регистратора отсутствуют сведения об их точном месте нахождения.

Наличие таких миноритариев порождает целый комплекс проблем для акционерных обществ в части, например, отражения невыплаченных таким акционерам дивидендов в отчетности, необходимости направлять указанным акционерам заказные письма с уведомлением о проведении общего собрания, осуществлять перевод дивидендов и т.д. Нужно ли это делать, если все указанные направления и переводы останутся без ответа и в конце концов вернутся тому же акционерному обществу? Вряд ли несение бремени этих расходов акционерным обществом стоит признать справедливым.

По многим вопросам среди участников группы разгорелась дискуссия, и до сих пор не сложился консенсус относительно того, каким должен быть политико-правовой выбор законодателя. Именно по этой причине было бы интересно услышать мнение юридического сообщества.

Мы выскажем пока предварительную точку зрения, которая сформировалась у нас в PB Legal, по итогам дискуссии по ключевым вопросам законопроекта:

В соответствии с законопроектом для признания акционера «потерявшимся» достаточно, чтобы два последних перевода дивидендов или два последних почтовых отправления вернулись от акционера обратно.

На наш взгляд, по указанному основанию слишком высок риск попадания в категорию «потерявшихся» тех акционеров, которые являются действующими участниками общества, в связи с чем мы рассматриваем варианты по усложнению данного основания. В качестве одного из таких вариантов в рабочей группе предлагается установить определенный период времени, в течение которого направленные денежные переводы или почтовые отправления возвращаются обратно, например, два года. Могут быть предложены и иные идеи, которые усложняют предлагаемое основание приобретения акционером статуса «потерявшегося» с целью предотвратить возможные злоупотребления, прежде всего, со стороны руководства акционерного общества.

Указанные вопросы поднимались участниками группы, в связи с чем интересно, сталкивался ли кто-либо из читателей с такими проблемами на практике. Если да, насколько они распространены?

На наш взгляд, в силу того, что закон ограничивает количество участников в ООО, применительно к данной организационно-правовой форме проблема «потерявшихся» участников, очевидно, стоит менее остро, чем применительно к публичному акционерному обществу с тысячами акционеров. Вопрос о том, насколько ее целесообразно решать такими же методами, как проблему «потерявшихся» акционеров, является дискуссионным.

Относительно ситуации отсутствия сведений об акционере у депозитария, когда акционер заключил с ним договор об учете своих акций (договор о счете депо), мы считаем, что указанная проблема вряд ли должна регулироваться новым законопроектом. В силу наличия заключенного с депозитарием договора ее можно решить, опираясь на общие принципы обязательственного права, включая нормы о просрочке кредитора, о праве на отказ договора и т.д., которые сами по себе гораздо богаче предлагаемых специальных положений о «потерявшихся» акционерах. Мы не видим здесь дефицита нормативного регулирования, который должен быть устранен посредством принятия нового законопроекта.

С учетом того, что обсуждаемый законопроект может открыть большой простор для злоупотреблений заинтересованных лиц, необходимо тщательно продумать гарантии прав акционеров. Например, как указывалось в рамках рабочих дискуссий, высок риск манипуляций со стороны руководства акционерного общества по устранению от голосования неугодных акционеров.

В самом законопроекте предусматриваются различные информационные гарантии прав акционеров: например, публикация сведений о «потерявшихся» акционерах на сайте публичного акционерного общества, включение их в годовой отчет акционерного общества. Наличие таких гарантий надо поддержать.

В США, к примеру, в качестве одной из таких гарантий предусматривается возложение обязанности на лицо, которое ведет учет акционеров, по проверке, как минимум, двух баз данных для установления точного адреса «потерявшегося» акционера.

В качестве еще одной гарантии прав акционеров в рабочей группе предлагалось предусмотреть положение, в соответствии с которым правовые последствия признания акционера «потерявшимся» в виде приостановления перевода дивидендов и прекращения направления почтовой корреспонденции наступают через определенный срок после возникновения правового основания для этого. Каким должен быть этот срок – вопрос дискуссионный, было бы интересно услышать различные точки зрения.

В команде PB Legal нам ближе точка зрения, что целесообразность в подобном регулировании имеется, поскольку в отсутствие соответствующих положений законопроект кажется логически незавершенным. Существующие проблемы сглаживаются, но не решаются принципиально, так как со временем количество «потерявшихся» акционеров будет только расти. При этом крайне важно найти соответствующие критерии, которые бы помогли с максимальной достоверностью установить тот момент, когда уже наверняка ясно, что за акциями «потерявшихся» акционеров никто не вернется.

Изучение иностранного опыта демонстрирует, что во многих правопорядках регулирование «потерявшихся» акционеров заканчивается принудительной продажей их акций или переходом указанных акций к государству. Например, в том или ином виде подобные решения имеют место в США, Великобритании, Индии и Японии, причем ни в одной из указанных юрисдикций период ожидания (dormancy period) не превышает 10 лет.

Этот опыт можно заимствовать, при этом на наш взгляд, в российском праве целесообразно предусмотреть передачу по истечении определенного срока акций «потерявшихся» акционеров государству, поскольку вариант реализации принудительной продажи при посредничестве самого общества создает определенные стимулы для недобросовестного поведения его руководства, которые крайне важно исключить в законопроекте. Это могло бы также сочетаться с созданием компенсационного фонда из, например, нераспределенных дивидендов «потерявшихся» акционеров, в который могли бы обратиться акционеры, чьи акции были переданы принудительно государству, для получения соответствующих компенсаций. Помимо механизма передачи акций важным является вопрос о том, каким должен быть период ожидания между последним контактом с акционером и продажей акций (передачей их государству).