Полиметалл сколько акций всего

Давненько я не делал полный разбор компании, даже соскучился. Тем лучше, ведь сегодня у нас на изучении Polymetal. Компания, которая в 2020 году продемонстрировала высокие темпы роста бизнеса и цены акций. По традиции, всесторонне изучим компанию, ее бизнес, отчет за 2020 год, структуру акционеров и дивидендную политику. Выявим сильные и слабые стороны, перспективы и риски, которые могут стоять перед руководством. А в заключении, заполним таблицу со SWOT-анализом, который даст нам понять, стоит ли покупать данный актив. Разбор будет долгим, запасайтесь печеньками.

Идею по Polymetal публиковал в своем Telegram еще до роста. Так что будет повод подключиться, чтобы получать оперативную информацию.

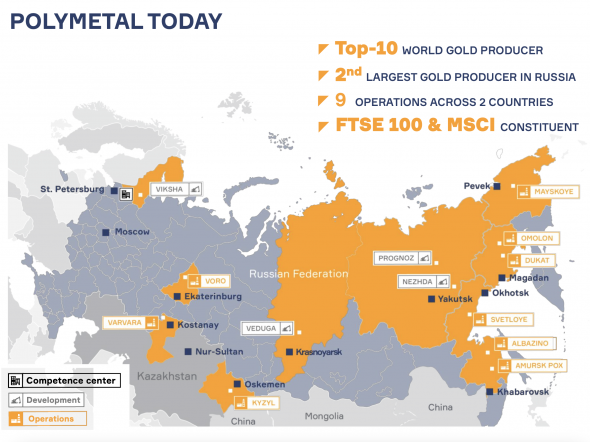

Polymetal — одна из крупнейших золотодобывающих компаний России. Хотя это не совсем правильное определение, ведь компания занимается добычей золота, серебра, меди и других металлов, а также является одной из крупнейших в мире. Polymetal имеет производственные площади и рудники в России и Казахстане. Что удивительно, компания берет свое начало лишь в 1998 году, а основной задачей было возрождение неиспользуемых активов СССР и создание новых. Как оказалось, не все крупные сырьевые компании — это советское наследие.

Доля других металлов в структуре выручки ничтожно мала. Но стоит заметить, что в 2015 году в результате геологоразведки было обнаружено месторождение платины и палладия в Карелии. Когда начнется разработка данного месторождения пока не ясно. Еще остается замороженным палладиево-платиновый актив Светлоборский. Это сверх-доходные проекты, однако у Polymetal еще не хватает ресурсов для их запуска.

Polymetal недавно появился у меня в портфеле. Но данный разбор однозначно укрепил мою позицию в отношении перспектив бизнеса. У компании хорошо почти все. Однако, зависимость от цен на золото меня немного смущает. Спрогнозировать цикл или тренд в котировках бенчмарка невозможно. Поэтому приходится довольствоваться сильной корреляцией цен золота и акций Polymetal. Радует, что даже в годы коррекции драгоценного металла, Polymetal растет за счет сделок M&A и модернизации старых производственных мощностей. Все это стало для меня причиной продолжать удерживать акции компании у себя в портфеле и докупать их на сильных просадках.

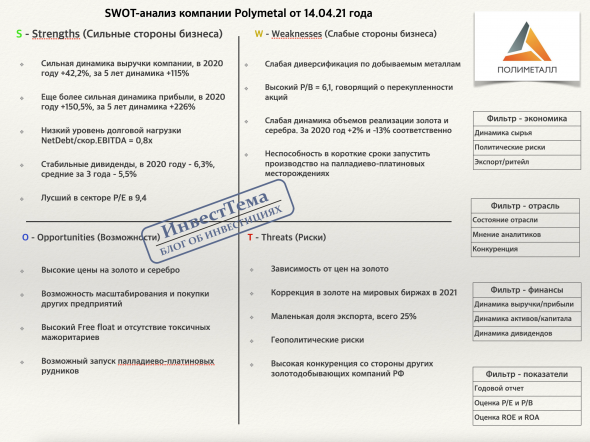

А теперь, собственно, сама таблица со SWOT-анализом:

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — сделки, идеи, разборы

Вконтакте — удобный формат статей

POLYMETAL INTERNATIONAL PLC POLY

Подробнее на интерактивном графике

Подробнее на интерактивном графике

Подробнее на интерактивном графике

Подробнее на интерактивном графике

POLY График акций

Добрый день! Подписчик попросил разобрать данную компанию. Считаю, что сейчас будет происходить боковое движение (серый прямоугольник) со всевозможными корреляционными формациями (в т.ч. ложные пробои), где можно осуществлять продажи от верхней грани и покупать у нижней. При этом необходимо обращать внимание на динамику цен на медь на мировых рынках, ведь.

Добрый день, 19 ноя. 2021 робот ВсеАкции выдал инвестиционную рекомендацию на покупку акции Полиметалл, POLYMETAL INTERNATIONAL PLC (MOEX:POLY) с рейтингом 5 звезд (топовый рейтинг), далее я принялся анализировать график и увидел что идет коррекционное движение. Обычно после такого роста (в несколько раз с 2018 года) я ожидаю коррекцию не менее 50% от пика.

#Полюс #Polymetal #PLZL 🇷🇺 Несырьевые полезные ископаемые, драгоценные металлы. 🛠Рубрика #ТехническийРазбор: В текущей рубрике разбираем, возможные варианты развития событий. Какую из золотодобывающих компаний выбрать? Ведь #Полюс и #Polymetal очередные фавориты на данном этапе, выбирать будем опираясь на рафики. Идеи среднесрочные, предназначенные для портфеля.

Всё на графике. Продажа с текущих 1360р, либо ждем до уровня 1100р. Далее, покупка в районе 1100р. Профит на 1500р.

Ранее подбирали бумагу на 1300-1320 и успешно слили чётко по предполагаемым уровням на 1470-1490. Теперь стоит перезайти на 1360 с целями выше предыдущих. Бумага сильно недооценивать и вполне может натворить чудес

Ещё одна покупка в инвестиционный портфель. Компания занимается добычей золота, серебра и меди. Стабильный бизнес и неплохие дивиденды. Цена пришла в зону покупок 1300-1100, с данной зоны ожидаю увидеть окончание коррекции и разворот наверх. Цели:1600, 1800, 2100 Это уже не первая покупка из сектора драгоценных металлов. С учётом разгоняющийся инфляции, вполне.

✅Тех. анализ Полиметал. Дневной график. Среднесрочный нисходящий тренд. Локально восходящий тренд. Осцилляторы Stoch,RSI в нейтральной зоне. Торгуется возле медиальной полосы боллинджера. Во время кризиса 2020 сильно выстрелила вверх, потом спокойно разгрузили ее на хуях, и теперь спустили до первой не проторгованной зоны. Есть еще одна на уровне 900, но честно.

Формируется потенциальный паттерн «Голова и плечи» Тейк-профит по фигуре 1200-1220 Я заметил, что частенько по таким фигурам, после пробоя «Линии шеи», цена разворачивается, собирает стопы и дальше идет вниз Так что, стопы по желанию Высокий риск!

График акций смотрится интересно, нисходящее движение продолжается. SHORT sell 1350-1300 закрепление ниже МА50 на часе (рис.1) stop 1380 take 1200-1150 На уровне 1050-1000 хорошие объемы, есть большая вероятность что цена может опустится до этого уровня. Этот вариант будем рассматривать, когда цена будет.

На недельном графике сформирован бар покупок с увеличенным, выше среднего, Спредом на уменьшенном среднем Объеме. Прогресс средний, Результата нет. Предыдущее ожидание не оправдалось: я ждал продаж, появились покупки… В текущем нисходящем тренде волна продаж не дошла до его нижнего края и Цена начала разворачиваться. Формируется возобновление покупок. Текущая.

На недельном графике сформирован бар покупок с большим хвостом продаж со средним Спредом на увеличенном большом, выше среднего, Объеме. Прогресс слабый, Результата нет. Цена находится в волне покупок нисходящего тренда, который пришел на уровень П-ля. Тест данного уровня ранее давал мощное восходящее движение с обновлением максимума. Прежнее мое ожидание было.

#POLY ⚱️Полиметалл на общем падении российских акций вчера оказался защитным активом, подросшим на 1,1%. ⚙️ТА: технически на НТФ не нарисован конвер, восходящее движение уже пробило красный пунктирный тренд и ретестит снизу. Для полной отработки технической картины необходимо сделать перелой на 1200руб. Даунсайд 12%. 💼Держу в дивидендном портфеле, брал надолго.

Связанная идея, чтобы было видно график на дневном таймфрейме.

Дай прибыли течь. Не входи пока не будет разворотной свечи. 15м

Сегодня #нефть припала от 83.80 но дальше пока не собирается. Опять всему причина #индексusd #dxy. Цель коррекции на сегодня по нему практически достигнута 93.56. После чего сходит снова ниже 93.3 нарисовать бычий дивер на Н1. Покупки #usdrub хочу сократить на 70,54, чтобы снова перезайти ниже.( получилось) Очень удачно купил #серебро, #silv от 23.89 на ложный.

Полиметалл

О компании

Параметры в фильтрах

Дивиденды

Ближайшая выплата дивидендов

Финансовые показатели

Фонд может снизить риск

Новости

Чукотка сократила добычу золота в январе-сентябре на 3%

Добыча золота в Чукотском автономном округе в январе-сентябре 2021 года составила 18,1 тонны, что на 3% меньше, чем за аналогичный период 2020 года, сообщает департамент промышленной политики округа.

Рудное золото добывали четыре предприятия: АО «Чукотская горно-геологическая компания» (принадлежат Kinross Gold), ОАО «Рудник Каральвеем» (Leviev Group), ООО «Рудник Валунистый» (Highland Gold Mining) и ООО «Золоторудная компания «Майское» (Polymetal (MOEX: POLY)).

В сентябре добычу россыпного золота вели 18 артелей. Всего добыто свыше двух тонн россыпного золота, что на 11,8% больше, чем в сентябре прошлого года.

В 2020 году недропользователи Чукотки добыли 24,4 тонны золота, что на 0,16% меньше, чем в 2019 году, добыча серебра снизилась на 4,99%, до 106,1 тонны.

«Яндекс.Инвестиции» — информационный сервис, с помощью которого пользователь имеет возможность заключить договор о брокерском и депозитарном обслуживании с Брокером (Банк ВТБ (ПАО)), а также осуществлять обмен информацией с Брокером в целях заключения и исполнения указанного договора. Яндекс не осуществляет деятельности по инвестиционному консультированию, информация, размещаемая на сервисе, не является индивидуальной инвестиционной рекомендацией. Яндекс не является поверенным Брокера или пользователя, не оказывает платных услуг пользователям. Уровень риска, информация о доходности, выгодности курса и об удержании налогов брокером носит справочный и предположительный характер, может не учитывать комиссии третьих лиц, отдельные налоговые обязательства, обязательства по уплате налога клиентом самостоятельно и иные факторы, подробнее в Справке. Возмездное приобретение подписки Яндекс.Плюс не является условием доступа к сервису.

Акции золотодобывающих компаний рухнули на 37–40%. Пора покупать?

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Акции российских золотодобывающих компаний достигли исторических максимумов в августе-сентябре 2020 года. Однако с тех пор по большей части снижались.

Котировки «Полюса» с 6 августа 2020-го потеряли 37% и 29 сентября опустились до отметки ₽11 694,5 за акцию. В последний раз ниже ₽12 тыс. бумаги компании торговались в июле прошлого года. Акции «Полиметалла» с 1 сентября прошлого года подешевели почти на 41%, закрывшись в среду на уровне ₽1211.

Мы расспросили экспертов, почему снижаются акции золотодобытчиков, когда можно ждать отскока и не пора ли подбирать акции «Полиметалла» и «Полюса» в расчете на рост.

Основная причина падения акций золотодобывающих компаний — коррекция на рынке золота. Обычно акции двигаются вслед за драгметаллом, так как бумаги золотодобывающих компаний фактически воспринимаются инвесторами как экспозиция в золото «с плечом».

Как правило, золото выступает защитным инструментом от обесценения денег в эпоху низких ставок и высокой инфляции. Однако в ожидании разворота монетарного цикла это свойство утрачивает силу, объяснил слабость в золоте эксперт «БКС Экспресс« Михаил Зельцер.

На пресс-конференции по итогам заседания ФРС 22 сентября глава американского центробанка Джером Пауэлл заявил, что ФРС может начать сворачивать программу выкупа активов (QE) уже в ноябре. Если экономика США продолжит расти теми же темпами, то этот процесс завершится к середине 2022 года. А 9 из 18 членов Комитета по открытым рынкам (FOMC) заявили, что ожидают первого повышения ставок уже в 2022 году.

Глава отдела стратегий на товарно-сырьевом рынке Saxo Bank Оле Хансен отметил, что спрос на золото находится в обратной зависимости как от курса доллара и доходности облигаций, так и от доверия к финансовым активам. Поскольку в текущем году уверенность рынка находится на высоких уровнях, золото реагирует снижением.

Репозиционирование инвесторов. Что это такое и почему из-за него дешевеют акции

«Я думаю, что основная причина [снижения акций золотодобывающих компаний] в том, что на рынке акций происходит репозиционирование, то есть инвесторы переходят из одного сектора в другой. Количество денег «на столе» ограничено, и инвесторам больше интересны другие сектора, например нефть или газ», — рассказал «РБК Инвестициям» портфельный управляющий УК «Альфа-Капитал» Эдуард Харин. Драгметаллы сейчас точно не в фаворе, добавил эксперт.

По мнению главного аналитика инвесткомпании «Алор Брокер» Алексея Антонова, причина лежит в ребалансировке портфелей крупных инвестфондов. «По каким-то причинам они стали предпочитать покупку самого золота как защитного актива, а не акции его производителей. В эпоху, когда ФРС собирается сокращать программу «количественного смягчения» и фондовые площадки испытывают глубокую коррекцию, в этом есть смысл», — сказал эксперт.

«Впрочем, и золото в этом году не слишком справляется с ролью защитного актива. Думаю, что мы на пороге падения интереса инвесторов к драгметаллам вообще, к металлам платиновой группы в частности, переориентации на такие промышленные металлы, как литий, используемый в аккумуляторных батареях», — добавил Антонов.

Все может измениться, если начнется коррекция на перегретых фондовых и товарных рынках, а развитые страны начнут сворачивать программы стимулирования (QE), сохраняя при этом ставки на низком уровне, рассказал «РБК Инвестициям» аналитик группы компаний «Финам» Алексей Калачев.

«Массовый уход инвесторов от рисков может поднять цену золота. Технически график котировок золота не выглядит готовым продолжать снижение. Скорее, он выглядит готовым в любой момент возобновить рост. Тогда и акции золотодобывающих компаний смогут выстрелить», — пояснил эксперт.

Более осторожен в ожиданиях Эдуард Харин, который считает, что возможности роста золота ограничены. Он отметил, что если ужесточение монетарной политики будет проходить постепенно (в течение девяти месяцев начиная с ноября-декабря) и лишь потом начнется повышение ставок, то золото станет нормально себя чувствовать на текущих уровнях. Но если инфляция в США будет значительно выше, то ФРС, возможно, придется реагировать намного агрессивнее. И в этой ситуации цены на золото могут пойти вниз.

Собственные плюсы и минусы «Полюса» и «Полиметалла»

«Мы позитивно смотрим на среднесрочные перспективы золотодобывающих компаний «Полюс» и «Полиметалл». В отличие от большинства конкурентов они имеют перспективу увеличения объемов добычи», — рассказал Алексей Калачев из «Финама».

Эксперт отметил, что «Полюс» может стать крупнейшей в мире золотодобывающей компанией после 2026 года, когда планируется начать добычу на месторождении «Сухой лог». Ожидается, что компания будет добывать 2,3 млн унций золота в год, что даст прирост к текущим объемам более чем в 50%. А «Полиметалл» может значительно нарастить объемы добычи серебра с началом освоения крупного месторождения «Прогноз» в Якутии.

Эдуард Харин из УК «Альфа-Капитал» предупредил, что «в каждой из компаний есть по одному моменту, которые немного нервируют инвесторов».

Уже пора подбирать акции или еще рано?

Эдуард Харин, портфельный управляющий УК «Альфа-Капитал»: «Акции «Полиметалла» или «Полюса» оторвались, по нашему мнению, от цен на сам металл, и нам они нравятся на текущих ценовых уровнях, особенно «Полиметалл». Я думаю, что [по этим компаниям] сейчас рекомендация «покупать» по текущим ценам. Но не исключаю дальнейшего давления на эти акции.

Акции «Полиметалла» нам кажутся более привлекательными, потому что дивидендная доходность акций этой компании выше, чем у «Полюса». [Это связано с тем, что] большая часть стоимости «Полюса» лежит в будущем из-за нового большого проекта».

Polymetal International PLC: золото и серебро с потенциалом расширения добычи

POLY.MM

Покупать

Целевая цена на конец 2022 г.

Количество акций, млн

Показатель

2020

2021П

2022П

Показатели рентабельности

Показатель

2020

2021П

2022П

Мультипликаторы

Показатель

2022П

Мы рекомендуем «Покупать» акции Polymetal International PLC с целевой ценой 1 732 руб. на конец 2022 г. Апсайд составляет 19%.

Основным драйвером в среднесрочном периоде может стать рост стоимости драгоценных металлов на фоне глобального risk-off после перегрева товарных и фондовых рынков. В этом случае акции золотодобывающих компаний могут выступить в качестве защитных инструментов.

Polymetal реализует сбалансированную стратегию развития, нацеленную на эффективность, восполнение запасов, рост объемов производства и увеличения акционерной стоимости.

Polymetal подтвердил производственный план на 2021 г. на уровне 1 600 тыс. унций золотого эквивалента с ростом до 1 700 тыс. унций на 2022 г. и ростом на 16,1% до 1 900 тыс. унций в 2026 г.

Polymetal имеет привлекательную дивидендную политику. Годовая дивидендная доходность его акций находится в районе 6,5–7%, что является одним из самых высоких уровней дивидендной доходности среди публичных золотодобывающих компаний.

По нашей комбинированной оценке, акции Polymetal International PLC имеют потенциал роста на 19,0%. По форвардным мультипликаторам EV/EBITDA и P/E на 2022 и 2023 гг. акции недооценены относительно аналогов на 15,0%, в то время как к собственным историческим форвардным мультипликаторам EV/EBITDA, P/E за три года имеют потенциал роста на 23,1%.

Описание эмитента

Компания Polymetal International PLC с официальной штаб-квартирой на Кипре зарегистрирована на острове Джерси в юрисдикции Великобритании. Основную деятельность ведет на территории России и Казахстана. Это горнодобывающая компания, в портфель активов которой входят предприятия по разведке, добыче, обогащению и производству золота, серебра, меди и ряда сопутствующих металлов.

Группа Polymetal является крупнейшим производителем серебра в России и занимает второе место среди крупнейших российских производителей золота. Входит в топ-10 золотодобывающих компаний мира и в топ-5 мировых производителей серебра. На золото приходится более 80% выручки компании.

Разбивка выручки по бизнес-сегментам (1П 2021)

Источник: данные компании

Владеет девятью действующими месторождениями золота и серебра, а также высококлассным портфелем проектов развития. Организационная структура Polymetal включает два десятка АО и ООО, имеющих лицензии на разработку месторождений, сгруппированных в кластеры по территориальному и технологическому принципу. Холдинг ведет добычу и геологоразведку в нескольких регионах России (Магаданской и Свердловской областях, Хабаровском и Красноярском краях, на Чукотке и в Карелии) и в Казахстане. Рудные запасы компании на начало 2021 г. оцениваются в 27,9 млн унций золотого эквивалента по сравнению с 25,2 млн унций на начало 2020 г.

На Московской бирже торгуются в качестве акций иностранного эмитента. Крупнейшим акционером Polymetal является группа «ИСТ» Александра Несиса с долей 23,9%. По данным компании, в свободном обращении находится 75,2% акций Polymetal.

Стратегия компании

Polymetal реализует сбалансированную стратегию развития, нацеленную на эффективность, восполнение запасов, рост объемов производства и увеличения акционерной стоимости.

За предшествующие 5 лет объемы добычи в золотом эквиваленте были увеличены на 37,5%.

Источник: данные компании

Рудные запасы компании на начало 2021 г. оцениваются в 27,9 млн унций золотого эквивалента по сравнению с 25,2 млн унций на начало 2020 г.

Polymetal: запасы по состоянию на начало 2021 г.

Рудные запасы

Тоннаж, млн тонн

Золотой эквивалент, г/т

Золото, тыс. унций

Серебро, млн унций

Медь, тыс. тонн

Золотой эквивалент, млн унций

Источник: данные компании

Polymetal выстраивает производственную деятельность по принципу организации системы хабов. Создание централизованных предприятий по переработке руды из различных источников позволяет достигать эффекта масштаба за счет минимизации затрат на переработку и логистику, а также капитальных затрат на унцию металла. Это облегчает процесс производства на месторождениях небольшого и среднего размера, расположенных вблизи действующих рудников, разработка которых при других условиях была бы нерентабельной.

У компании девять действующих месторождений золота и серебра, преимущественно расположенных в отдаленных регионах России и Казахстана. Крупнейшим активом остается «Кызыл» в Казахстане. В 2020 г. доразведка на Восточном Бакырчике обеспечила значительный прирост запасов, что позволило увеличить срок эксплуатации Кызыла до 30 лет.

Другим ключевым активом является Амурский гидрометаллургический комбинат (АГМК). На АГМК применяются технологии автоклавного окисления (POX) и цианирования (CIL) для переработки упорных концентратов.

Polymetal: действующие активы (по состоянию на конец III кв. 2021 г.)

Источник: данные компании

На фоне снижения содержания металлов в руде Polymetal активизирует реализацию проектов развития, которые должны обеспечить восполнение запасов и расширение производства.

Polymetal: проекты развития (по состоянию на конец III кв. 2021 г.)

Источник: данные компании

В ноябре 2021 г. совет директоров Polymetal по результатам ТЭО принял инвестиционное решение по проекту «Ведуга» в Красноярском крае с запасами 4 млн унций золота. Начало производства запланировано на II квартал 2025 года. В 2022 г. Polymetal планирует консолидировать 100% этого проекта, сейчас его доля составляет 59,4%, а 40,6% принадлежит ВТБ.

Активное освоение крупнейшего в России месторождения серебра «Прогноз» в Якутии Polymetal планирует начать в 2022 г. Запасы месторождения оцениваются 142 млн унций серебра с содержанием 560 г/т.

Также компания рассматривает возможность начать 2027 г. строительство Тихоокеанского гидрометаллургического комбината (ГМК) в Хабаровском крае рядом с морским портом «Советская гавань». Годовая мощность переработки комбината может составить примерно 250–300 тыс. тонн золотого концентрата.

Polymetal придерживается принципов устойчивого развития. Два года назад компания ввела в эксплуатацию солнечную электростанцию на месторождении Светлое в Охотском районе на севере Хабаровского края. Также Polymetal находится в процессе перехода на сухое складирование хвостов на всех производственных площадках в соответствии с новым Глобальным отраслевым стандартом управления хвостохранилищами, завершить который планируется к 2023 г.

Факторы привлекательности

* В связи с изменением соотношения цен серебра и золота Polymetal изменил коэффициент пересчета серебра в золотой эквивалент с 120 до 80, скорректировав прогнозы по объемам производства в сторону увеличения, а также базу для сравнения по 2020 г.

Источник: данные компании

Факторы риска

Дивиденды

До 2020 г. Polymetal распределял промежуточные и итоговые дивиденды, а также периодически выплачивал специальные дивиденды за счет нераспределенной прибыли предыдущих периодов. В августе 2020 г. внесены изменения в дивидендную политику, сделавшие ее более прозрачной и предсказуемой. Было решено отказаться от выплаты спецдивидендов в пользу права увеличить базу для расчета итоговых дивидендов.

Промежуточные дивиденды за I полугодие распределяются из расчета 50% скорректированной чистой прибыли за этот период, при условии соблюдения соотношения чистого долга к скорректированной EBITDA ниже установленного порогового значения 2,5x. Минимальные дивиденды за II полугодие должны в сумме также составлять 50% от скорректированной чистой прибыли за этот период с соблюдением того же условия по долговой нагрузке. При этом совет директоров оставляет за собой право увеличить итоговый дивиденд до максимальной выплаты в размере 100% от свободного денежного потока (при условии, что он будет больше 50% от скорректированной чистой прибыли).

Таким образом, пока долговая нагрузка не выходит за порог критических значений, акционеры вправе рассчитывать на дивиденды в размере не менее 50% скорректированной чистой прибыли и до 100% свободного денежного потока.

Источник: данные компании, расчеты ФГ «ФИНАМ»

Отраслевые тенденции

Глобальное предложение золота за 9 мес. 2021 г. сохранилось на уровне прошлого года. Общий объем добычи вырос на 5%, но вторичная переработка значительно замедлилась, сократившись более чем на 12% за тот же период. В III квартале объем предложения оказался на 3% ниже аналогичного периода прошлого года и составил 1 239 тонн.

Мировой спрос на золото за 9 мес. 2021 г. в сравнении с тем же периодом 2020 г. снизился на 9%. При этом во II квартале спрос начал восстановление, увеличившись на 8% (г/г), до 955,1 тонны. Что касается III квартала 2021 г., то, по данным World Gold Council, спрос на золото снизился на 7% в годовом исчислении и на 13% в квартальном исчислении, до 831 тонны.

Мировой спрос на ювелирные изделия увеличился в годовом выражении на 33%, до 443 тонн. Спрос на слитки и монеты составил 262 тонны, увеличившись на 18% (г/г) и 8% (кв/кв). В технологическом секторе спрос полностью восстановился до докризисного уровня и составил 84 тонны, что на 9% выше аналогичного периода прошлого года и на 4% выше по сравнению с предыдущим кварталом. Центральные банки оказались нетто-покупателями на 69 тонн.

Отток из глобальных золотых ETF в III кв. 2021 г. был небольшим и составил 27 тонн, но это оказалось заметным, с учетом того что в III кв. 2020 г. был значительный приток в размере 274 тонн. Как раз на III кв. прошлого года пришелся пик цены на золото.

Динамика цен на золото говорит скорее о том, что его рано сбрасывать со счетов. Золото чувствительно к угрозе подъема ставок центробанками. Однако пока ставки держатся на низком уровне, на фоне общей инфляции вложения в золотые активы сохраняют привлекательность. К тому же, все может измениться, если начнется коррекция на перегретых фондовых и товарных рынках. Тогда уход инвесторов от рисков может поднять цену золота.

Это может вернуть привлекательность акциям золотодобывающих компаний, которые можно рассматривать в качестве защитных активов в инвестиционных портфелях.

Динамика коэффициента Gold to Silver Ratio

Что касается серебра, то в структуре мирового спроса на этот металл около половины занимает промышленный сектор. Поэтому на динамику цены серебра существенное влияние оказывает ситуация с глобальным дефицитом полупроводников, чипов и других комплектующих. Из-за этого цены на серебро в III кв. оказались под давлением. Тем не менее позитивное для серебра изменение соотношения его цены к цене золота, произошедшее в прошлом году, в текущем периоде закрепилось. В честности, это позволило компании Polymetal изменить коэффициент пересчета серебра в золотой эквивалент с 120 до 80 и скорректировать прогнозы по объемам производства в сторону увеличения.

Операционные и финансовые показатели

Polymetal : финансовые результаты за 6 мес. 2021 г.