Полиметалл акции дивиденды отсечка

Дивиденды Полиметалл

Polymetal International plc

Совокупные дивиденды в следующие 12m: 125.46 руб. (прогноз)

Средний темп роста дивидендов 3y: 36.19%

Ближайшие дивиденды: 72.56 руб. ( 5.33% ) 07.05.2022 (прогноз)

Совокупные выплаты по годам

| Год | Дивиденд (руб.) | Изм. к пред. году |

|---|---|---|

| след 12m. (прогноз) | 125.46 | +77.25% |

| 2020 | 70.78 | +109.96% |

| 2019 | 33.71 | +18.33% |

| 2018 | 28.49 | +52.01% |

| 2017 | 18.74 | -22.69% |

| 2016 | 24.24 | -27.05% |

| 2015 | 33.23 | +100.53% |

| 2014 | 16.57 | +4894.19% |

| 2013 | 0.3318 | n/a |

| Дата объявления дивиденда | Дата закрытия реестра | Год для учета дивиденда | Дивиденд |

|---|---|---|---|

| n/a | 10.09.2022 (прогноз) | n/a | 52.9 |

| n/a | 07.05.2022 (прогноз) | n/a | 72.56 |

| 26.08.2021 | 10.09.2021 | 2021 | 33.35 |

| 03.03.2021 | 07.05.2021 | 2021 | 65.81 |

| 26.08.2020 | 04.09.2020 | 2020 | 30.18 |

| 04.03.2020 | 11.05.2020 | 2020 | 27.81 |

| 31.01.2020 | 14.02.2020 | 2020 | 12.79 |

| 27.08.2019 | 06.09.2019 | 2019 | 13.29 |

| 11.03.2019 | 10.05.2019 | 2019 | 20.42 |

| 21.08.2018 | 07.09.2018 | 2018 | 11.42 |

| 12.03.2018 | 11.05.2018 | 2018 | 17.07 |

| 29.08.2017 | 08.09.2017 | 2017 | 8.23 |

| 15.03.2017 | 05.05.2017 | 2017 | 10.51 |

| 08.12.2016 | 16.12.2016 | 2016 | 9.5 |

| 24.08.2016 | 02.09.2016 | 2016 | 5.87 |

| 29.03.2016 | 06.05.2016 | 2016 | 8.88 |

| 03.12.2015 | 11.12.2015 | 2015 | 20.23 |

| 25.08.2015 | 04.09.2015 | 2015 | 5.52 |

| 30.03.2015 | 01.05.2015 | 2015 | 7.49 |

| 04.12.2014 | 19.12.2014 | 2014 | 10.88 |

| 27.08.2014 | 05.09.2014 | 2014 | 2.89 |

| 31.03.2014 | 02.05.2014 | 2014 | 2.8 |

| 28.08.2013 | 06.09.2013 | 2013 | 0.3318 |

Прогноз прибыли в след. 12m: 104518.01 млн. руб.

Количество акций в обращении: 473.59 млн. шт.

Стабильность выплат: 1

Стабильность роста: 0.43

Комментарий:

Дивидендная политика Полиметалла (2020 год): целевой коэффициент промежуточных дивидендных выплат составляет 50% от скорр.чистой прибыли за I полугодие (на прибыль/убыток от изменения курсов обмена валют и расходов от обесценения) при условии, что чистый долг/скорр.EBITDA меньше 2.5x (сейчас около 1.4x). В конце каждого финансового года СД рассматривал вопрос о выплате спецдивидендов, исходя из наличия FCF в Компании, будущих капитальных затрат и прочих инвестиционных планов. С 2021 года Полиметалл откажется от спецдивидендов и перейдет на выплаты 2 раза в год. Минимальный размер финального дивиденда составит 50% от скорр.чистой прибыли за II полугодие (при условии чистый долг/скорр.EBITDA меньше 2,5x). При этом СД может увеличить итоговый дивиденд до 100% от FCF (при условии, что FCF будет больше 50% от скорр.чистой прибыли). При принятии этого решения СД, в числе прочих факторов, будет учитывать макроэкономические прогнозы, уровень долговой нагрузки и будущие капитальные вложения Компании.

Информация, представленная здесь, не является индивидуальной инвестиционной рекомендацией, а упоминаемые финансовые инструменты могут не подходить вам по инвестиционным целям, допустимому риску, инвестиционному горизонту и прочим параметрам индивидуального инвестиционного профиля.

Никто ни при каких обстоятельствах не должен рассматривать Информацию, содержащуюся на этой странице в качестве предложения о заключении договора на рынке ценных бумаг или иного юридически обязывающего действия, как со стороны Компании, так и со стороны ее специалистов. Ни Компания, ни их агенты, ни аффилированные лица не несут никакой ответственности за любые убытки или расходы, связанные прямо или косвенно с использованием этой Информации.

Информация, содержащаяся на этой странице, действительна на момент ее публикации. При этом Компания вправе в любой момент внести в нее любые изменения. Распространение, копирование, изменение, а также иное использование Информации или какой-либо ее части без письменного согласия Компаний не допускается. Компания, ее агенты, сотрудники и аффилированные лица могут в некоторых случаях участвовать в операциях с ценными бумагами, упомянутыми в Информации, или вступать в отношения с эмитентами этих ценных бумаг. При формировании расчетных показателей используются последние доступные на дату публикации данных официальные цены закрытия соответствующих ценных бумаг, предоставляемые Московской Биржей.

Результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ценные бумаги. Компания предупреждает, что операции с ценными бумагами связаны с различными рисками и требуют соответствующих знаний и опыта.

Дивиденды по акциям Polymetal в 2021 — размер и дата закрытия реестра

Таблица с полной историей дивидендов компании Polymetal с указанием размера выплаты, даты закрытия реестра и прогнозом:

| Выплата, руб. | Дата закрытия реестра | Последний день покупки |

|---|---|---|

| 65.06 (прогноз) | 7 мая 2022 | 04.05.2022 |

| 33.35 | 10 сентября 2021 | 08.09.2021 |

| 65.81 | 7 мая 2021 | 05.05.2021 |

| 30.18 | 26 августа 2020 | 24.08.2020 |

| 27.81 | 4 марта 2020 | 02.03.2020 |

| 12.79 | 31 января 2020 | 29.01.2020 |

| 13.29 | 27 августа 2019 | 23.08.2019 |

| 20.42 | 11 марта 2019 | 06.03.2019 |

| 11.42 | 21 августа 2018 | 17.08.2018 |

| 17.07 | 12 марта 2018 | 07.03.2018 |

| 8.23 | 29 августа 2017 | 25.08.2017 |

| 10.51 | 15 марта 2017 | 13.03.2017 |

| 9.5 | 8 декабря 2016 | 06.12.2016 |

| 5.87 | 24 августа 2016 | 22.08.2016 |

| 8.88 | 29 марта 2016 | 25.03.2016 |

| 20.23 | 3 декабря 2015 | 01.12.2015 |

| 5.52 | 25 августа 2015 | 21.08.2015 |

| 7.49 | 30 марта 2015 | 26.03.2015 |

| 10.88 | 4 декабря 2014 | 02.12.2014 |

| 2.89 | 27 августа 2014 | 25.08.2014 |

| 2.8 | 31 марта 2014 | 27.03.2014 |

| 0.3318 | 28 августа 2013 | 28.08.2013 |

*Примечание 1: Московская биржа работает по системе торгов Т+2. Это означает, что расчёты при покупке и продаже акций происходят через 2 рабочих дня. Поэтому для попадания в реестр акционеров и получение дивидендов необходимо быть акционером на 2 дня раньше отсечки.

*Примечание 2: точная дата выплаты зависит от брокера и эмитента. Прогнозируемая ближайшая дата поступления дивидендов на брокерский счёт по компании Polymetal: 23 мая 2022.

Суммарные дивиденды акций Полиметалл по годам и изменение их размера к предыдущему году:

| Год | Сумма за год, руб. | Изменение, % |

|---|---|---|

| 2022 | 65.06 (прогноз) | -34.39% |

| 2021 | 99.16 | +40.1% |

| 2020 | 70.78 | +109.97% |

| 2019 | 33.71 | +18.32% |

| 2018 | 28.49 | +52.03% |

| 2017 | 18.74 | -22.72% |

| 2016 | 24.25 | -27.05% |

| 2015 | 33.24 | +100.6% |

| 2014 | 16.57 | +4893.97% |

| 2013 | 0.3318 | n/a |

| Всего = 390.3318 |

Сумма дивидендов выплаченная компанией Полиметалл за все время — 390.3318 руб.

Средняя сумма за 3 года: 78.33 руб, за 5 лет: 59.44 руб.

Показатель DSI: 0.86.

Краткая информация об эмитенте Полиметалл

| Сектор | Металлы и добыча |

| Имя эмитента полное | Polymetal International plc |

| Имя эмитента краткое | Polymetal |

| Тикер на бирже | POLY |

| Количество акций в лоте | 1 |

| Количество акций | 470 188 201 |

| Free float, % | 45 |

Другие компании из сектора Металлы и добыча

| # | Компания | Див. доходность за год, % | Ближайшая дата закрытия реестра | Купить до |

|---|---|---|---|---|

| 1. | Лензол. ап | 183,13% | — | — |

| 2. | Лензолото | 141,97% | — | — |

| 3. | ТМК ао | 34,83% | 15.07.2022 | 13.07.2022 |

| 4. | НЛМК ао | 19,06% | 07.12.2021 | 03.12.2021 |

| 5. | СевСт-ао | 15,37% | 14.12.2021 | 10.12.2021 |

Календарь с ближайшими и прошедшими дивидендными выплатами

Полиметалл акции

Странно, что этой акции почти ни у кого нет в опросах РДВ

Странно, что этой акции почти ни у кого нет в опросах РДВ

Дмитрий, Ну кто-ж будет держать в своем портфеле золотодобытчика как основной актив? Они же спрашивают не про наличие акций, а про наибольшую долю в портфеле.

Олег Скоробогатый,

Так вроде всю неделю выходят из рисковых активов.

Кстати. Золото не удержало позу. Или на коррекцию или на консолидации

Индексы по золоту полетели вниз

Странно, что этой акции почти ни у кого нет в опросах РДВ

Странно, что этой акции почти ни у кого нет в опросах РДВ

Дмитрий, ну и не нужен лишний балласт на корабле😎

Роман Т.,

Баласт это РДВ или покупатель?

Странно, что этой акции почти ни у кого нет в опросах РДВ

Дмитрий, ну и не нужен лишний балласт на корабле😎

Странно, что этой акции почти ни у кого нет в опросах РДВ

Странно, что этой акции почти ни у кого нет в опросах РДВ

Авто-репост. Читать в блоге >>>

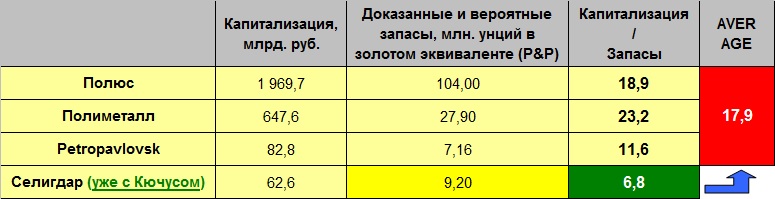

Актуализированные данные по соотношению капитализации золотодобывающих компаний РФ к их запасам:

Этому говну реально ещё какие нужны драйверы для роста? Базовый актив растёт, рубь падает, что ещё?😡

Авто-репост. Читать в блоге >>>

«Селигдар» (прим. — конкурент «Polymetal») благодаря Кючусу удвоит ориентиры

ЯКУТСК, 19 ноя — РИА Новости/Прайм. ПАО «Селигдар» планирует в перспективе выйти на ежегодный объем производства золота в 20 тонн, сообщает компания.

Холдинг намерен разработать третью редакции стратегии устойчивого развития с новыми производственными ориентирами.

«Удвоение целевого показателя по золоту по сравнению с предусмотренными в текущей редакции стратегии (на 2018-24 годы) 10 тоннами связано с условиями пользования участком недр месторождения Кючус, согласно которым объем добычи должен составить не менее 10 тонн золота в год после выхода его на проектную мощность», — отмечается в сообщении.

Как сообщалось, в октябре ООО «Белое золото» (32,3% принадлежит ООО «РТ-Развитие бизнеса», входящему в ГК «Ростех», 67,7% — ООО «Управление золотыми активами», созданное «Селигдаром» (51%) и Дмитрием Доевым (49%)) выиграло аукцион на лицензию по освоению второго по величине золоторудного месторождения в Якутии — Кючус, предложив 7,735 млрд рублей.

Площадь месторождения 8,35 кв км. Запасы золота для открытой отработки С1 — 70,919 тонны, С2 — 38,416 тонны; для подземной — С2 — 65,927 тонны, С2 заб.- 2,647 тонны; ресурсы Р1 — 41,949 тонны, Р2 — 211,081 тонны. Запасы серебра для открытой отработки С2 — 16,6 тонны, для подземной С2 — 9,9 тонны, С2 заб.- 0,4 тонны.

«Селигдар» — полиметаллический холдинг, входящий в десятку крупнейших производителей золота в РФ и являющийся единственным в стране производителем рудного олова. Холдинг ведет добычу золота в Якутии, на Алтае и в Бурятии и добычу олова в Хабаровском крае. В 2020 году предприятия холдинга извлекли 7,009 тонны золота, что на 6,8% больше, чем годом ранее. В 2021 году — ожидается 7,5 тонны золота.

Pinkin,

Обращались за поддержкой в Фонд VanEck Vectors Gold Miners?

Что они вам ответили? Когда Селигдар войдёт в состав индекса?

Фонд VanEck Vectors Gold Miners ETF инвестирует в акции ведущих мировых производителей драгметаллов, прежде всего золота.

Авто-репост. Читать в блоге >>>

Мы рекомендуем «Покупать» акции Polymetal International PLC с целевой ценой 1 732 руб. на конец 2022 г. Апсайд составляет 19%.

Авто-репост. Читать в блоге >>>

«Финам» рекомендует покупать акции Polymetal (MOEX: POLY) с прогнозной ценой 1732 рубля за штуку на конец 2022 года, что предполагает потенциал роста 19% от текущего уровня, сообщается в аналитическом материале инвестиционной компании.

«Акции золотодобывающих компаний имеют привлекательность в качестве защитных инструментов, которые могут сработать в случае большого risk-off на товарных и фондовых рынках. Драгметаллы сохраняют потенциал при удержании низких ставок в условиях растущей инфляции. Polymetal в России является крупнейшим производителем серебра, вторым производителем золота, входит в топ-10 золотодобывающих компаний мира и в топ-5 мировых производителей серебра. Эта компания — одна из немногих, кто имеет возможность увеличить добычу за счет реализации портфеля новых проектов», — указывает эксперт Алексей Калачев.

#POLY #Прогноз

🔮📈 BOFA ПОВЫСИЛ РЕКОМЕНДАЦИЮ POLYMETAL ДО ПОКУПАТЬ

Русагро, Полиметалл — сегодня последний день с дивидендами

Сегодня, 8 сентября, последний день для получения дивидендов в акциях Русагро и Полиметалла. 9 сентября бумаги этих компаний будут торговаться уже без дивидендов.

Дата закрытия реестра под дивиденды: 10.09.2021

Последняя возможность купить с учетом Т+2: 08.09.2021

Дата, на которую определяются лица, имеющие право на получение дивидендов по бумагам: 10 сентября 2021 г.

Чтобы попасть в реестр и получить право на дивиденды, необходимо купить бумаги за два торговых дня до даты закрытия реестра. Таким образом, последний день торгов расписок Русагро с дивидендами — 8 сентября.

Дата закрытия реестра под дивиденды: 10.09.2021

Последняя возможность купить с учетом Т+2: 08.09.2021

Дата, на которую определяются лица, имеющие право на получение дивидендов по акциям: 10 сентября 2021 г.

Чтобы попасть в реестр и получить право на дивиденды, необходимо купить бумаги за два торговых дня до даты закрытия реестра. Таким образом, последний день торгов акций Полиметалла с дивидендами — 8 сентября.

9 сентября бумаги этих компании будут торговаться уже без дивидендов. Стоит соблюдать осторожность: в этот день просадка по акциям может оказаться сопоставимой с размером дивидендов.

С датами закрытия реестра вы можете ознакомиться в нашем Дивидендном календаре

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Главное за неделю. Паника в понедельник и пятницу

Итоги торгов. Упасть в пятницу — это уже традиция

Рынки снова падают из-за коронавируса. Что делать

Alibaba: время присмотреться к покупкам

Как следить за американскими дивидендами: удобный календарь

Новый штамм коронавируса из Южной Африки. Что нам известно

В каких акциях можно пересидеть новые локдауны

В декабре структура индексов Мосбиржи поменяется. Кто на новенького

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Размер выплат дивидендов Полиметалл и дата закрытия реестра в 2021 – 2022 году

По последним данным на октябрь 2021 года, компания Полиметалл выплатила дивиденды в размере 1,31 доллара на акцию за последние 12 месяцев. При текущей цене акций 18,62 доллара это соответствует дивидендной доходности 7,02%. Формула расчета дивидендной доходности Полиметалл: 1,31 USD ÷ 18,62 USD * 100 = 7,02%

Коэффициент выплаты по свободному денежному потоку составляет 108,1%. Основываясь на прибыли, Полиметалл распределяет 52,9% между своими акционерами. Аналитики ожидают увеличения дивидендов за текущий финансовый год на 27,12%.

Средняя дивидендная доходность компании Полиметалл за последние 12 месяцев составляла 5,61%. В настоящее время он составляет 7,02%, то есть на 1,41% выше.

За последние 12 месяцев акции Полиметалл потеряли 25,34% своей стоимости. В 5-летней перспективе прирост капитала составляет 103,9%.

| Дата объявления дивиденда | Дата закрытия реестра | Период выплаты дивиденда | Сумма, руб. |

|---|---|---|---|

| 07.08.2022 | 01.09.2022 | 2022 | 55.17 |

| 19.04.2022 | 07.05.2022 | 2022 | 72.56 |

| 26.08.2021 | 10.09.2021 | 2021 | 33.85 |

| 03.03.2020 | 07.05.2020 | 2021 | 65.81 |

| 26.08.2020 | 04.09.2020 | 2020 | 30.18 |

| 04.03.2020 | 11.05.2020 | 2020 | 27.81 |

Финансовые результаты компании Полиметалл и последние новости

Компания Полиметалл выплачивает хорошие дивиденды, имеет сильную репутацию в сфере ESG и низкие общие денежные затраты (AISC).

В 2021 году скорректированные EBITDA и EPS выросли на 8% и 14% соответственно по сравнению с первым полугодием 2020 года. Это было обусловлено ростом средней цены реализации золота и серебра, которая увеличилась на 8% и 59% соответственно. Чистый операционный денежный поток также значительно вырос, увеличившись до 358 млн долларов США на 35% по сравнению с первым полугодием 2020 года. Также стоит отметить, что компания увеличила чистый долг до 1,8 млрд долларов США на 35%. Рост долга был вызван увеличением производства и отражает рост затрат из-за инфляционного давления. Компания сохраняет хорошее финансовое положение: коэффициент текущей ликвидности составляет чуть более 2х, а средняя стоимость долга упала до рекордно низкого уровня в 2,85%. И, наконец, руководство продолжает следовать плану по производству на 2021 финансовый год в размере 1,5 млн унций золотого эквивалента по AISC на уровне 925-975 долларов США на унцию золотого эквивалента. При этом цены на золото продолжают оставаться на исторически высоких уровнях.

Прогнозы выплаты дивидендов компанией Полиметалл в 2022 году

Компания объявила об увеличении дивидендов на выплату промежуточных дивидендов. Дивиденды были увеличены до 0,45 доллара на акцию, что на 12,5% больше, чем в первом полугодии 2020 года. Предполагая аналогичное увеличение дивидендов за полный год, до 1 доллара США в настоящее время компания торгуется с дивидендной доходностью около 8% с учетом обменного курса. от 1,37 долларов США до 1,00 фунтов стерлингов. Коэффициент выплат по сравнению с прибылью на акцию составляет 51%. Коэффициент выплат остался неизменным. В целом дивидендная политика компании благоприятна для акционеров, у компании есть четкие принципы. Низкий AISC, от которого компания выигрывает по сравнению с конкурентами, является сильным преимуществом, поскольку цены на сырьевые товары не контролируются руководством.

Риски для инвесторов

На финансовое положение компании Полиметалл сильно влияют цены на сырьевые товары, которые руководство не может контролировать. Акционеры должны понимать, что это фундаментальный риск для любого бизнеса, связанного с сырьевыми товарами. Драгоценные металлы обычно зависят от статуса убежища, а золото рассматривается как защита от инфляции. Несмотря на то, что в последние месяцы инфляция выросла, рынки, похоже, пока ее игнорируют. Компания также страдает от возросшего инфляционного давления, что может снизить маржу от продаж, если не контролировать затраты.

С другой стороны, конкурентным преимуществом POYYF является низкий AISC. Результаты за первое полугодие 2021 года демонстрируют сильный рост выручки и чистой прибыли, хотя и увеличился чистый долг. Дивиденды остаются безопасными, и инвесторы могут извлечь выгоду из ожидаемой стартовой доходности в 8%.