Покрытие кассовых разрывов что это

Кассовый разрыв в компании

Кассовый разрыв представляет собой несоответствие операционного и финансового цикла. К примеру, компания планирует закупить партию сырья для производства товаров. На это планируется выделить средства, возвращенные дебитором по его задолженности. Однако дебитор не может вернуть долг, а потому средств нет. Появление разрывов – совершенно рядовая ситуация и для небольших, и для крупных компаний.

Причины образования кассового разрыва

Кассовый разрыв формируется по ряду причин:

Далеко не всегда кассовый разрыв образуется вследствие непрофессионализма управленческого состава. Обычно причина – объективные факторы. Как правило, это несвоевременный возврат задолженности дебиторами. Несмотря на это, основная задача менеджмента – минимизация разрывов.

Особенности расчета имеющегося разрыва

Для выявления размера разрыва нужно сформировать отчет о движении финансовых средств. Если в результате расчетов образовалось отрицательное значение, оно и будет являться рассматриваемым показателем. Имеет смысл провести анализ остатков товарных запасов. На основании их размера определяются дальнейшие действия. В частности, имеющийся остаток может покрыть нужды предприятия, что позволит не проводить срочные закупки.

Размер кассового разрыва определяется по сведениям, изложенным в платежном календаре. Рассмотрим упрощенную форму расчетов:

В формуле использованы следующие показатели:

Отрицательный результат – серьезный повод к принятию срочных мер.

Как избежать появления КС?

Куда проще не допустить возникновения кассового разрыва, чем покрывать его. Сделать это вполне возможно даже в случае, если несоответствие образуется вследствие объективных факторов. Рассмотрим эффективные превентивные меры:

В любой компании можно реализовать один из этих методов. Имеет смысл выбрать тот способ, который подходит для конкретной ситуации.

Как покрыть уже имеющийся кассовый разрыв?

Перечисленные методы позволяют не допустить образования разрыва. Однако что делать, если он уже появился? Для этого есть способы:

Все эти способы имеют свои преимущества. Однако наиболее эффективными являются именно превентивные меры.

Пример кассового разрыва в малом бизнесе

Рассмотрим одну из самых распространенных причин краха некрупного бизнеса у новичков, впервые сталкивающихся с кассовым разрывом. Представим себе, что ИП открыл магазинчик, взяв помещение в аренду, закупил товар, проплатил рекламу, оформил на работу продавцов (затрата – зарплата и соцвзносы) и т.п. Пусть первый год выдался удачным: магазинчик заработал клиентуру, продержался в сезонный спад спроса и очень удачно закрыл финансовый год. Обрадованный владелец хочет поощрить себя и потратить часть заработанных денег на свои желания. При этом средства, естественно, оказываются изъятыми из бизнеса.

На следующий год магазин оказывается без «финансовой подушки» для покрытия кассовых разрывов, возникающих в «несезон» и вследствие других факторов. Как обычно действует неопытный ИП:

Иногда, пытаясь спасти положение, предприниматель берет кредит, не имея четкого плана по его возврату, тем самым еще больше залезая в финансовую кабалу. По факту, он стремится сократить расходы, а на самом деле, теряет клиентуру и в результате в момент, когда спрос мог бы повыситься, у него нет средств на его удовлетворение, налицо кассовый разрыв.

Правильный вариант реагирования – думать о возможном варианте кассового разрыва заранее, ибо для любого бизнеса он более чем вероятен. Что можно предпринять:

Неправильные решения:

ИТОГ. Любое решение, принятое после кассового разрыва, априори будет убыточным, так как ситуацию придется спасать с большими или меньшими вложениями. Правильные решения должны быть стратегическими, то есть приниматься до момента наступления кризисной ситуации. Кассовый разрыв должен быть ликвидирован «в уме» еще до того, как он наступит в реальности.

Как избежать кассового разрыва

Наверняка каждый предприниматель сталкивался с ситуацией, когда платить поставщикам надо, а деньги в кассе практически отсутствуют. На бухгалтерском языке такое явление получило название «кассовый разрыв». В статье мы расскажем, что такое кассовый разрыв. Обсудим, по каким причинам он появляется. А также уделим особое внимание способам, позволяющим уйти от кассового разрыва и вариантах ликвидации его последствий.

Ситуация нехватки денежных средств, когда у предприятия грядёт период выплат, к примеру, на закупку материалов, сырья, в то время как средства от покупателей, которые уже должны быть на счету ещё не поступили.

Заметим, что далеко не всегда причина такой ситуации в неэффективной политике и делопроизводстве руководства предприятия. Тут возможны совершенно объективные причины недостатка средств для ведения своевременных расчётов, среди которых:

Помимо текущего, производственного разрыва возможно возникновение временного, который обязательно можно и нужно прогнозировать!

Негативные последствия кассовых разрывов:

Формула расчета кассового разрыва

Подсчёт движения денег проходящим по счётам и по кассовым расчётам вести точно каждому предприятию абсолютно необходимо. Грамотно составленный отчёт по перемещению денежных потоков непременно поможет провести грамотный анализ ситуации и просчитать следующий срок наступления разрыва, позволит узнать его величину. Появление минуса на счёту в начале следующего отчётного периода говорит о появлении разрыва.

ВАЖНО! Помимо, денежных средств обязательному точному учёту и анализу обязательно должны подвергаться оставшиеся запасы товара. Когда их достаточное количество, то можно закупки сырья отложить. Или необходимо срочно реализовать товар, который залежался, чтобы получить необходимые оборотные средства.

Подсчёты необходимо проводить ежедневно! Следует опираться на сведения, получаемые из платёжного календаря, позволяющие чётко знать, когда следующий платёж и на какую сумму предстоит провести.

Элементарная формула расчёта:

В итоге мы получаем ОДС позволяющий получить остаток средств на конец дня. Именно этот показатель и даст понимание как успешно отработало предприятие и по окончании рабочей смены остались ли средства и в каком количестве. Когда ОДС с отрицательным значением почитайте проблемой! Требуется срочно запрашивать от дебиторов возвращения задолженности.

Платежный календарь в БИТ.ФИНАНС

Как избежать кассового разрыва

Вероятность возникновения подобных ситуаций сведут к минимуму простые, однако действенные меры:

Планирование финансов требует постоянства, эффективность его во многом зависит от опыта и профессионализма сотрудников данного филиала и предприятия. Необходимо также снижать не операционные платежи, снижать пени по займам, относятся проценты по кредитам, сторонние выплаты прочие.

Способы ликвидации кассового разрыва

Когда разрыв предотвратить не удалось, требуется срочно принять меры для его быстрейшей ликвидации.

Целесообразно применить следующие способы:

Заключение

Необходимо проводить грамотную, последовательную, планомерную, эффективную финансовую и управленческую политику.

Нельзя упускать ни единого события в движении денежных средств. Проще предотвратить возникновение кассового разрыва, чем потом экстренно пытаться ликвидировать его негативные последствия. Поэтому советуем использовать все современные финансовые инструменты, проверять благонадёжность контрагентов и строго контролировать дебиторскую задолженность.

Для исключения кассового разрыва целесообразно составлять специальный платежный календарь, с помощью которого можно планировать наличие денежных средств и их движение за определенный промежуток времени, удобней всего это делать в БИТ.ФИНАНС. Закажите бесплатную демонстрацию системы удаленно или при личной встрече.

Кассовый разрыв

Кассовый разрыв – это временно возникающий у предприятия недостаток денежных средств, необходимых для своевременной и полной оплаты произведенных расходов.

Кассовый разрыв возникает в случаях, когда сроки поступления денежных средств на предприятие не совпадают со сроками платежей.

Основные причины приводящие к кассовым разрывам

Основными причинами, приводящими к кассовым разрывам в организации являются:

— полное отсутствие или неэффективность процесса планирования в краткосрочной и среднесрочной перспективе движения денежных средств на предприятии;

— непродуманные и не эффективные мероприятия по устранению кассовых разрывов.

Меры по предотвращению кассовых разрывов и планированию источников их покрытия

Компаниям необходимо разработать и внедрить систему мер по предотвращению кассовых разрывов и находить источники покрытия кассовых разрывов.

К обязательным элементам этой системы можно отнести следующие мероприятия:

планирование бюджета расходов и платежей;

планирование бюджета доходов и поступления денежных средств;

контроль за заявками на платеж;

составление кассового плана;

составление платежного календаря;

разработка критериев для очередности платежей.

Кассовый план

Кассовый план, как правило, составляется на долгосрочную, среднесрочную и краткосрочную перспективу.

При четко функционирующей системе планирования движения денежных средств организация получает возможность оперативно принимать решения по поиску источников финансирования для покрытия кассовых разрывов.

Платежный календарь

Формирование предварительной версии платежного календаря осуществляется путем сведения в единую таблицу всех планов поступлений и предполагаемых расходов.

Для этого все планы поступлений и предполагаемых расходов подвергаются контролю и согласованию и в обязательном порядке ранжируются по приоритетам.

Ведение фактического платежного календаря и сравнение с запланированным платежным календарем дает возможность ежедневно осуществлять контроль и оперативно принимать решения по проведению всех необходимых платежей предприятия, производить как плановые платежи, так и срочные внеплановые платежи.

Отметим, что грамотно спланированный платежный календарь при должном уровне финансовой дисциплины позволяет правильно распоряжаться временно свободными денежными средствами, поступающими от результата основной деятельности и получать максимальный результат от использования временно свободных денежных активов предприятия.

Дополнительные источники финансирования для покрытия кассовых разрывов

Но даже если в организации разработаны и четко функционируют системы управленческого учета, бюджетирования и планирования движения денежных средств, это не означает, что наличных денег всегда будет достаточно для проведения необходимых платежей.

Каждая организация стремится развиваться и расти, однако значительный рост только за счет собственных оборотных средств невозможен.

И здесь стоит говорить о поиске дополнительных источников финансирования, необходимых, в том числе, и для покрытия кассовых разрывов, вызванных развитием и ростом бизнеса.

Российским компаниям в настоящее время доступны несколько способов финансирования.

Их можно разделить на три группы:

1 группа – финансирование за счет собственных средств.

Собственные средства организации – это, прежде всего, чистая прибыль, которую собственники решили направить не на выплату дивидендов, а на развитие бизнеса.

Иногда в целях покрытия кассовых разрывов учредители оказывают безвозмездную финансовую помощь.

К внутренним способам финансирования можно также отнести продажу непрофильных активов.

2 группа – долговое финансирование.

В настоящее время российские предприятия наиболее активно используют привлечение долгового финансирования.

К инструментам долгового финансирования относятся:

перекредитование банковских кредитов;

займы физических и юридических лиц;

товарный (коммерческий) кредит;

реализация дебиторской задолженности компании-фактору (факторинг);

3 группа – долевое финансирование.

Долевое финансирование существенно отличается от долгового финансирования.

Долевое финансирование предполагает привлечение денежных средств на безвозвратной основе и без процентов.

Долевое финансирование – это продажа пакета акций (доли бизнеса) стратегическому инвестору или на открытом рынке.

Необходимо отметить, что долевое финансирование имеет не только достоинства, но и недостатки.

К таким недостаткам долевого финансирования можно отнести:

риски, связанные с продажей части бизнеса;

необходимость публичного раскрытия максимальной и полной информации о деятельности компании (при продаже акций на открытом рынке);

сложная и достаточно дорогостоящая процедура подготовки предприятия к привлечению инвестирования;

ограничения по минимальной сумме привлечения инвестирования.

Таким образом, четко отстроенная система планирования движения денежных средств и использование различных финансовых инструментов позволяет разработать и внедрить в организации сбалансированную финансовую стратегию.

При этом применение такой финансовой стратегии будет способствовать решению проблемы кассового разрыва и стабильному и эффективному развитию предприятия.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Покрытие кассовых разрывов что это

Формула расчёта кассового разрыва выглядит так:

ДС + П − Р = ОДС

ДС — остаток денежных средств на начало периода (дня, недели или месяца);

П — поступления в течение периода;

Р — расходы;

ОДС — остаток денежных средств.

Чтобы вовремя увидеть кассовый разрыв, внесите формулу в эксель и регулярно обновляйте все три значения хотя бы раз в месяц.

Причины кассового разрыва

Ошибки при планировании бюджета

Кассовый разрыв возникает, когда предприниматель не только неверно посчитал сумму расходов и доходов, но и не составил график платежей. По итогам периода компания может быть в плюсе, но фактические даты платежей и зачисления денег на счёт приведут к кассовому разрыву.

Из-за ошибок в закупках компания может «заморозить» часть денег. Когда спрос изменится, может настигнуть кассовый разрыв.

Например, такое бывает, если заказать большую партию нового товара, не изучив на него спрос среди вашей аудитории. О том, как правильно пополнять запасы, читайте в нашей инструкции.

Кассовый разрыв случается, если товары или услуги компании востребованы только в конкретный сезон, а расходы на зарплаты и аренду постоянны. Например, школа плавания работает в плюс осенью, зимой и весной. Летом большая часть клиентов уезжает в отпуск и выручка снижается на 80—90%. Но поскольку часть учеников продолжает заниматься, владельцу нужно платить зарплату тренерам и арендовать бассейн. Если предприниматель заранее не подготовился к падению доходов, его ждёт временной кассовый разрыв.

Это сумма, которую вам задолжали другие компании или физлица за уже проданные товары или оказанные услуги. Вы рискуете столкнуться с дебиторкой, если постоянно даёте клиентам рассрочки и отсрочки платежей.

Как избежать кассового разрыва

Создайте финансовую подушку — регулярно откладывайте процент от прибыли. В идеале накопите сумму, которая позволит компании работать полгода без выручки.

Составляйте с заказчиками и подрядчиками графики платежей и подписывайте их вместе с договором.

Установите в договоре с клиентами размер неустойки — суммы, которую контрагенту придётся выплатить за каждый день просрочки.

Что делать в преддверии кассового разрыва

Что не надо делать

—

Так вы можете отпугнуть покупателей и остаться вообще без продаж. Лучше взять краткосрочный кредит или оформить рассрочку платежа.

—

Продавать имущество компании: оборудование, технику, транспорт.

Это поможет устранить кассовый разрыв, но есть риск продать имущество по заниженной цене и ослабить производство. Например, избавившись от временно незагруженного оборудования в швейном цеху, вы можете не справиться с потоком заказов.

—

Снижать цены, чтобы увеличить продажи.

Разработанная в спешке ценовая политика может разрушить бизнес-модель.

Кассовый разрыв и средства его прогнозирования

Автор: Юрий Мартынов Руководитель проектов 1С-WiseAdvice

Кассовый разрыв и средства его прогнозирования

Автор: Юрий Мартынов

Руководитель проектов 1С-WiseAdvice

Бизнес зачастую связан с преодолением различных трудностей:

Часть этих рисков можно предсказать, часть нет.

Многие предприниматели сталкиваются со следующей ситуацией: компания прибыльна, а денег на счетах нет. Такое временное отсутствие денег называется кассовый разрыв.

Кассовый разрыв – это состояние временное и проходит, когда компании поступают денежные средства по уже подписанным актам. Риск наступления кассового разрыва прогнозируется и его можно избежать. Кассовые разрывы могут возникать абсолютно в любом бизнесе по различным причинам. Важно выявить проблемы, предугадать наступление кассового разрыва и оперативно найти средства для его покрытия.

Однако, если на счетах не остается денежных средств, потому что компания генерирует убытки – это не кассовый разрыв, а дефицит денежных средств. Такая компания находится на грани банкротства, и для выхода из такой ситуации необходимо полностью пересмотреть существующие бизнес-процессы.

Кассовый разрыв – что это значит?

Кассовый разрыв предприятия – это временное отсутствие денежных средств для покрытия текущей кредиторской задолженности. Такая ситуация может приводить к различным негативным последствиям:

Компания при этом прибыльна, может работать по нескольким контрактам, но, если не следить за финансами и не планировать платежи, в определенный момент можно понять, что денег в наличии не хватит, чтобы рассчитаться по текущим обязательствам. При этом причин возникновения кассовых разрывов и способов их покрытия может быть несколько.

Причины возникновения кассового разрыва предприятия

Основная причина возникновения кассового разрыва заключается в отсутствии планирования и балансирования денежных потоков. Планирование движения денежных средств заключается в расчете остатка денег с учетом будущих поступлений и выплат на несколько недель, месяцев вперед.

Например, фирма заключила договор, в котором прописан аванс и поэтапная оплата за выполненные работы. Для выполнения этих работ компания планирует привлекать помимо собственных сотрудников еще сторонних поставщиков. Планирование в этом случае заключается в распределении в платежном календаре поступлений от клиента, в соответствии с графиком выполнения работ. Так же необходимо указать в какие даты и в каком размере будут произведены выплаты поставщикам, в соответствии с заключенными договорами, зарплата сотрудникам и остальные постоянные платежи.

Балансирование денежного потока состоит в равномерном распределении выплат и поступлений в течении прогнозного периода. Балансирование необходимо для устойчивого развития компания и финансового положения.

Например, в компании выплата зарплаты производится два раза в месяц: 20 и 10 числа. Крайне нежелательно прописывать эти даты в договорах аренды, лизинга и других крупных платежей, так как денег может не хватить. Желательно распределить крупные платежи в течении всего месяца.

Следующая по значимости причина возникновения кассовых разрывов – неплатежи заказчиков. Ситуация может быть точечная, когда один какой покупатель не платит по счету. Предупреждение таких рисков основывается в первую очередь на первоначальной оценке платежеспособности клиента.

Перед заключением договора, особенно с постоплатой, необходимо убедиться в финансовой устойчивости контрагента:

Если происходят массовые задержки платежей, то скорее всего причиной являются общеотраслевые проблемы или макроэкономические изменения – кризис или санкции. Предугадать наступление кризиса – задача не тривиальная, поэтому в этом случае на первый план выходит оперативное управление дебиторской и кредиторской задолженностями.

Помимо перечисленных причин источником возникновения кассового разрыва предприятия могут стать непредвиденные расходы, например, вследствие поломки основного оборудования.

Как спрогнозировать кассовый разрыв?

Формула расчета кассового разрыва

Формула расчета кассового разрыва может изменяться в зависимости от размера и специфики конкретного предприятия, но в большинстве случаев используется следующая формула:

Если получившаяся сумма меньше нуля – наступает кассовый разрыв. Рассмотрим возникновение кассового разрыва предприятия на примере: Ваша компания занимается проектами по проектированию. Вы получили крупный заказ на 1,5 млн. руб. без НДС, в договоре предусмотрено 3 этапа, срок проекта 6 мес., оплата по договору в течении 14 дней после акта.

Таблица актирования и оплат по договору:

Этап

Сумма акта, тыс. руб. без НДС (% от общей суммы)

Сумма оплаты, тыс. руб. с НДС (% от общей суммы)

Ежемесячные затраты в компании.

Расходы

Сумма, тыс. руб. с НДС

Рассчитав, что за 6 месяцев Ваши затраты будут

175 т.р. * 6 мес = 1 050 тыс. руб.,

таким образом вы получите 750 т.р. по итогам проекта.

Рассмотрим подробнее каким образом будет меняться остаток денежных средств по итогам каждого месяца проекта.

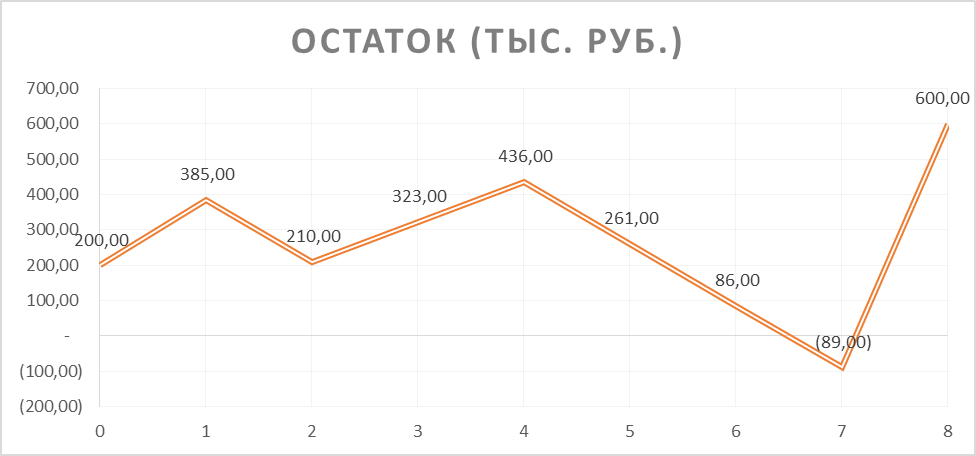

Месяц 1 – У Вас на счету 200 т.р, Вы только заключили договор и в течении 14 дней Заказчик заплатил аванс в размере 360 т.р. Ваши затраты составили 175 т.р.

Остаток к концу месяца на счету можно посчитать так:

Остаток на начало 200 т.р.

+ Поступление аванса 360 т.р.

— Оплата расходов 175 т.р.

Остаток денег на конец месяца 385 т.р.

Месяц 2 – Вы выполняете работу по договору по первому этапу, но пока его не сдали.

Остаток на начало 385 т.р.

+ Поступление денег 0 т.р.

— Оплата расходов 175 т.р.

Остаток денег на конец месяца 210 т.р.

Месяц 3 – Вы сдали первый этап, получили за него деньги и приступили к следующему. И снова выдаете зарплаты и платите за офис.

Остаток на начало 210 т.р.

+ Поступление денег 288 т.р.

— Оплата расходов 175 т.р.

Остаток денег на конец месяца 323 т.р.

Месяц 4 – Вы додели концепцию проекта, согласовали с заказчиком и уже начали работать над основным проектом.

Остаток на начало 323 т.р.

+ Поступление денег 288 т.р.

— Оплата расходов 175 т.р.

Остаток денег на конец месяца 436 т.р.

Месяцы 5, 6 – Вы работали над разработкой проекта и к концу 6 месяца закончили проектирование. Однако, заказчик не хочет принимать работу и просит устранить замечания. Срок Проекта увеличивается, наступает срок оплаты зарплаты и арендных платежей.

Остаток на начало 436 т.р.

+ Поступление денег 0 т.р.

— Оплата расходов (за 2 месяца) 350 т.р.

Остаток денег на конец месяца 86 т.р.

Месяц 7 – Исправление ошибок и согласование заняло полмесяца, и к середине месяца акт с заказчиком подписан. Однако, в соответствии с договором заказчик может оплатить счет в течении 14 дней. При этом вам необходимо заплатить сотрудникам и аренду.

Остаток на начало 86 т.р.

+ Поступление денег 0 т.р.

— Оплата расходов 175 т.р.

Остаток денег на конец месяца -89 т.р.

Если не удаться договориться с заказчиком об ускорении оплаты денег на счете не хватит и случится кассовый разрыв. Вы откладываете какие-то оплаты, прибегаете к дополнительному финансированию компании или используете другие способы выхода из кассового разрыва.

Месяц 8 – Заказчик полностью оплачивает Ваши услуги, вы выплачиваете остатки задолженности по зарплате и аренде или погашаете кредит, оплачиваете расходы за очередной месяц.

Остаток на начало -89 т.р.

+ Поступление денег 864 т.р.

— Оплата расходов (за 2 месяца) 175 т.р.

Остаток денег на конец месяца 600 т.р.

Проект окончен – на счету 600 т.р., чистый денежный поток составил +400 т.р. Динамику изменения остатка денежных средств можно посмотреть на графике.

Рис.1 График остатков денежных средств

Чтобы избежать кассовых разрывов в проектном бизнесе необходимо тщательно балансировать денежный поток и внимательно следить за сроками выполнения работ. Для балансировки платежей в договоре необходимо предусмотреть большее количество этапов, чтобы поступление денег было сопоставимо с затратами. Увеличение сроков проекта может резко сказаться на его рентабельности – например, в нашем примере первоначально планировался денежный поток от проекта в размере 750 т.р., а по факту составил 400 т.р.

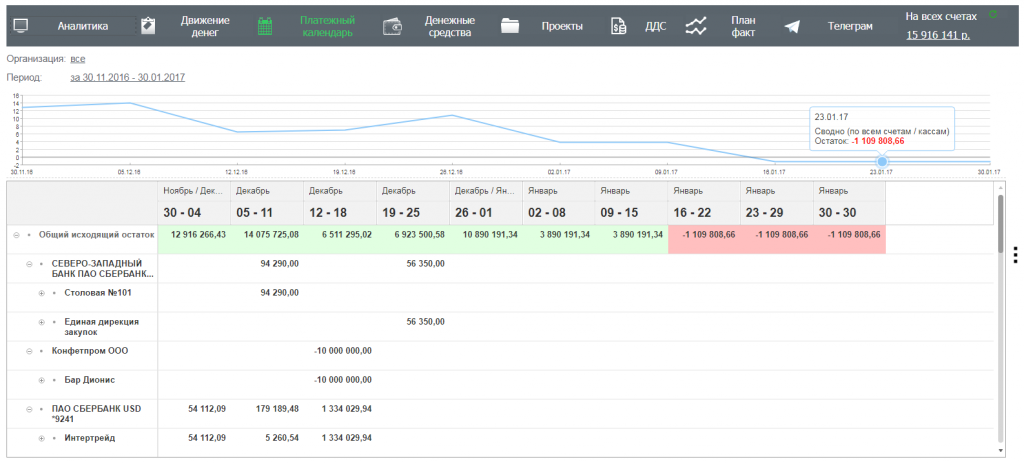

Рис.2 График платежей в сервисе «Управленка»

Платежный календарь в сервисе позволяет контролировать текущие оплаты и поступления. Сервис работает в связке с бухгалтерией – из нее загружаются в автоматическом режиме:

Дополнительно, Вы можете завести проекты и предстоящие платежи по договорам с заказчиками и поставщиками. В результате, Вы получите платежный календарь, с помощью которого можно управлять денежным потоком компании.

Что делать, если кассовый разрыв уже случился?

Если кассовый разрыв наступил и денег нет, то разбираться почему так случилось уже нет времени. Необходимо срочно закрыть кассовый разрыв. Понять причины возникновения можно после выхода из него, и то при условии, что в компании ведется управленческий учет и данных будет достаточно. Ниже мы опишем необходимые меры по предотвращению и планированию источников покрытия кассовых разрывов.

Путь выхода из сложившейся ситуации можно представить в виде последовательности шагов.

1. Исключение низкоприоритеных платежей

В первую очередь необходимо распределить, какие платежи являются обязательными, а какие можно заплатить позже без существенных штрафов. Счета с наибольшим приоритетом оплачиваются в первую очередь – налоги, кредиты, аренда и другие платежи с определенной датой, нарушение которой может повлечь такие санкции, как пени, штрафы или другие взыскания. Так же к первой группе можно отнести оплату сырья, без которого компания не может продолжать выполнять текущие обязательства.

Оплата персонала, выплаты поставщикам и некоторые обязательные офисные платежи не имеют определенных сроков выплат – такие платежи возможно сдвинуть на несколько дней.

В третью группу попадают все необязательные платежи, от которых можно отказаться – затраты на обучение, представительские расходы и другие. Платежи из этой группы можно не осуществлять вообще.

2. Получить оплату раньше

Проведите работу с дебиторской задолженностью – обзвоните всех клиентов, должников. Если клиент просрочил платеж, можно разослать письма с претензиями, приостановить работы или задержать отгрузку, обратиться в суд.

Если выплата только предстоит, то можно договорится об оплате сейчас под гарантийные обязательства доделать все в срок или раздробить платеж в соответствии с уже проделанной и принятой работой.

3. Увеличить сроки оплаты поставщикам

Если компании необходимо оплатить в ближайшее время крупную сумму поставщикам – договоритесь об отсрочке или постарайтесь разбить платеж на более мелкие суммы. При этом желательно, несмотря на нехватку денег, платить своим поставщикам постоянно, хоть и меньшими суммами. Таким образом, Вы покажете свою заинтересованность в продолжении партнерских отношений и покажите, что прикладываете все силы для погашения задолженности. В противном случае, кредиторы могут обратиться в суд и тогда по решению суда со счетов компании могут списать полную сумму задолженности.

4. Стимулирование продаж

В ситуации, когда деньги в бизнесе не на расчетном счету, а в запасах на складах, может помочь проведение маркетинговых акций, предоставление скидок на сезонные товары, распродажи. Затоваривание одна из основных причин выпадения денежных средств из оборота торговых компаний. Чтобы деньги возвращались быстро обратно необходимо контролировать закупки и вовремя избавляться от лишнего товара.

5. Использование собственных средств

Финансирование деятельности компании за счет собственных средств компании, например, собственники направляют дивиденды на финансирование бизнеса.

Кроме чистой прибыли компания может продать или сдать в аренду неиспользуемое оборудование, автомобили и другое имуществу. Рассмотреть возможность сдачи в аренду помещений, которые принадлежат компании или собственнику.

Для выхода из кассового разрыва собственники могут внести собственные средства на расчетный счет компании, это поможет оперативно закрыть кассовый разрыв в случае его возникновения.

6. Использование заемных средств

Помимо кредита можно воспользоваться и другими финансовыми инструментами: овердрафтом и факторингом. Факторинг позволяет получать деньги сразу после подписания акта за вычетом комиссии фактора. А овердрафт к расчетному счету позволяет уходить в минус при нехватке средств на согласованный лимит. При этом в счет погашения овердрафта будут списываться все последующие поступления на расчетный счет.

Как избежать кассовых разрывов в будущем?

В деятельности предприятия основная причина наступления кассового разрыва – это некачественное планирование денежных потоков.

Существенно уменьшить риск наступления кассового разрыва можно с помощью внедрения систем планирования и контроля ДДС. Одним из таких средств является платежный календарь – инструмент для балансирования денежных потоков таким образом, чтобы предстоящие поступления от контрагентов гарантировали оплату будущих расходов.

Создать простой платёжный календарь можно в Excel, но такой подходит имеет ряд серьезных ограничений, с которыми компания столкнется по мере развития бизнеса или даже начальном этапе, например, в Excel нет возможности быстрой смены аналитики для группировки платежей.

Например, в проектных организациях удобно смотреть кэш фло по каждому проекту отдельно, и уже потом анализировать аналитические статьи. Но при этом условие наличия положительного денежного потока в рамках каждого проекта не обязательно должно соблюдаться, и тогда необходимо провести анализ уже в рамках всей компании.

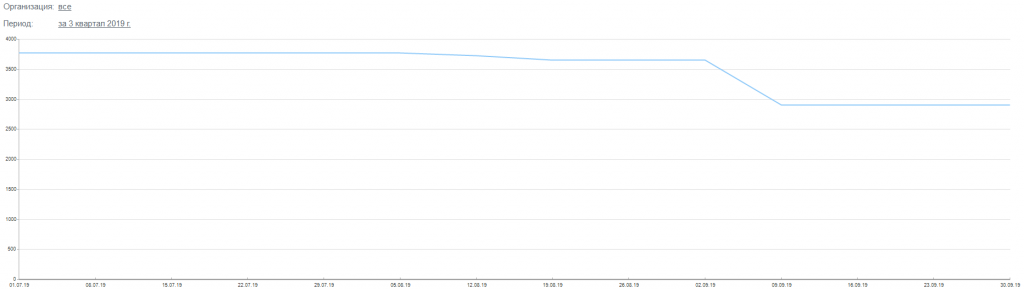

В качестве удобной замены Excel можно использовать специализированный веб-сервис по управлению денежными средствами «Управленка», в котором наглядно на графике виден результирующий денежный поток с учетом предстоящий платежей.

Рис.3 График движения денежных средств

Помимо планирования Платежный календарь позволяет сбалансировать условия договоров в рамках одного проекта, контролировать платежную дисциплину, оценить степень влияния проектов (сегментов бизнеса) на приток и отток денег.

В качестве профилактики кассовых разрывов, кроме оперативного управления денежными средствами с помощью платежного календаря, необходимо:

При выполнении всех рекомендаций вы сможете предотвратить кассовые разрывы, так как информация об их возникновении будет у вас не по факту отсутствия денег, а заблаговременно.