Показатель ебеда что это

Что такое EBITDA

В новой рубрике объясняем бизнес-показатели простым языком. EBITDA — это прибыль компании до вычета налогов, амортизации и процентов по кредитам

Разберемся, зачем считать EBITDA, если можно не считать и отслеживать только прибыль.

Формула расчета EBITDA

EBITDA — это финансовый показатель, который рассчитывается по формуле:

Выручка − (Себестоимость продукции без амортизации + Операционные расходы) = EBITDA

Разберемся, что есть что в этой формуле:

Данные о выручке, себестоимости и операционных расходах есть в бухгалтерском отчете о финансовых результатах. Он так и называется.

В чём смысл показателя

EBITDA показывает рентабельность — насколько эффективно работает компания.

Лучше на примере: есть две компании, по отчетам у них одинаковая прибыль. Если рассчитывать рентабельность по прибыли, она будет одинаковой. И может показать, что обе компании эффективны.

Но первая компания платит по кредитам, а вторая нет. Первая компания обгонит вторую, как только расплатится с кредитами. Этого не показывает расчет рентабельности по прибыли, но показывает расчет по EBITDA.

Пример расчета рентабельности по EBITDA

Компании «Томатино» и «Апельсин» занимаются разработкой мобильных приложений. Сравним их рентабельность по чистой прибыли и по EBITDA.

Рентабельность по чистой прибыли. Чтобы посчитать рентабельность по чистой прибыли, используют формулу:

чистая прибыль х 100% / выручку

где чистая прибыль — это выручка минус себестоимость, амортизация, операционные и другие расходы, проценты по кредитам, налоги, а выручка — все доходы компании.

Как считать EBITDA

И зачем это делать

Когда инвесторы хотят оценить привлекательность компании, они сравнивают различные финансовые коэффициенты. Эти коэффициенты рассказывают о состоянии компании и ее проблемах. EBITDA — один из показателей эффективности компании.

Что такое EBITDA

EBITDA — Earnings Before Interest, Taxes, Depreciation and Amortization — это прибыль компании до вычета процента по кредитам, налога на прибыль и амортизации по основным нематериальным активам. EBITDA показывает реальную прибыль компании без поправок на факторы, которые не касаются операционной деятельности.

Этот финансовый коэффициент стали часто использовать с 1980-х годов для анализа закредитованности компаний. Единого метода расчета EBITDA на сегодняшний день нет, поэтому в разных источниках можно найти разные данные.

EBITDA интересна инвесторам и аналитикам, потому что можно сравнивать компании из разных стран с разной налоговой нагрузкой. Аналитики смотрят на этот показатель для анализа кредитоспособности предприятия. Собственники или крупные инвесторы могут учитывать его, когда запускают новые продукты или обдумывают слияние и поглощение.

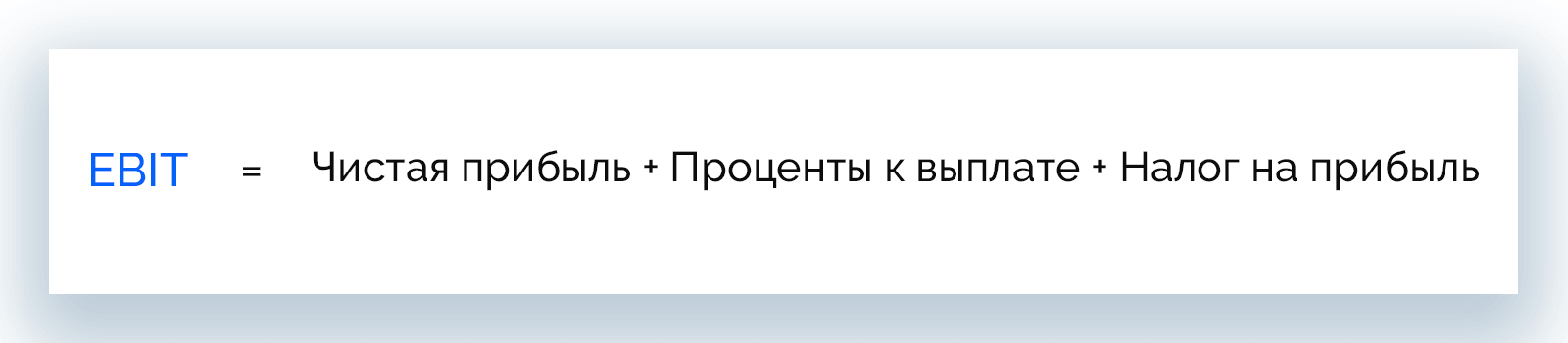

Чем отличаются EBIT и EBITDA. EBIT — это прибыль до вычета налога на прибыль и начисленных процентов по кредитам. То есть этот показатель не учитывает амортизацию по основным средствам и нематериальным активам:

EBIT = Чистая прибыль + Налог на прибыль + Начисленные проценты по кредитам

Еще можно рассчитывать по формуле:

EBIT = Выручка − Операционные расходы

По смыслу EBIT ближе к свободному денежному потоку.

Чем отличается EBITDA от операционной прибыли. Операционная прибыль связана с коммерческой деятельностью компании и показывает ее успех.

Операционная прибыль = Выручка − Себестоимость − Коммерческие, административные и общие издержки − Иные операционные издержки

Расчет операционной прибыли начинается с выручки, а расчет EBITDA начинается с чистой прибыли. На чистую прибыль влияют неоперационные прибыли и убытки, а также единоразовые расходы и доходы. Таким образом, операционная прибыль учитывает только коммерческие расходы, а EBITDA учитывает и неоперационные расходы.

Скорректированная EBITDA — это модифицированный показатель. Разные компании могут вычитать из EBITDA разные статьи.

За счет корректировок компания может приукрасить результаты, а скорректированная EBITDA может быть на 30—40% выше.

Например, Lenta LTD вычитает убытки от разовых неоперационных расходов или изменения учетных оценок:

Плюсы и минусы EBITDA

Аналитики используют EBITDA, потому что показатель очищен от влияния разных систем налогообложения и учета. Он позволяет быстро сравнить деятельность компаний по крайней мере из одной отрасли.

Минус EBITDA в том, что показатель игнорирует многие важные параметры бизнеса. Например, чем выше оборачиваемость запасов, тем лучше, но EBITDA не учитывает этот показатель. Еще не учитываются инвестиции в производство, хотя они сильно влияют на будущие результаты компании. Наконец, в разных странах ставка налога может отличаться в несколько раз, а при прочих равных чем меньше налоговая нагрузка, тем лучше для бизнеса.

Таким образом, EBITDA не должна быть единственным показателем для оценки бизнеса и принятия управленческих или инвестиционных решений. Некоторые специалисты по финансам вообще не рекомендуют использовать EBITDA.

Как рассчитать EBITDA и где найти готовые данные

Крупные компании в своих финансовых отчетах и на сайтах публикуют EBITDA. Как правило, они поясняют, как считают этот показатель, поэтому инвесторам не надо тратить время на расчеты.

Формула расчета EBITDA. Самостоятельно считать EBITDA необязательно. Показатель можно найти в финансовых отчетах крупных компаний и на справочных сайтах, например на « Кономи-ру ».

Те, кто любит математику и бухгалтерский учет, могут подсчитать EBITDA двумя основными способами. Первая формула начинается с чистой прибыли. Эту формулу еще называют расчетом «снизу вверх»:

EBITDA = Чистая прибыль + Начисленный налог на прибыль + Начисленные проценты по кредитам + Амортизация основных средств и нематериальных активов

Исходные данные можно найти в консолидированной отчетности. Но в этой формуле может быть много неоперационных расходов и доходов, а также единоразовые прибыли и убытки. Точные данные без корректировки по этой формуле получить нельзя.

Вторая формула начинается с выручки:

EBITDA = Выручка − Себестоимость товаров или услуг − Коммерческие, административные и общие расходы + Амортизация основных средств и нематериальных активов

Эти данные учитывают только операционные результаты, но сама формула сложнее.

«Газпром» рассчитывает EBITDA иначе и подробно формулу в финансовом отчете не раскрывает:

Расчет EBITDA по РСБУ. В РСБУ показателя EBITDA нет, но есть показатель EBIT. Для расчета по РСБУ инвестору нужно подставить в формулу значения соответствующих строк из баланса и приложений к нему. Как правило, амортизацию основных средств и нематериальных активов включают в себестоимость. Посчитать EBITDA по РСБУ в чистом виде сложно.

Пример расчета EBITDA по данным ПАО «Калужская сбытовая компания». Данные для расчета я взяла из финансовой отчетности по РСБУ и по МСФО за 2018 год. Свои расчеты сверила с « Кономи-ру ».

Инвестиционные показатели на основе EBITDA

Рентабельность по EBITDA показывает доходность основной деятельности компании — прибыль без учета затрат на выплату процентов по кредитам, уплату налога на прибыль и амортизацию. Это уровень прибыли до всех отчислений, или создаваемая компанией стоимость.

Например, EV/EBITDA ПАО «Калужская сбытовая компания» за 2018 год — 11,02. Это значит, что компании понадобится 11 прибылей до уплаты налогов, процентов и амортизации, чтобы окупить свою стоимость.

Коэффициент Debt/EBITDA показывает уровень закредитованности компании, то есть может ли компания обслуживать и возвращать долги. ЦБ считает, что закредитованными являются организации, у которых показатель больше 4.

Некоторые российские компании рассчитывают свои дивиденды в зависимости от этого показателя. Например, ПАО «Полюс» в положении о дивидендной политике обещает выплачивать дивиденды в размере 30% от EBITDA каждые полгода, если отношение чистого долга к скорректированной EBITDA составляет менее 2,5.

Показатель EBITDA

В периоды публикации отчетности компаний инвесторы с особым вниманием ждут не только классических показателей — чистой прибыли, выручки, задолженности компании (как краткосрочной, так и долгосрочной), но и ряда «синтетических» показателей, напрямую не присутствующих ни в отчетности по МСФО (международным стандартам финансовой отчетности), ни в РСБУ (российских стандартах бухгалтерского учета). Один из них — показатель EBITDA (Earnings before interest, taxes, depreciation and amortization) — прибыль до вычета процентов, налогов, износа и амортизации. В этой статье мы расскажем простым языком, что такое EBITDA, как рассчитать этот показатель, для чего он нужен и в чем его отличия от классических составляющих отчетности.

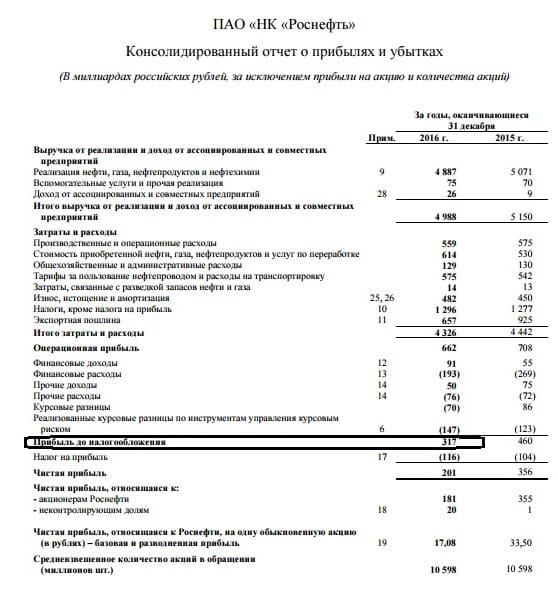

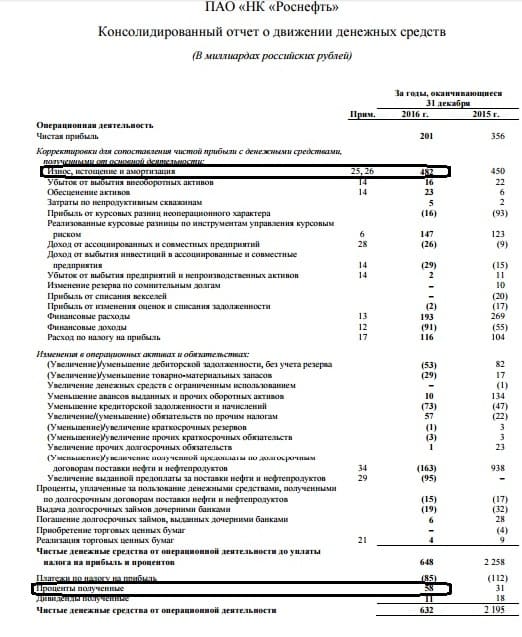

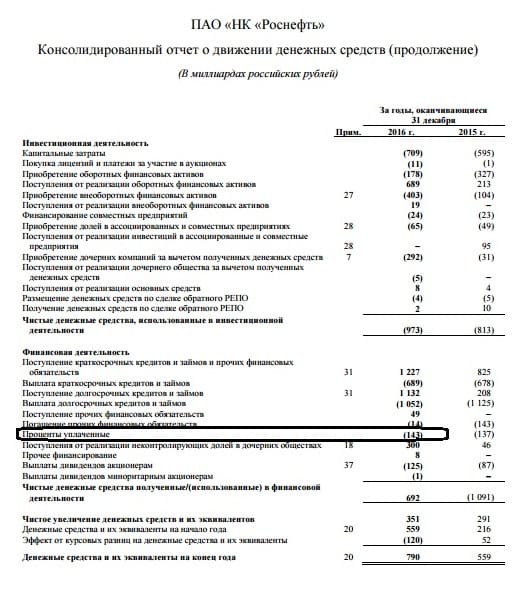

Чтобы лучше понять смысл мультипликатора EBITDA, ознакомимся с методикой его расчета. Для вычисления коэффициента EBITDA нам понадобятся «Прибыль до налогообложения» (присутствует в Отчете о прибылях/убытках), а также «Износ и амортизация», «Проценты полученные» и «Проценты уплаченные» (эти показатели присутствуют в Отчете о движении денежных средств). Традиционно для вычисления EBITDA берется отчетность по МСФО. Фактически формула расчета EBITDA выглядит следующим образом: из суммы «Прибыли до налогообложения», «Износа и амортизации» и «уплаченных процентов» вычитаются «полученные проценты».

В качестве примера расчета EBITDA возьмем показатели компании «Роснефть» за 2016 год. Из годового отчета по МСФО рассматриваем «Отчет о прибылях и убытках» и берем значение прибыли «до налогообложения» — 317 млрд руб.

Далее перемещаемся в отчет о движении денежных средств, состоящий из разделов операционной, финансовой и инвестиционной деятельности компании. Из отчета об операционной деятельности берем показатель «Износ и амортизация» — 482 млрд руб. и суммируем его с «Прибылью до налогообложения» — 317 млрд руб., а затем вычитаем «Проценты полученные» 58 млрд руб., тем самым получая 741 млрд руб.

Далее смотрим раздел о «Финансовой деятельности», в котором берем показатель «Проценты уплаченные» — 143 млрд руб., к которому прибавляем полученные 741 млрд руб. Получается итоговое значение EBITDA компании «Роснефть» за 2016 год — 884 млрд руб.

В процессе своей деятельности компания получает определенную выручку (4 887 млрд руб. в нашем примере), динамика которой является мерой экспансии компании своей отрасли. Выручка — это обычно самый большой показатель отчета о прибылях и убытках, и если вычесть из нее себестоимость, налоги и прочие показатели, получится чистая прибыль, так желаемая всеми инвесторами. Но один показатель чистой прибыли не в силах отразить реальное состояние дел в компании — поскольку предприятие могло, скажем, аккумулировать денежные средства три квартала подряд, а в четвертом потратить их на погашение задолженности, тем самым значительно сократив чистую прибыль. Но EBITDA суммирует проценты, которые были уплачены с прибылью до налогообложения. Говоря простыми словами, EBITDA показывает, сколько денег компания способна генерировать до их распределения на выплату налогов, процентов, а также износа и амортизации, которая особенно велика и сильно сокращает чистую прибыль в капиталоемких отраслях (например, нефтяной промышленности). Таким образом, финансовый показатель EBITDA менее волатилен, чем чистая прибыль, но при этом очищен от себестоимости продаж, коммерческих и управленческих расходов, а также от прочих доходов и расходов. Традиционно показатель EBITDA несколько меньше, чем выручка, но больше, чем чистая прибыль.

EBITDA применяют для расчета мультипликаторов, где показатель обычно заменяет чистую прибыль для получения менее волатильных данных, тем не менее способных отражать генерацию денежных средств компанией. Также этот показатель используется для расчета «Рентабельности по EBITDA», которая равна EBITDA/выручку от продаж.

Кроме того, EBITDA используют как стартовый показатель стоимости компании, предполагая, что компанию можно продать за 10 EBITDA. Но это, конечно, очень грубая, примерочная оценка.

Не все необходимые показатели присутствуют в отчетности компании — к примеру, EBITDA следует либо вычислять самостоятельно, либо черпать из дополнительных источников. Причем сама отчитывающаяся организация часто дополнительно рассчитывает показатель EBITDA, понимая степень заинтересованности в нем инвесторов. Естественно, показатель EBITDA характеризуется не только значением, но и динамикой. Кроме того, понимать этот показатель следует в совокупности с другими, сравнивая их динамику с остальными компаниями отрасли, для выявления наиболее интересных с инвестиционной точки зрения.

Мы постарались объяснить вам простыми словами, что такое EBITDA. Хотите больше информации? Подписывайтесь на еженедельную рассылку – и подборки самых актуальных, полезных и интересных материалов будут еженедельно приходить прямо на вашу электронную почту!

Как рассчитать EBITDA

Для привлечения инвестиций компания раскрывает свое финансовое положения через ряд показателей и коэффициентов, которые также принято называть мультипликаторами. Один из них – EBITDA. На что указывает этот показатель и как его рассчитать, читайте в статье.

Что показывает EBITDA?

EBITDA – прибыль, из которой еще не высчитали кредитные проценты, налоговые платежи, долю износа основных средств (амортизацию).

EBITDA выводится в финансовых отчетах компаний как показатель, характеризующий доходность предприятия, результат его работы.

Иными словами, EBITDA – денежная сумма, заработанная предприятием, из которой еще надлежит уплатить долги, налоги, снять амортизационные отчисления.

EBITDA не включается в обязательные показатели установленной правительством бухгалтерской отчетности. Параметр широко используется в инвестиционной деятельности для проверки компаний на гарантию возврата капитальных вложений в их бизнес.

Преимущества и недостатки показателя

Отличия EBITDA от EBIT

EBITDA – прибыль, из которой еще не сделаны все обязательные отчисления.

EBIT – прибыль организации до перечисления налогов и процентов по кредитам.

Расчет параметров начинается от величины чистой прибыли компании.

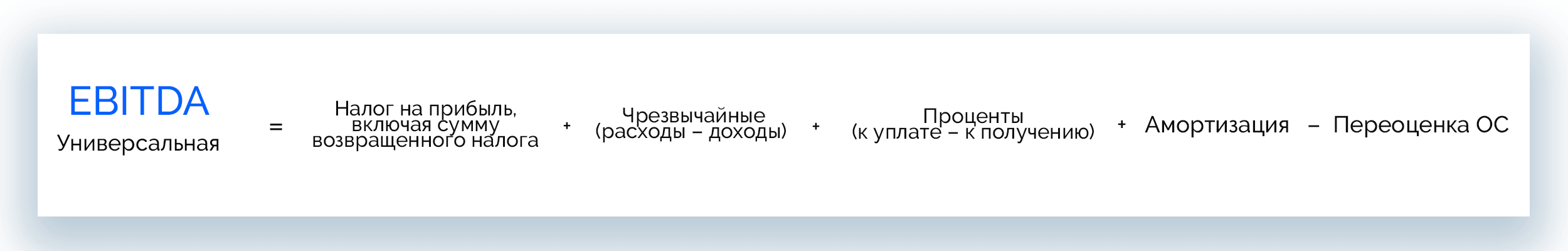

EBITDA = чистая прибыль + налог на прибыль + уплаченные проценты − возмещение по налогу на прибыль − полученные проценты = EBIT + отчисления на амортизацию − переоценка активов.

Индикатор EBIT отличается от EBITDA величиной амортизации, исчисленной от имеющихся в хозяйстве основных средств.

Обе величины оказываются полезными для оценки рисков инвестиционных вложений, финансового состояния и стоимости компании.

Как рассчитать показатель?

Общепринятой формулы расчета показателя нет, компания может использовать наиболее привлекательный для нее вариант формулы.

Каждому варианту соответствует своя методика вычислений, со всеми плюсами и минусами.

Формула расчета по балансу

EBITDA = прибыль от реализации товара + амортизация ОС и НМА без учета прочих поступлений и расходов.

Как считать по МСФО

Формула расчета, основанная на показателях МСФО или US GAAP.

EBITDA = ПЧ + НП + НПВ + ВРР − ВРД + ОП − ПП + АО − ПА, где:

ПЧ – прибыль чистая;

НП – налог на прибыль;

НПВ – налог на прибыль возмещенный;

ВРР – внереализационные расходы;

ВРД – внереализационные доходы;

ОП – оплаченные проценты;

ПП – принятые проценты;

АО – амортизация основных средств, включаемая в цену выпускаемого продукта;

ПА – переоценка активов.

Расчет по показателям из международных норм отчетности отличается точностью результата. Недостаток методики – необходимость производить дополнительные вычисления для получения показателей, отсутствующих в бухгалтерском балансе.

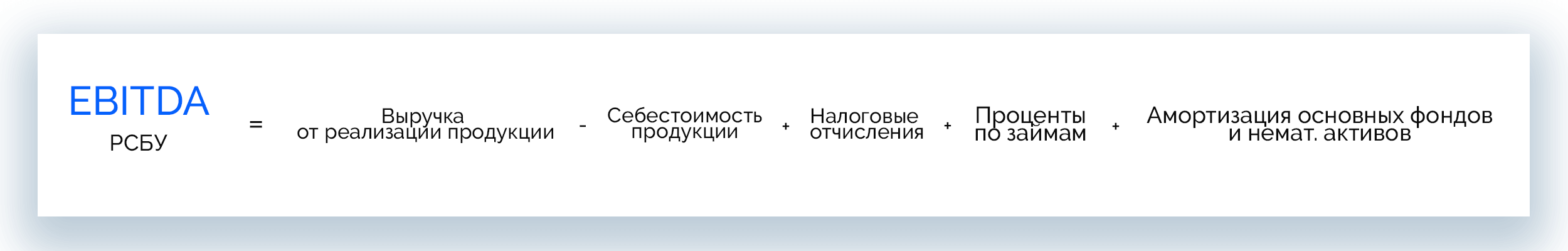

Расчет по РСБУ

Для получения исходных данных потребуются:

EBITDA = ВР − СП + НО + ПЗ + АО, где:

ВР – выручка от реализации произведенного товара, стр. 2110 отчета;

СП – себестоимость произведенного продукта, стр. 2120;

НП – налоговые перечисления (суммирование показателей по стр. 2410, 2421, 2450);

ПЗ – проценты по займам, стр. 2330;

АО – отчисления на амортизацию основных фондов и нематериальных активов.

В сравнении с расчетом по бухгалтерскому балансу этот метод точнее и информативнее.

По сравнению с методикой, опирающейся на показатели МФСО, данный вариант проигрывает по точности результата, но выигрывает за счет использования доступных статей бухгалтерского баланса и финансового отчета.

Пример расчета по РСБУ

Выручка от продажи товара (ВР) – 10 млн руб.

Себестоимость продукции (СП) – 7 млн руб.

Налог на прибыль (НО) – 2,5 млн руб.

Проценты по займам (ПЗ) – 0,4 млн.

Амортизация (АО) – 0,8 млн руб.

EBITDA = 10 − 7 + 2,5 + 0,4 + 0,8 = 6,7 млн руб.

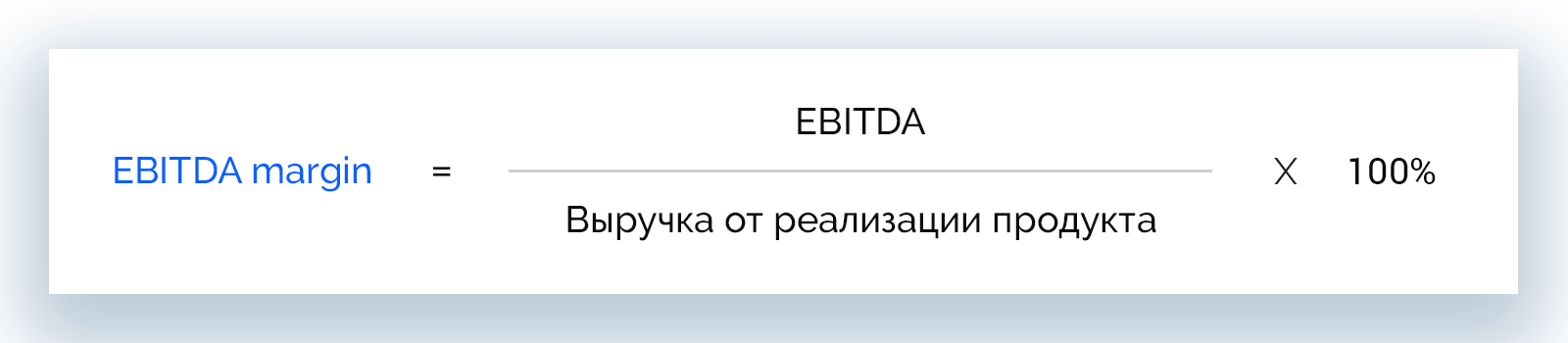

EBITDA margin – параметр прибыльности компании без включения налогов, амортизационных отчислений, уплаты комиссионных по займам. Рассчитывается как частное от деления параметра EBITDA на сумму выручки от реализации товара.

EBITDA margin = 6,7 / 10 = 67 %.

Предприятие работает с высоким уровнем рентабельности. При отсутствии необходимости отвлекать значительные средства на техническое перевооружение производства оно может заинтересовать инвесторов.

Пример расчета по МФСО

Чистая прибыль – 360 млн руб.

Расходы по налогу на прибыль – 108 млн руб.

Возмещение налога на прибыль (НПВ) – отсутствует.

Чрезвычайные расходы (ВРР) – 76 млн руб.

Чрезвычайные доходы (ВРД) – 79 млн руб.

Оплаченные проценты (ОП) – 234 млн руб.

Принятые проценты (ПП) – 48 млн руб.

Амортизация ОС и НМА (АО) – 390 млн руб.

Переоценка активов (ПА) – не проводилась.

EBITDA = 360 + 108 − 0 + 76 − 79 + 234 − 48 + 390 − 0 = 1041 млн руб.

Где найти готовую информацию?

Индикатор EBITDA присутствует в финансовых отчетах крупных предприятий. В отчетности любой публичной компании, предлагаемой для ознакомления инвесторам, обязательно отражается параметр EBITDA, выведенный без учета амортизации, процентов по кредитам.

Данные публикуются на сайтах компаний, там же приводится алгоритм расчетов. Существуют справочные сервисы, где можно ознакомиться с показателями, отражающими финансовое состояние фирмы.

Один из таких сервисов, «Кономи.ру», предназначен для инвесторов фондового рынка Московской биржи. «Кономи.ру» занимается сбором сведений о компаниях, присутствующих на биржевом рынке, прогнозированием финансовых и производственных перспектив деятельности эмитентов, оценкой компаний как объектов выгодного вложения капитала.

Для правильного выбора эмитента посетителям сайта предлагаются расчеты, основанные на достоверных данных.

Показатели инвестиций на основе EBITDA

Индекс EV/ EBITDA информирует о сроках окупаемости компании при использовании в расчетах прибыли без затрат на кредитные проценты, налоговые платежи, амортизацию ОС и НМА.

EV – финансовый показатель, оценивающий рыночную цену предприятия с учетом задолженностей, денежных средства и инвестиций.

EV = Р + Debt − Cash = P + Net Debt, где:

Р – рыночная стоимость;

Cash – денежные запасы или их равнозначная замена;

Net Debt – чистый долг предприятия.

Показатель окупаемости присутствует на справочных сервисах, служит для сравнения эффективности компаний, функционирующих в одной сфере деятельности.

Debt /EBITDA – отношение обязательств по займам к EBITDA. Индикатор отражает степень закредитованности фирмы. Сообщает о достаточности или нехватке ресурсов для погашения займов и процентных ставок по ним. Значение показателя 3 и менее единиц означает, что компания справляется со своими обязательствами, 4 и более показывает, что она испытывает трудности с погашением долга.

Производные этой характеристики:

EBITDA margin – показывает эффективность (рентабельность) предпринимательства без учета уплаты налогов, долгов и начисления амортизации.

Используется для сравнения прибыльности компаний из разных стран, работающих в одной отрасли.

Если показатель рентабельности > 12, компания работает на должном уровне, если

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Что такое EBITDA и как его считать

EBITDA – показатель, который помогает руководству компании оценить, как она работает, а инвесторам – узнать перспективы, связанные с возвратом вложенных средств.

Сведенья по этому показателю не отображаются в стандартной бухгалтерской отчетности и вычисляются отдельно. Чаще для необходимости понимать финансовую ситуацию в организации..

В этой статье расскажем, что такое EBITDA, для чего он нужен, виды, преимущества/недостатки, разберем, как рассчитать показатель.

Что такое EBITDA простыми словами

Аббревиатура EBITDA расшифровывается как Earnings Before Interest, Taxes, Depreciation and Amortization. Это показатель прибыли организации до вычета налога на прибыль, процента по текущим займам, амортизационным отчислениям по главным нематериальным активам.

Говоря простым языком, EBITDA отражает фактическую прибыль, которую получает организация в результате основной деятельности, и является показателем рентабельности.

История возникновения

С 80-х годов показатель EBITDA рассчитывали, чтобы показать, способна ли компания возмещать долги. В комплексе с данными о чистой прибыли он помогал определить, какую сумму организация сможет выплатить по процентам в ближайшем будущем.

Инвесторы интересовались EBITDA компаний, которые рассматривали в качестве активов. Показатель показывал сумму, которую можно было бы использовать для погашения займов.

Позднее расчетом EBITDA стали пользоваться многие организации, чтобы определить прибыль за текущий период, оценить возможность самофинансирования и рентабельность вложений. Сейчас это популярный показатель, который дает ответы на ряд вопросов.

Для чего нужно рассчитывать

Финансовый результат организации независимо от того, сколько времени было на него затрачено, показывает EBITDA. Влияет любая прибыль: за конкретный период, полученная задолженность дебиторов и т. д. Все это деньги, которыми компания может распоряжаться, например, погасить кредит или выплатить как дивиденды, за купленные облигации.

Благодаря расчету EBITDA аналитики, брокеры и инвесторы могут сравнивать организации на предмет кредитоспособности независимо от их государственной принадлежности, формы налогообложения. Также на него стоит обратить внимание крупным инвесторам, которые планируют слияние с компанией или действия по ее поглощению.

Где применяется

Сфера применения EBITDA – финансы, в основном крупных компаний. Этот показатель важен:

В российской практике

В бухучете России EBITDA не определяется в стандартном комплексе показателей, но используется повсеместно. Особенно актуален у инвесторов, которые оценивают интенсивность возврата средств, инвестируемых в российские и зарубежные организации. Чтобы предоставить максимум данных, компании рассчитывают EBITDA и демонстрируют его в рамках годовой корпоративной отчетности.

Показатели EBITDA и EBIT

С показателем EBITDA мы уже познакомились в начале статьи. Что же такое EBIT?

EBIT расшифровывается как Earnings Before Interest and Taxes и означает прибыль до вычета налога на прибыль и процентов.

В чем разница

Из определений EBITDA и EBIT видно, что второй показатель учитывает затраты на амортизацию, чего нельзя сказать о первом. При этом задолженность остается неучтенной.

EBIT помогает отследить эффективность операций предприятия независимо от структуры капитала. Эти данные важны при анализе рентабельности инвестиций.

Расчет показателей

Формула EBIT выглядит так:

EBIT = ЧП + Проц + НПР

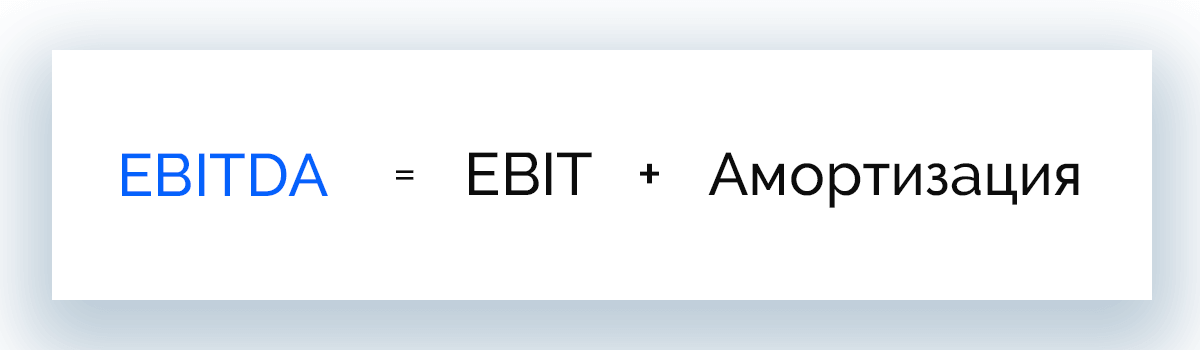

EBITDA рассчитывается как:

EBITDA = EBIT + Амортизация

На практике вычислить EBITDA может быть трудно по двум причинам: разрозненный подход к учету затрат и неоперационных доходов, а также сложность получения или полное отсутствие сведений об амортизации.

Неоперационные расходы и доходы – главный камень преткновения при расчете EBITDA и EBIT. Отсутствие стандартизированных правил их учета привело к тому, что компании вынуждены рассчитывать скорректированный EBITDA или Adjusted EBITDA по своей схеме. Отдельные организации вовсе вычисляют его как операционную прибыль или применяют в расчете неоперационные расходы и доходы без конкретизации.

EBITDA и операционная прибыль – в чем разница

Операционная прибыль отражает успешность работы коммерческой организации, ее объем рассчитывается так:

Операционная прибыль = Выручка – Себестоимость продукта – Общие, коммерческие, админ. затраты – Прочие операционные затраты

В данном случае базовым значением, из которого вычитаются другие, выступает выручка, а при расчете EBITDA основа – чистая прибыль. На последнюю влияют единоразовые доходы/расходы, а также неоперационная прибыль/убытки.

Между операционной прибылью и EBITDA разница в том, что первая учитывает только коммерческие затраты, а вторая и неоперационные.

Связь с лизингом

Корректный расчет EBIT и EBITDA также зависит от данных по лизингу и аренде. Чтобы расчеты были верными, нужно точно классифицировать лизинговые расходы, но не всегда это легко.

Для детализации учета берут еще один измененный параметр – EBITDAR, который показывает, что аренда учитывается как финансовый лизинг и не влияет на величину показателя.

Применение

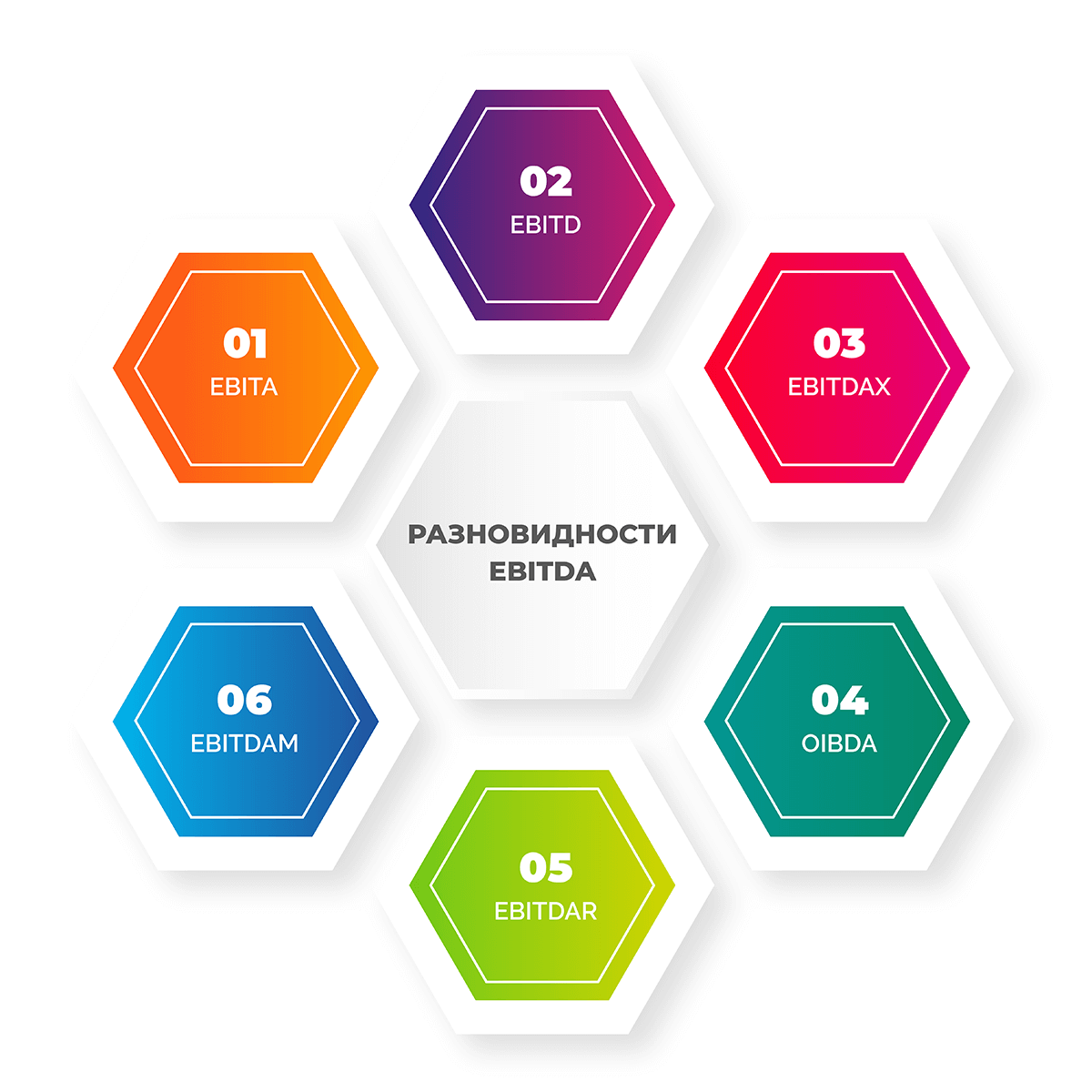

Разновидности EBITDA

EBITDA не всегда можно использовать в оригинальном виде. Для определенных целей были введены различные модификации.

Компании, которые несут нетипичные расходы, могут включать их в формулу EBITDA для корректного расчета, создавая новые модификации. Каждая такая организация будет применять скорректированную EBITDA с поправками на свою деятельность.

Плюсы и минусы показателя

EBITDA имеет ряд положительных сторон:

К недостаткам показателя можно отнести следующие факторы.

Как рассчитать EBITDA

EBITDA – такой показатель, который не отображается в рядовой финансовой отчетности, на него не распространяются типовые стандарты учета. Для вычисления нужно отдельно подготовить данные о размере операционной прибыли, налоговых отчислений, расходов на оплату труда и обучение работников без учета НДС. В зависимости от сферы деятельности предприятия при расчете могут вноситься корректировки с учетом затрат узкого назначения.

Существует несколько вариантов определения EBITDA, но, прежде чем перейти к формулам, разберем основные методы расчета этого показателя.

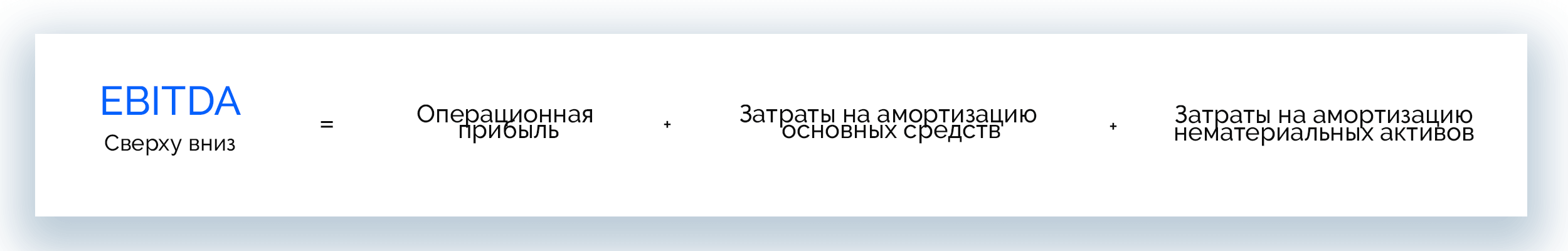

Методы расчета

Для расчета EBITDA применяют 2 метода: «сверху вниз» и «снизу вверх». Каждый из них имеет особенности, а применение оправдано в определенных ситуациях.

«Сверху вниз»

Этот метод расчета более простой и сравнительно более надежный.

Применяется следующая формула:

EBITDA = Операционная прибыль + Затраты на амортизацию основных средств + Затраты на амортизацию нематериальных активов

В данном случае операционная прибыль служит главным источником дохода предприятия. EBITDA отличается от этого показателя лишь размером амортизации. Часть организаций не учитывают амортизацию при расчете и по факту вычисляют показатель OIBDA.

Метод «сверху вниз» практически исключает ошибки и возможность введения акционеров в заблуждение, это его главное преимущество.

«Снизу вверх»

Основу расчета составляет чистая прибыль предприятия, к которой добавляются другие статьи расходов.

EBITDA = Чистая прибыль + Выплаты по процентам + Амортизация основных и нематериальных активов + Отчисления по налогам на прибыль.

Это сравнительно сложный метод расчета, который имеет существенный недостаток – параметр включает любые одноразовые и вторичные статьи отчетности, что снижает корректность подсчета и усложняет анализ EBITDA в динамике. Чтобы этого избежать, компании применяют корректировки.

Формула расчета

Способов расчета EBITDA много, рассмотрим наиболее универсальную формулу.

EBITDA = Налог на прибыль, включая сумму возвращенного налога + Чрезвычайные (расходы – доходы) + Проценты (к уплате – к получению) + Амортизация – Переоценка ОС.

Если показатель EBITDA отрицательный, это значит, что компания работает себе в убыток даже с учетом невыплаченных налогов, кредитов и амортизации. Поэтому необходимо добиваться положительных значений, однако и это не гарантирует прибыльность организации.

Расчет EBITDA по данным МСФО

Некоторые проводят расчет не по балансу, а по сведеньям из отчетности МСФО (US GAAP). При таком способе формула будет выглядеть так:

EBITDA = Чистая прибыль + Налог на прибыль + Возмещенные налог на прибыль + Внереализационные (расходы – доходы) + Оплаченные проценты – Принятые проценты + Амортизация ОС, заложенная в цену продукта – Переоценка активов.

Применение показателей, принятых в международной отчетности, которой пользуются разные страны, повышает точность вычислений. Однако, чтобы включить в расчет переменные, требуется вычислять их дополнительно.

Пример расчета

Компания показывает следующие финансовые данные:

EBITDA = 260 + 78 + 0 + 52 – 58 + 193 – 26 + 274 – 0 = 773 млн р.

Расчет EBITDA по РСБУ

Чтобы вычислить значение EBITDA по РСБУ потребуется бухгалтерский баланс с приложением и отчет о финансовых результатах. Формула выглядит следующим образом:

EBITDA = Выручка от реализации продукции – Себестоимость продукции + Налоговые отчисления + Проценты по займам + Амортизация осн. фондов и немат. активов

Это более информативный и точный способ расчета, чем по бухгалтерскому балансу. Что касается сравнения с расчетом по данным МСФО, то стратегия по РСБУ характеризуется меньшей точностью, однако не требует дополнительных вычислительных операций.

Пример расчета

Финансовые документы показывают следующие данные о компании:

EBITDA = 14 – 9 + 4 + 0,7 + 1,3 = 11 млн р.

Рентабельность по EBITDA

EBITDA выступает основой для расчета других показателей, которые необходимы для более детального и глубокого анализа финансового состояния предприятия. Основной из этих показателей – рентабельность или EBITDA margin. Рассчитывается по формуле:

EBITDA margin = EBITDA / Выручка от реализации продукта * 100%

На основе приведенного выше примера рассчитаем индекс рентабельности предприятия EBITDA margin, который не учитывает задолженности по займам, амортизационные выплаты и налоги:

EBITDA margin = 11 / 14 * 100% = 78 %

Уровень рентабельности компании достаточно высокий, что может привлечь инвесторов в проект.

Также EBITDA участвует в следующих расчетах:

При оценке рентабельности компании смотрят, насколько показатель EBITDA превышает сумму долгов. Хорошим индикатором считается, если разница минимум 3-кратная в пользу EBITDA. Стандартных норм в данном случае не существует.

Расчет мультипликаторов с использованием EBITDA

Для проведения сравнительного анализа предприятий используют специальные коэффициенты – мультипликаторы. Для расчета некоторых из них требуется знать значение EBITDA.

Debt/EBITDA = Все долги / EBITDA

Чем ниже значение, тем меньше сумма долговых обязательств у компании и тем ниже риск ее банкротства. Для получения объективной картины финансового состояния организации, этот показатель необходимо рассматривать в динамике.

Где найти готовую информацию

EBITDA, рассчитанный без учета процентов по кредитным займам и амортизационных отчислений, показывают в своих финансовых отчетах все публичные компании, которые ищут инвесторов, а также крупные организации.

Найти такие данные можно на официальных сайтах предприятий, где они открыто публикуются для обзора вместе с картой расчета.

Нужную информацию можно найти и на биржевых фондах (ETF). Такие ресурсы собирают в портфель данные о компаниях с фондового рынка, прогнозируют их производственные и финансовые перспективы, проводят оценку соответствия предприятий с точки зрения выгодного инвестирования.

Где можно посмотреть EBITDA

Чтобы узнать данные EBITDA известных зарубежных корпораций, не нужно искать отчетную финансовую документацию и вручную считать значения показателя. Некоторые финансовые сайты и биржи предоставляют такую информацию бесплатно. Достаточно ввести наименование компании, и среди прочих параметров будет отображаться значение EBITDA. Что это за сайты:

Применение для финансового анализа

На значение EBITDA часто ориентируются при:

Сопоставлять значения разных организаций бессмысленно, т. к. стандартизированная схема расчета отсутствует, каждая компания вычисляет EBITDA по-своему. При этом показатель не может быть воспринят как отражение реальной финансовой ситуации на предприятии, а является только одной из характеристик доходности или убыточности фирмы.

Если значение EBITDA со знаком «минус», это говорит о том, что на операционном уровне компания работает в убыток. При этом положительное значение показателя не свидетельствует об обратном. Например, инвестиции в оборотный капитал, которые не учитывает EBITDA, могут существенно снижать доходы предприятия.

В финансовом анализе EBITDA служит инструментом быстрого первичного сравнения. При прочих равных условиях лучшей считается организация с более высоким показателем. Затем необходимо глубже изучать финансовые параметры компаний, где EBITDA участвует при расчете коэффициентов.