Почему упали акции зунебра

Инвестидея: Zynerba, потому что могут купить

Сегодня у нас безумно спекулятивная идея: взять акции биотехнологической компании Zynerba Pharmaceuticals в ожидании того, что ее купят.

Идею по Zynerba предложил читатель Dmitriy Serenfoco в комментариях к обзору Transocean. Предлагайте свои идеи в комментариях.

Потенциал роста: до 50% в абсолюте за 3 года; от 100 до 300% за 10 лет.

Срок действия: до 3 или 10 лет.

Почему акции могут вырасти: в фармацевтической отрасли волна слияний и поглощений — компанию вполне могут купить.

Как действуем: берем сейчас.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

На чем компания зарабатывает

Zynerba разрабатывает лекарства на основе каннабиноидов для лечения психических расстройств, эпилепсии и пр. Она пока ничего не продает, а просто выпускает новые акции для финансирования разработки лекарств. Поэтому отчетность компании по большому счету бесполезна: там нет ни продаж, ни географии выручки. Из четырех фаз испытаний ни одно из разрабатываемых на данный момент лекарств Zynerba не продвинулось дальше второй фазы, поэтому впереди у компании очень долгий путь. То есть это классический фармацевтический стартап: компания генерирует сплошные убытки и, по сути, ничего не продает, кроме своих акций.

Аргументы в пользу компании

Компанию могут купить. Это главный аргумент в ее пользу. Стоит она недорого: капитализация — 104,4 млн долларов. По меркам фармацевтических гигантов это очень небольшие деньги. Есть, конечно, вопрос: зачем кому-то покупать Zynerba?

Дело в том, что «Большая фарма», подобно графине Батори, старается поддерживать свою молодость, купаясь в крови молодых: у патентов на их лекарства есть срок действия — в каждом регионе свой. Как только срок истекает, остальные компании получают право разрабатывать дженерики — то есть копии лекарства. И так как в этот момент начинается конкуренция, дженерики стоят очень дешево — фармацевтическая компания лишается очередной дойной коровы.

Это объясняет чудовищный рост цен на лекарства: компании стремятся заработать побольше, пока часики тикают. Поэтому же фарма тратит так много денег на НИОКР и приобретение других компаний: это способ получить патенты на новые перспективные разработки. С ценой покупатели из «Большой фармы» обычно не считаются, на финансовые показатели не смотрят.

Вот примеры сделок в этой сфере за последние 30 дней:

Купить Zynerba может кто угодно: у всех крупных фармацевтических компаний время поджимает. Вот взять Eli Lilly: согласно ее годовому отчету, летом 2021 в Европе и Японии, а спустя год и в США истекает срок действия патента на лекарство «Алимта», дающее компании свыше 2 млрд долларов в год — 9% выручки. Вот и отличный повод раскошелиться на покупку создателя новых лекарств.

Конечно, потенциальных покупателей может напрягать, что у Zynerba нет не то что опыта коммерческих продаж, а даже ни одного лекарства на финальной стадии испытаний. Но, с другой стороны, стоит компания очень дешево. За эти деньги покупатель получит результаты многолетних исследований и испытаний, на которые иначе, возможно, пришлось бы потратить столько же денег самостоятельно, — а лишних нескольких лет в запасе у «Большой фармы» нет. Время идет, сроки действия патентов истекают.

Розничные инвесторы. Я часто и много говорю о растущей роли розничных инвесторов в событиях, происходящих на бирже. Я думаю, что они вполне могут накачать акции Zynerba из-за двух причин:

«Слушай дальше мою историю без рифмы и фальши». Согласно последнему отчету компании, она может рассчитывать на примерно 85 млн долларов в своем распоряжении при сумме задолженностей 13 млн долларов и сумме операционных расходов в районе 22 млн долларов в месяц. Поэтому еще какое-то время компания продержится — и, возможно, она сможет получить какой-нибудь исследовательский грант или привлечет инвестиции каких-нибудь благотворительных фондов.

Также компания может рассчитывать на доходы с продажи новых акций — подход неидеальный, но работающий: спрос на биотех очень высок ввиду того, что посторонние люди просто не в состоянии оценить все риски. Впрочем, ресурс эмиссии новых акций далеко не бесконечен и быстро исчерпается, если использовать его слишком часто.

Но в любом случае компания может еще протянуть какое-то время и даже показать позитивные результаты испытаний, что обычно приводит к безудержному росту котировок. Это, конечно, чистая лотерея, но обычно успешные испытания или спекуляции вокруг этого приводят к росту акций биотехкомпаний.

Инвестиции — это не сложно

Что может помешать

«Эксперимент, очевидно, неудачный». Сейчас у компании есть четыре перспективных лекарства, которые она разрабатывает:

Любое лекарство могут завернуть даже на последней фазе испытаний, а у Zynerba ни одно лекарство не дошло даже до третьей фазы, которую многие считают решающей. Это порождает ряд проблем.

Во-первых, любые новости о неудачных испытаниях инвесторы могут встретить обрушением котировок в 3—4 раза : этим летом акции компании упали в 2 раза из-за новостей о неудачных испытаниях лекарства Zygel. Поэтому акции Zynerba гарантированно будет трясти. Не забывайте о том, что компания финансирует свои операции за счет выпуска новых акций, тем самым размывая стоимость старых, — это тоже может отразиться на котировках. Хотя здесь я бы не был так уверен: думаю, падкие на все «перспективное» розничные инвесторы скупят эти акции.

Поэтому главный вопрос тут — появятся ли зримые успехи в разработке лекарств. Если их не будет, то инвесторы уронят эти акции еще ниже. С другой стороны, на новости об успешных испытаниях инвесторы реагируют с большим энтузиазмом — если у компании будут заметные успехи, то это приведет к безудержному росту акций.

Во-вторых, путь до успешных испытаний неблизкий — к моменту получения допуска к продажам компания может обанкротиться. Сейчас у нее достаточно денег, но все же стоит учитывать такую возможность.

Что в итоге

Можно взять акции сейчас, а дальше два варианта:

Но при любом раскладе эта идея только для тех, кому будет не жалко инвестированных в компанию денег: риски здесь просто колоссальные.

Рынки рухнули из-за нового штамма COVID. Что происходит

В пятницу по мировым фондовым рынкам прокатилась волна распродаж. Падение котировок началось в Азии — индексы бирж Японии, Гонконга, Тайваня, Южной Кореи и Китая упали в диапазоне 0,3–2,7%. Затем мощным снижением начались торги на Московской бирже, индекс которой в первую минуту сессии потерял 3,7%. В течение дня падение главного индикатора российского рынка акций ускорялось до 3,85%.

Волна не обошла стороной и европейские рынки. К 16:40 мск немецкий индекс DAX упал на 3,05%, британский FTSE 100 — на 2,89%, а Euro Stoxx 50 — на 3,48%. В лидерах падения здесь оказались акции авиакомпаний и туристических холдингов. Так, котировки International Consolidated Airlines Group, в которую входит авиакомпания British Airways, упали в Лондоне на 20,9%, британского лоукостера EasyJet Airline Company — на 18,9%, бумаги немецкой Lufthansa потеряли около 10% стоимости.

Что привело к распродажам

По мнению аналитиков, главная причина столь мощного негатива — опасения по поводу нового штамма коронавируса COVID-19. 26 ноября Всемирная организация здравоохранения (ВОЗ) созвала чрезвычайную встречу из-за южноафриканского штамма коронавируса, который был обнаружен в Ботсване, ЮАР, Израиле и Гонконге. Предполагается, что он более заразен и отличается большим количеством мутаций. На этом фоне Великобритания, Сингапур, Израиль и ряд других стран прекратили авиасообщение с несколькими африканскими государствами.

До сих пор опасения инвесторов из-за очередного всплеска заболеваемости в Европе и США смягчали позитивные ожидания от прививочной кампании, а также данные исследований уже известных вирусологам штаммов COVID-19, отмечают в инвесткомпании «Фридом Финанс». С появлением новой модификации вируса неопределенность вновь усиливается, поэтому инвесторы предпочитают свести к минимуму покупки рисковых активов, сказано в обзоре компании.

«Очередную коррекционную волну, вызванную во многом сокращением маржинальных позиций по акциям, мы видим сегодня. Поводом для нее действительно послужили страхи распространения африканского штамма коронавируса и опасения, что имеющиеся сейчас в мире вакцины будут малоэффективны против него», — сказал Антонов «РБК Инвестициям».

На рынки также влияют кардинально изменившиеся ожидания инвесторов от действий мировых центральных банков, пишет Bloomberg. В последние месяцы регуляторы готовили рынки к ужесточению денежно-кредитной политики, поскольку пандемия коронавируса отступала, а инфляция на фоне низких ставок разгонялась. Однако теперь, отмечает агентство, перспектива очередного витка борьбы с COVID-19 и возможность введения новых социальных ограничений заставит центробанки дважды подумать, прежде чем сокращать экономическую поддержку.

Как долго продлится текущий обвал на рынках

Портфельный управляющий УК «Альфа-Капитал» Эдуард Харин полагает, что многое зависит от производителей вакцин — как быстро они смогут перенастроиться и сделать бустер для нового штамма. «Если это займет несколько недель, то есть до момента появления новых бустеров в мире пройдет немного времени, то, наверное, это будет короткоживущая история», — сказал эксперт.

К тому же у рынка есть защитные механизмы, которые могут стать «буфером для дальнейшего снижения котировок», добавил он. Харин полагает, что:

По мнению Алексея Антонова, просадка, скорее всего, будет выкуплена уже в первые дни следующей недели. «Мы видим резкое ослабление курса доллара. За первую половину пятницы индекс доллара (DXY) снизился на 0,6% (до 96,23 на 15:47 мск). Это говорит о том, что бегства инвесторов в защитный доллар нет, и дает надежды на скорый выкуп просадки».

На фоне обвала котировок директор по инвестициям управляющей компании «Открытие» Виталий Исаков советует осторожно покупать просевшие акции, однако избегать авиаперевозчиков и круизных компаний, большинство из которых не были хорошими бизнесами и в доковидную эру.

«Мы бы посоветовали неискушенным инвесторам избегать ставок на отдельные компании или сектора, а формировать диверсифицированные портфели широкого рынка. По таким портфелям, мы убеждены, покупки на текущих уровнях дадут хороший результат на разумном горизонте инвестирования — три-пять лет и более», — заключил эксперт.

Глобальное обесценивание. Почему американские фармацевты ушли в убыток

Котировки фармацевтических компаний из США двинулись вниз после выхода годовой отчетности. Проблемы Allergan и Pfizer оказались вызваны обесцениванием нематериальных активов. Избежала трудностей только Biogen — многомиллиардные доходы позволили этой компании нарастить выручку и прибыль. Акции отреагировали ростом.

Что случилось с Allergan

На компании сильно сказались продажи активов для производства лекарств, которые утратили эксклюзивность, а также снижение продаж препарата Restasis. Это глазные капли от синдрома сухого глаза; в основе препарата лежит вещество циклоспорин, применяемое в качестве иммунодепрессанта при трансплантациях.

Pfizer: эхо неудачной сделки 2015 года

Акции Pfizer упали на 3% сразу после публикации финансовой отчетности. Компания сообщила об убытке в четвертом квартале после прибыли годом ранее. Кроме того, прогнозы фармацевтического гиганта на 2019 год разочаровали инвесторов — компания ожидает нулевого роста выручки.

Продажи Pfizer в подразделении инновационных препаратов для здоровья увеличились на 8%. Этому способствовал рост продаж препарата для разжижения крови Eliquis и лечения ревматоидного артрита Xeljanz. Сейчас на долю этого подразделения приходится более половины бизнеса компании.

Продажи в подразделении основных лекарственных средств, куда в числе прочих входит «Виагра», упали на 7%. Pfizer объяснила такую динамику «ценовыми проблемами» в США и ростом конкуренции со стороны дженериков. Продажи самой «Виагры» также уменьшились, так как этот препарат потерял патентную защиту.

В начале 2019 финансового года Pfizer начала работать в новой структуре, реорганизовав деятельность в три предприятия:

В декабре 2018 года Pfizer заключила соглашение с GlaxoSmithKline, в соответствии с которым две компании создадут новое совместное предприятие. Оно будет работать по всему миру под названием GSK Consumer Healthcare. Pfizer получит 32% акций новой компании, GSK будет принадлежать оставшиеся 68%. После закрытия сделки, которое произойдет во второй половине 2019 года, Pfizer ожидает деконсолидации своего бизнеса Consumer Healthcare и начнет получать свою пропорциональную долю прибыли и дивидендов совместного предприятия. Выплаты в адрес Pfizer будут проходить ежеквартально.

Плюс 75% чистой прибыли для Biogen

Акции фармацевтического гиганта Biogen выросли на 3% после того, как компания сообщила финансовые результаты за четвертый квартал. Они превзошли ожидания аналитиков.

Показатель, указывающий на количество средств, которое компания может выплатить на каждую обыкновенную акцию из чистой прибыли. Существует в нескольких вариантах.

Топ-10 худших акций квартала: вам повезло, если вы их не купили

Третий квартал на рынках в целом прошел спокойно. Индекс МосБиржи за три месяца вырос на 6,81%, индекс S&P 500 поднялся на 0,23%, индекс NASDAQ Composite снизился на 0,38%, а Dow Jones потерял 1,91%. Но за это время произошли и значительные распродажи в некоторых группах бумаг.

Высокий риск биофармы и китайские сюрпризы

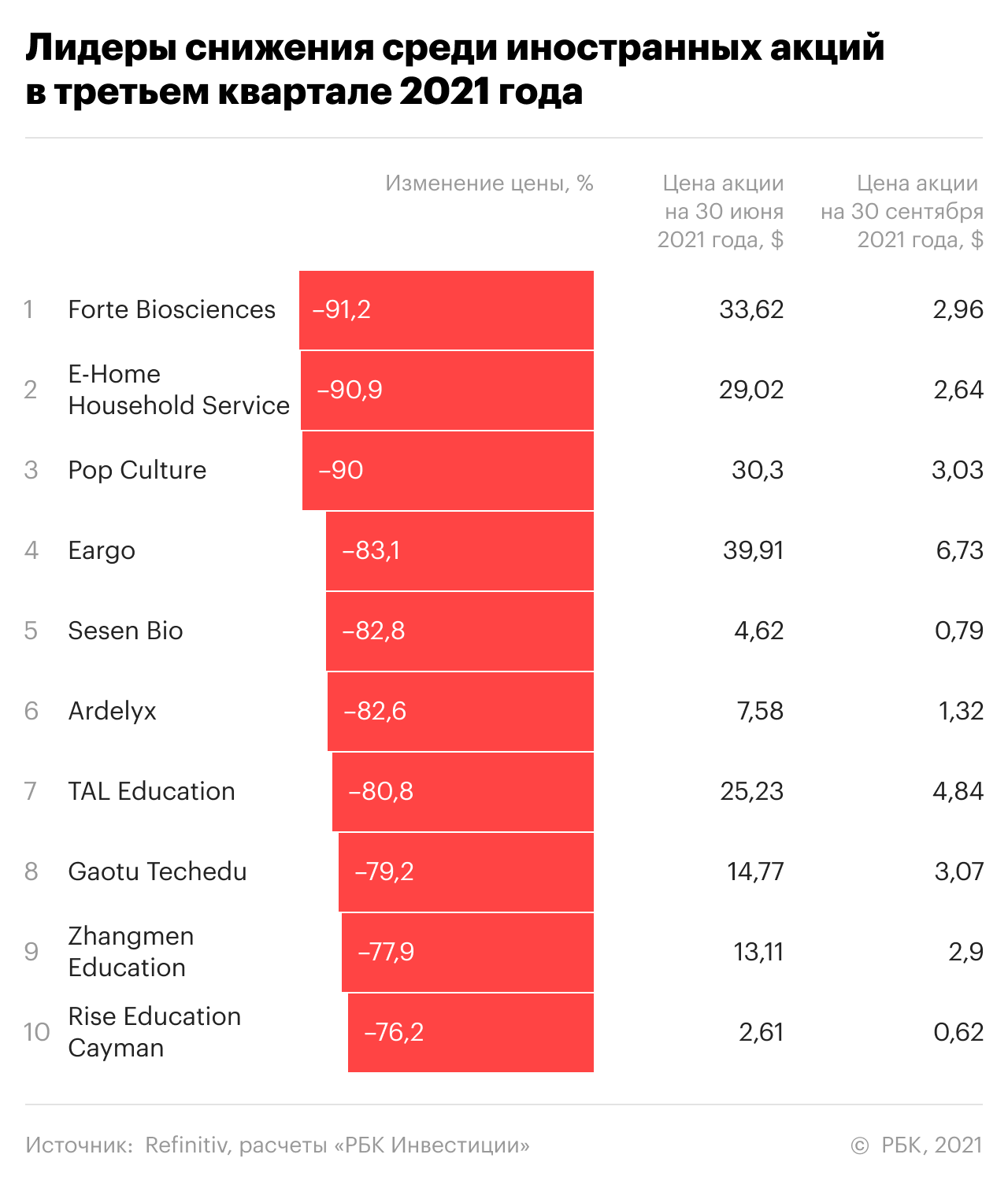

Котировки топ-10 худших бумаг, торгуемых на Нью-Йоркской фондовой бирже и бирже NASDAQ, обвалились за три месяца в среднем на 83,5%, с разбросом показателей падения от 91,2% до 76,2%. Примечательно, что в составе этого топ-10 шесть акций китайских компаний и четыре бумаги американских биофармацевтических и медицинских компаний.

Из числа акций, торгуемых на главных американских площадках, больше всего в цене потеряли акции биофармацевтической компании Forte Biosciences. Вечером 2 сентября компания объявила о неудаче на первой фазе клинического исследования своего препарата для лечения атопического дерматита. Препарат оказался по эффективности на уровне плацебо. На этой новости цена акций Forte обвалилась в ходе торгов 3 сентября на 82,3%. Итоговое снижение котировок Forte Biosciences за третий квартал составило 91,2%.

Потери по каталогу

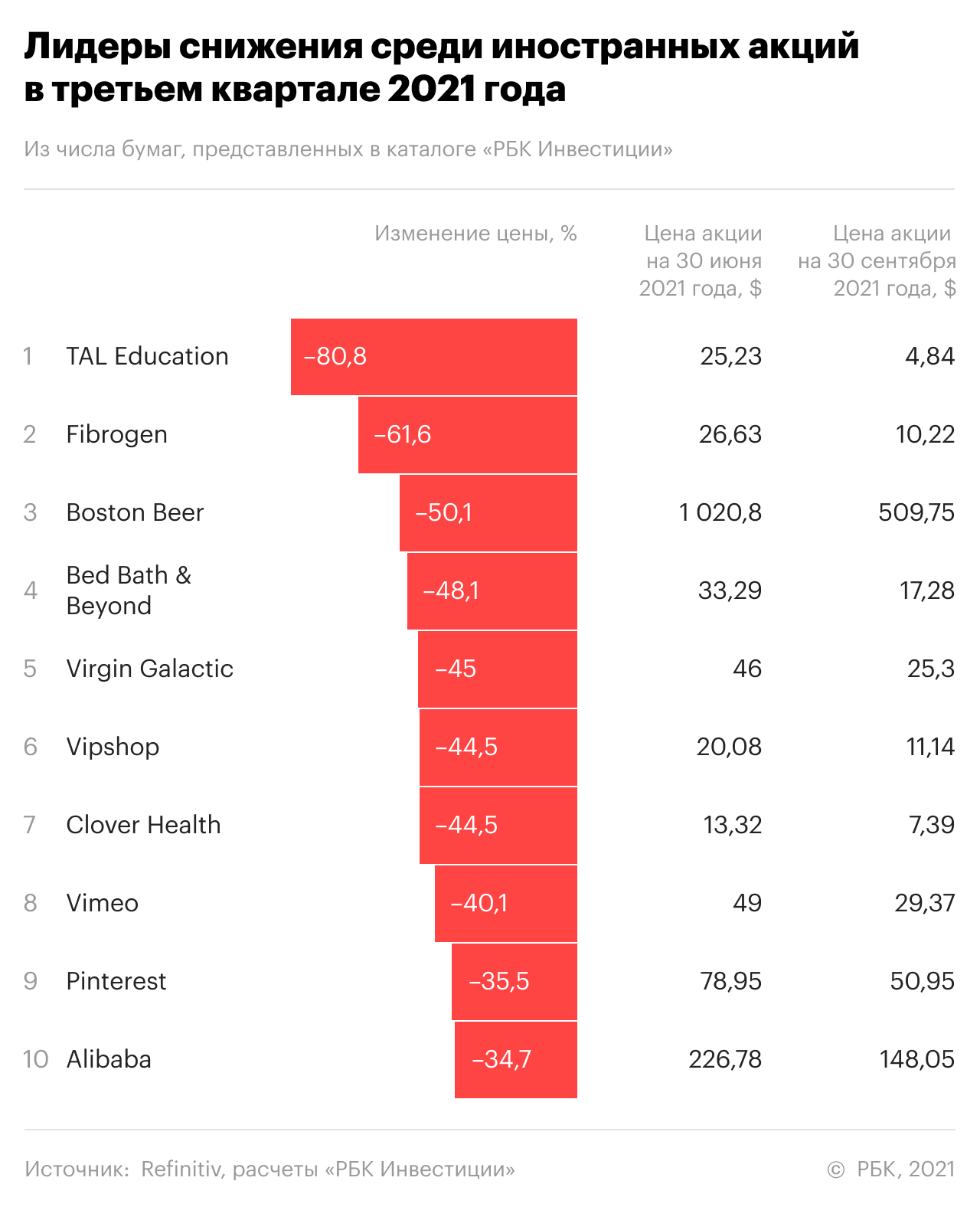

Средние потери десяти худших иностранных акций квартала, представленных в каталоге «РБК Инвестиций», составили 48,5% при разбросе от 80,8% до 34,7%. В этом списке есть акции мебельного ретейлера, аэрокосмической компании, страховщика, видео- и фотохостингов, и китайской площадки интернет-торговли.

На первом месте этого раздела бумаги китайской ed-tech платформы TAL Education. Обвал котировок компании последовал после действий китайского правительства по ограничению доступа частного капитала к образовательным системам. Только за один день торгов 23 июля TAL Education подешевела на 70,8%. Всего за квартал бумаги TAL Education потеряли в цене 80,8%. С начала октября бумаги компании подешевели еще на 1,65%.

Zynerba Pharmaceuticals, Inc ZYNE

Подробнее на интерактивном графике

Подробнее на интерактивном графике

Подробнее на интерактивном графике

Подробнее на интерактивном графике

ZYNE График акций

Предлагаю рассмотреть прогноз по данной компании. Намечается новый тренд. Выходит из большого треугольника. В теории интересна в среднесрочной и долгосрочной перспективе. Не является индивидуальной инвестиционной рекомендацией.

$ZYNE Также бьется в промежутке треугольника, главное чтобы не пробила вниз, тогда цели поменяются, сейчас пока все также, идем до победного с пробоем вверх не ИИР*

Любой откат покупаем.

ZYNE Лонг выше 3.50 Находимся на уровне перед закрытием гепа! Длительное накопление и инструменту не дают уйти вниз. Инструмент связан с проектами переработки Канабиса. На фоне нового правительства в США повадыри TLRY, ACB, APHA в отрасли ушли вверх. Жду резкого и стремительного роста. Риск 1к10!

Однозначный лонг, но Зина отлично прыгает по уровням, что позволяет просто торговать от уровня к уровню, для тех кто не хочет ждать длинных туманных (от Канабиса) перспектив

При избежании ухода вниз ожидаю боковик между двумя уровнями но, при пробое цены 4.6 буду присматриваться к позиции в лонг.

Здравствуйте. Пока ничего оптимистичного в бумаге нет. Бумага стоит уже давно в боковике, впринципе цена сейчас находится в районе нижней границы. Потенциально где то здесь может быть попытка отскока, вобщем то это и видно по вчерашним торгам. Но локальная тенденция с июля месяца вниз. В принципе, на этом намечающемся отскоке бумага может добежать в район.

Всем привет, идея на краткосрок с отработкой до Нового года. При пробитии треугольника вижу цели в 9-10 долларов. Macd на дневке смотрит вверх. RSI в нейтральной зоне. На часовом графике образуется двойное дно.

Рассуждения по бумаге