Почему дешевеют акции ленты

Оправдана ли дешевизна Ленты? Эмитент под присмотром 🔎

Лента является одним из самых дешевых представителей продуктового ритейлера, чем собственно иногда цепляет внимание инвесторов. Учитывая те факты, что новым портфельным инвестором Ленты недавно стал Мордашов, а компания собирается вырасти в 2 раза к 2025 году, а также начать платить дивиденды с 2022-го, она вызывает интерес. Но почему же оценка остаётся все еще низкой? И имеет ли она потенциал к существенному росту?

Прежде всего взглянем на последние результаты компании (данные представлены за 3 кв. и 9 мес. соответственно):

Судя по структуре роста LFL продаж, слабым местом пока является LFL трафик, отражающий конкурентоспособность сети. Это может говорить о меньшей привлекательности магазинов Ленты в глазах потребителей: новые клиенты не приходят + уходят старые. В теории, этому могут способствовать следующие причины:

— Появление конкурентов в локации размещения магазинов Ленты с более выгодными ценами и акциями, обширным ассортиментом;

— Некачественный сервис в торговых точках Ленты: помещения грязные, кассиры медленно обслуживают, много просрочки и т.д

Иными словами, Лента пока не может похвастаться явными конкурентными преимуществами, которые были бы понятны и удобны потребителю в сравнении с более сильными представителями отрасли. Если лоб в лоб сравнивать трафик с наиболее крупными конкурентами (см. картинку), то динамика Ленты в последние 2 года пока не впечатляет, учитывая тот факт, что Лента еще и сильно меньше своих конкурентов (в

4 раза). Обычно, более мелкие игроки имеют шансы расти быстрее своих более крупных конкурентов. Но похоже, что сильная конкуренция в отрасли сказывается на возможностях для роста.

С точки зрения финансов, явный позитив виден лишь в результатах за 3 кв 2021 года (вероятный сигнал к развороту динамики финансовых результатов). На фоне двузначных темпов роста доходов, маржинальность результатов на всех уровнях деятельности компании также выросла. То есть на единицу выручки пришлось меньше операционных и финансовых расходов. Но единичная ли это история — еще предстоит узнать.

Если вспоминать их стратегию, опубликованную весной 2021 года, то прежде всего в глаза бросается одна из главных целей — рост выручки в

2 раза к 2025 году. Это эквивалентно ежегодному росту в

17.8%. При этом, в условиях отсутствия явных триггеров к росту сектора и высокой конкуренции в отрасли данный рост, на мой взгляд, пока вряд ли будет обеспечивать приемлемую доходность для акционеров в ближайшее время, поскольку выше названные условия будут требовать повышенных затрат как за счет свободного денежного потока, так и внешних финансовых привлечений, коими могут оказаться кредиты или допэмиссии (о чем, кстати, сама Лента упоминает в своей стратегии).

Из последний событий так же примечательна интеграция 234 магазинов сетей «Билла» и «Семья», обладающих локациями с устоявшимся трафиком, а также бурное развитие онлайн-продаж через «Лента онлайн». Компания успешно предпринимает шаги к экстенсивному росту, заложенному в стратегии. Как будет далее развиваться компания и удастся ли ей справиться с расходами на реализацию стратегии — покажет время.

Стоимость компании, с учетом ее особенностей и положения на рынке, на мой взгляд пока не является привлекательной. Вероятно, цифра в 13

Акции «Ленты» упали на 13% за два дня. Что происходит?

За последние два торговых дня котировки сети гипермаркетов «Лента» снизились на 13%. Причиной падения оказалась новость о смене генерального директора компании.

Торговая сеть сообщила об уходе Яна Даннинга и назначении на пост генерального директора Германа Тинга в пятницу, 7 декабря. В ответ на эту новость акции обвалились на 7,7% в тот же день, а сегодня, 10 декабря, продолжили падение. На момент написания заметки они потеряли еще 6,7%.

Из компании ушел второй топ-менеджер за месяц

«В первую очередь мы связываем падение акций с новостями о кадровых перестановках. Смена гендиректора была негативна воспринята рынком. Ян Дюннинг успешно возглавлял группу в течение почти десяти лет, а будет ли новый гендиректор придерживаться старой стратегии «активной экспансии», пока неизвестно. Соответственно есть неопределенность в акциях «Ленты», чего рынок не любит больше всего», — сообщил биржевой советник «Велес Капитала» Виктор Шастин.

Ян Дюннинг занимал пост генерального директора с 2009 года. Его преемник Герман Тинга с 2013 года работает коммерческим директором «Ленты». Аналитики Альфа-банка считают новость негативной для акций торговой сети. По их мнению, смена руководства указывает на трудности, которые переживает весь сектор розничной торговли на фоне снижения спроса, смещения потребительских предпочтений и усиления конкуренции.

В ноябре 2018 года «Ленту» покинул финансовый директор. Изменения в составе руководства могут привести к операционным сложностям в компании, убеждены в Альфа-банке. Эксперты считают, что процесс найма новых менеджеров может оказаться длительным и болезненным. К тому же, Ян Дюннинг был одним из тех, кто стоял у истоков успеха «Ленты», так как с ним компания стала одной из самых быстро растущих розничных сетей в России и провела IPO.

Ни одного гипермаркета за квартал

Финансовый отчет «Ленты» за третий квартал этого года разочаровал инвесторов. Рост выручки замедлился с 18,5% в 2017 году до 12,6% в третьем квартале 2018 года, в то время как «Магнит» и Х5 увеличили темпы роста, рассказал Виктор Шастин.

Сейчас компания открывает только супермаркеты у дома, где очень высокая конкуренция; за последний квартал сеть не открыла ни одного нового гипермаркета, хотя сильной стороной «Ленты» всегда был формат «гипермаркет». «Акции «Ленты» не входят в число наших приоритетов на покупку в секторе продуктового ретейла», — заключил эксперт «Велес Капитала».

«Снижение капитализации «Ленты» мы связываем с ростом неопределенности по поводу дальнейшего развития компании, и ставим рекомендацию на пересмотр до появления ориентиров по новой стратегии», — заявила ведущий аналитик отдела анализа мировых рынков «Финама» Наталия Малых. План по открытию магазинов в 2019 году компания может представить в январе вместе с выходом операционных результатов за четвертый квартал этого года.

Чего ждать от акций

«Лента» является крупнейшей сетью гипермаркетов в России по объему торговых площадей. В прошлом году она заняла третье место в стране по объему продаж. За год котировки «Ленты» упали более чем на 40%.

«В конце октября компания объявила о выкупе акций на сумму 11,6 млн руб, что представляет 19% акций в свободном обращении и 10% рыночной капитализации. Данное событие может позитивно отразиться на оценке акций рынком», — полагают аналитики «ВТБ Капитала».

Ритейл во II квартале. Удержит ли X5 лидерские позиции и почему не растет Лента

Большинство российских ритейлеров, за исключением Fix Price, уже представили операционные отчеты за II квартал 2021 г., что позволяет провести сравнительный анализ. Рассмотрим актуальные тренды, выделим лидеров и аутсайдеров.

Во II квартале на рост выручки продуктовых ритейлеров оказывала влияние высокая база 2020 г., когда из-за пандемии резко выросла активность российских потребителей, традиционно склонных к накоплению продовольственных запасов в периоды неопределенности. Однако почти все компании ускорились, несмотря на этот фактор.

Как видно из диаграммы, хуже всего обстоят дела у Ленты. После всплеска в 2020 г. темпы роста выручки вернулись к уровням конца 2019 г., которые уже тогда не внушали инвесторам оптимизма. Традиционно, снижение связано с падением доходов в гипермаркетах, на которые приходится 90% бизнеса компании. Выручка супермаркетов выросла очень скромно — всего на 1% исключительно за счет роста торговой сети. Сопоставимые продажи в супермаркетах сократились на 5,2%.

В комментариях к отчету менеджмент Ленты указал на предпринятые шаги по расширению присутствия в сегменте магазинов «у дома», чтобы поддержать рост выручки. Это долгосрочная история, в которой компании придется конкурировать с лидерами рынка X5 и Магнитом. Оценить успехи можно будет не ранее 2022 г., поэтому сейчас можно констатировать лишь тот факт, что при сохранении текущих реалий Лента может постепенно терять долю рынка в пользу конкурентов.

Лидерами по росту выручки остаются М.Видео и Детский Мир с наибольшей долей онлайн-продаж (68% и 28% соответственно). Однако здесь необходимо отметить, что II квартал 2020 г. для обеих компаний был довольно слабым, так что внушительный рост по большей части обусловлен низкой базой.

В поквартальном сравнении выручка Детского Мира выросла на 5%, а М.Видео — сократилась на 13,1%. Поквартальное снижение результатов М.Видео наблюдается уже второй квартал подряд, причем как в оффлайн, так и в онлайн-сегменте. Однако это эффект сезонности, который наблюдается из года в год.

Тенденция к замедлению онлайн-продаж характерна для всех представителей сектора. Пандемийный скачок оказался позади, и снижение темпов роста выглядит вполне логичным.

Рост электронной коммерции в поквартальном выражении оказался довольно слабым у всех, кроме Ленты и Детского Мира.

Магнит начал развитие сегмента только во II полугодии 2020 г., поэтому ограничился публикацией экстраполированной годовой выручкой (run rate) на уровне 7,8 млрд руб. По итогам I квартала Магнит оценивал показатель на уровне 4,1 млрд руб.

В целом по сектору влияние ключевых факторов на выручку распределилось следующим образом.

Самые сбалансированные показатели, как и в прошлом квартале, показал Детский Мир. Ритейлер расширяет торговую сеть, демонстрирует высокий рост сопоставимых продаж и наращивает онлайн-бизнес.

X5 и Магнит, которые делят первое и второе место в продуктовом ритейле, также выглядят довольно неплохо. Темпы роста Магнита чуть ниже, что защищает лидерские позиции X5. Однако в III квартале у Магнита ожидается резкий скачок выручки, связанный с отражением в консолидированной отчетности результатов приобретенной сети Дикси. Это сузит разрыв между лидерами и даст Магниту шанс на опережение своего главного конкурента. Но для этого необходимо ускориться.

Примечательны результаты OKEY, темпы роста которого во II квартале подскочили до 6,1%. В основном, рост обеспечила сеть дискаунтеров «ДА!», на которую пришлось 19% от всей выручки. Рост продаж в дискаунтерах составил 21% за счет роста LFL-продаж на 6,8% и роста числа магазинов со 100 до 122. Как и в I квартале, OKEY был лидером по показателю выручки с 1 кв.м

Выводы

Аутсайдером во II квартале выступила Лента, которая пока не достигла успехов в том, чтобы обеспечить устойчивый рост. Компания активно работает над тем, чтобы зайти в сегмент магазинов «у дома». При этом на текущий момент сильную динамику показывают онлайн-продажи, которые также могли бы стать драйвером для роста. Удастся ли менеджменту реализовать этот потенциал — покажет будущее. На краткосрочном горизонте акции компании могут не пользоваться у инвесторов большим спросом.

Чуть лучшие результаты показывает OKEY за счет активного роста дискаунтеров. Выручка в сегменте растет двузначными темпами, перекрывая стагнирующие результаты гипермаркетов. Однако компания обладает внушительной долговой нагрузкой, которая сдерживает расширение сети и создает риски для устойчивости таких результатов.

X5 Group удерживает лидерские позиции в продуктовом ритейле, сохраняя более высокие темпы роста, чем Магнит. Результаты онлайн-коммерции во II квартале оказались практически идентичны I кварталу. Выделение онлайн-бизнеса в отдельную структуру с последующим IPO может стать хорошим драйвером для роста.

Наиболее стабильный и сбалансированный рост по-прежнему демонстрирует Детский Мир. В сочетании с высокими дивидендами это делает акции привлекательными для инвесторов, хотя мультипликаторы обычно учитывают этот фактор. На текущий момент акции снизились почти на 16% от годовых максимумов, что может быть интересной возможностью для покупок.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Ход торгов. Голубые фишки снова пользуются спросом

Отчет Газпрома за III квартал. Отличные результаты

Мнения аналитиков. О дивидендных перспективах ФСК ЕЭС и Россетей

Сегодня на СПБ. Производители вакцин остаются в топе

АФК Система. Как изменился дисконт к дочкам

Омикрон. Что известно про новый штамм коронавируса

В каких акциях можно пересидеть новые локдауны

Рынок нефти ждет поддержки от ОПЕК+. Brent прибавляет более 4%

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Акции «Ленты» год назад были на пике. Что с ними сейчас

Стоимость бумаг 24 апреля 2019 года: ₽228,9

Стоимость сейчас: ₽149,5

Причина падения: отток покупателей из гипермаркетов, рост популярности формата «у дома»

Перспективы: против компании играют дальнейшее падение посещаемости гипермаркетов из-за карантина, долговая нагрузка и высокая конкуренция в секторе. «Ленте» поможет развитие онлайн-сегмента, недооцененность акций, поддержка ключевого акционера

Российская торговая сеть «Лента» появилась в 1993 году в Санкт-Петербурге. Сейчас это одна из крупнейших розничных сетей в России. В ее состав входит 249 гипермаркетов в 88 городах России и 131 супермаркет в Москве, Санкт-Петербурге, Сибири, на Урале и в Центральном регионе. Кроме того, у компании есть семь собственных распределительных центров.

С апреля 2019 года «Ленту» контролирует инвестиционная компания «Севергрупп» Алексея Мордашова, владеющая 77,99% акций. Помимо «Ленты», самые известные активы Мордашова — горно-металлургическая компания «Северсталь» и онлайн-продавец продуктов питания «Утконос».

Почему подешевели акции «Ленты»

Снижение популярности гипермаркетов. «Лента» начала терять позиции в российском розничном секторе, когда упала популярность гипермаркетов среди покупателей. В отличие от «Магнита» и X5 Retail Group, компания в своей стратегии делала упор на крупноформатные магазины, поэтому сразу пострадали ее операционные и финансовые результаты. Вслед за ними стали снижаться и котировки.

В последние годы наблюдается устойчивая тенденция оттока покупателей из гипермаркетов в магазины формата «у дома». На этом фоне выигрывает X5 Retail Group с «Пятерочками», а «Лента» оказывается в аутсайдерах», — объяснил ситуацию эксперт инвестиционно-финансовой компании «Солид» Дмитрий Донецкий.

Совокупные сопоставимые продажи (LFL) «Ленты» по итогам 2019 года выросли на 0,1%. В гипермаркетах они за то же время снизились на 0,7%. Маленькие маркеты «у дома» показали лучшие результаты. Там по итогам прошлого года LFL-продажи выросли на 11,8%. В четвертом квартале положение ухудшилось. По всем магазинам сопоставимый трафик (посещаемость) упал на 1,8%, а сопоставимые розничные продажи сократились на 3,6%.

Смена владельца. Негативно на динамику акций компании также повлияла смена основного акционера «Ленты», считает старший аналитик «Атона» Виктора Дима. По его мнению, покупка Алексеем Мордашовым контрольного пакета повысила риски в глазах инвесторов.

Что играет против «Ленты»

Карантинные меры. Последние несколько недель «Лента» выглядит хуже конкурентов. После ажиотажного спроса в марте ретейлеры собщают о снижении посещаемости из-за карантинных мер, рассказал эксперт компании «БКС Экспресс» Константин Карпов. Покупатели или остаются дома, заказывая товары онлайн, или предпочитают ходить в магазины формата «у дома».

Эту тенденцию подтвердила X5 Retail Group. В операционном отчете за первый квартал компания обратила внимание, что торговые точки малого формата — «у дома» — пользуются большим спросом из-за удобного расположения в сравнении с крупным форматом.

«Хотя операционные результаты «Ленты» за первый квартал оказались неплохими, думаю, что большие форматы продовольственной розницы — и в первую очередь гипермаркеты — покажут более слабые результаты в условиях карантина и ограниченной экономической активности по сравнению с небольшими форматами магазинов», — сделал вывод старший аналитик «Атона» Виктор Дима.

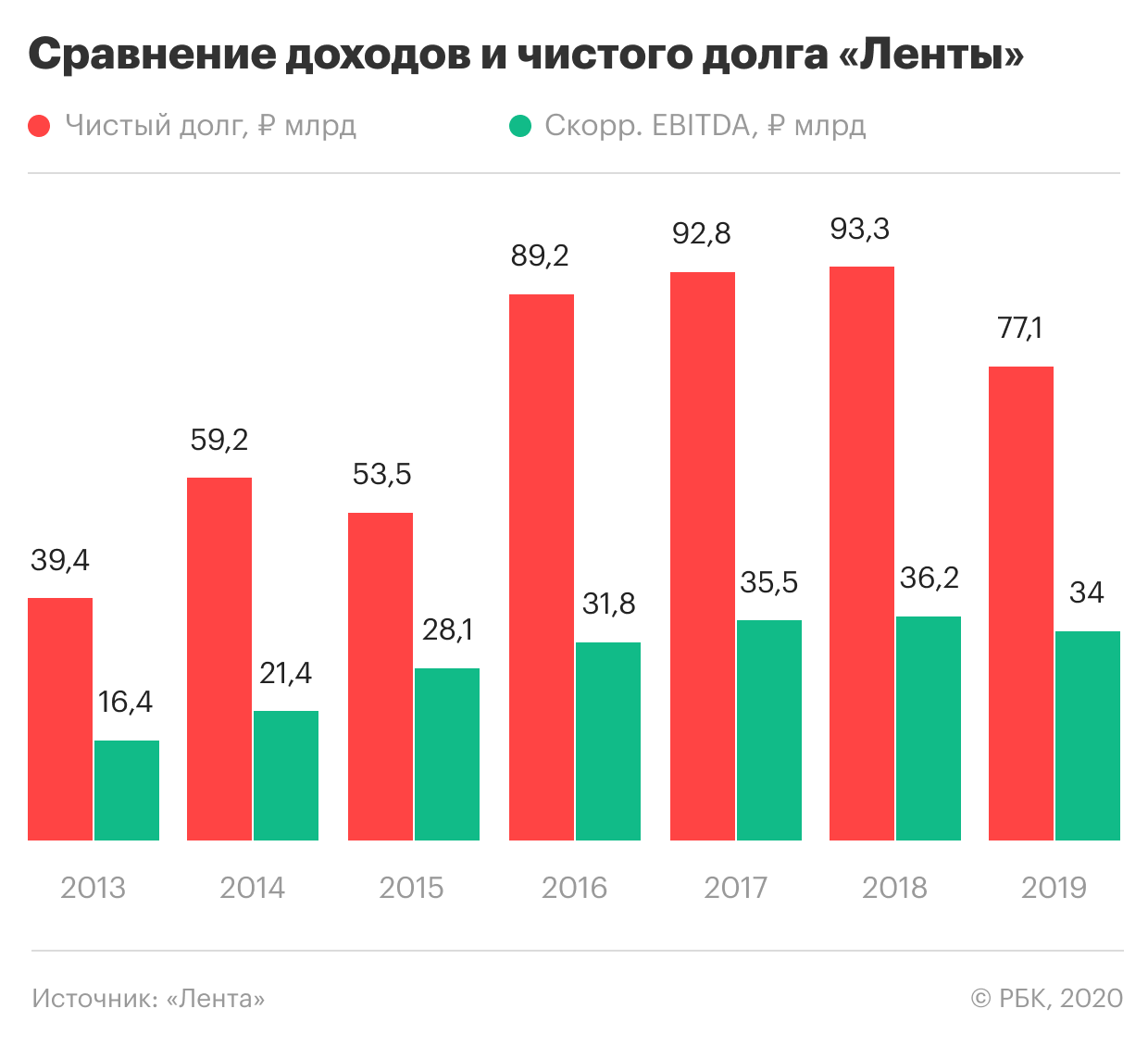

Долговая нагрузка. «Лента» не настолько сильно обременена долгами по сравнению с «Мечелом». Тем не менее соотношение чистого долга к EBITDA у компании ощутимо. На конец 2019 года оно составило 2,3х против 2,6х годом ранее.

Хотя ретейлеру удалось за год сократить задолженность на ₽16 млрд, одновременно снизилась EBITDA, что не позволило компании еще больше сократить соотношение. У X5, к примеру, показатель на конец 2019 года составлял 1,71х.

Дивиденды. «Лента» не выплачивает дивиденды вообще. Свою дивидендную политику компания описала пока только в проспекте ценных бумаг при размещении на Лондонской бирже. В соответствии с ней «Лента» не будет платить дивиденды. Согласно стратегии ретейлера на период в три-четыре года, компания будет реинвестировать прибыль в развитие бизнеса.

Высокая конкуренция в отрасли. Лидерами среди торговых сетей в России сейчас являются X5 Retail Group и «Магнит». В отличие от «Ленты», они в течение последних лет активно развивали форматы магазинов «у дома».

Чем интересна компания?

На текущий момент все больше экспертов отзываются о «Ленте» как о перспективной компании на долгосрочный период. По их мнению, в ее пользу играют следующие факторы.

Развитие онлайн-сегмента. Ранее «Лента» очень консервативно смотрела на онлайн-сегмент. Однако пандемия коронавируса и самоизоляция подтолкнули компанию к пересмотру стратегии. В начале апреля 2020 года «Лента» запустила два собственных онлайн-магазина в сотрудничестве с сервисами доставки iGoods и «Сбермаркет», что позволит клиентам ретейлера делать заказы непосредственно на сайте «Ленты». Это попытка компании привлечь дополнительный спрос в текущих условиях, считают в «Атоне».

«Хоть и с опозданием по сравнению с конкурентами, «Лента» инвестирует в развитие онлайн-сегмента. Компания начала сотрудничество со службами доставки товаров и приступила к строительству сразу двух dark stores в Москве, которые будут обслуживать онлайн-заказы», — отметил аналитик «Газпромбанка» Марат Ибрагимов. Дарк-стор — магазин-склад, который предназначен для обслуживания интернет-заказов.

По его мнению, дальнейшая динамика продаж будет во многом определяться тем, насколько успешно «Лента» сможет настроить свое предложение под меняющийся потребительский спрос и как быстро она будет масштабировать онлайн-сегмент.

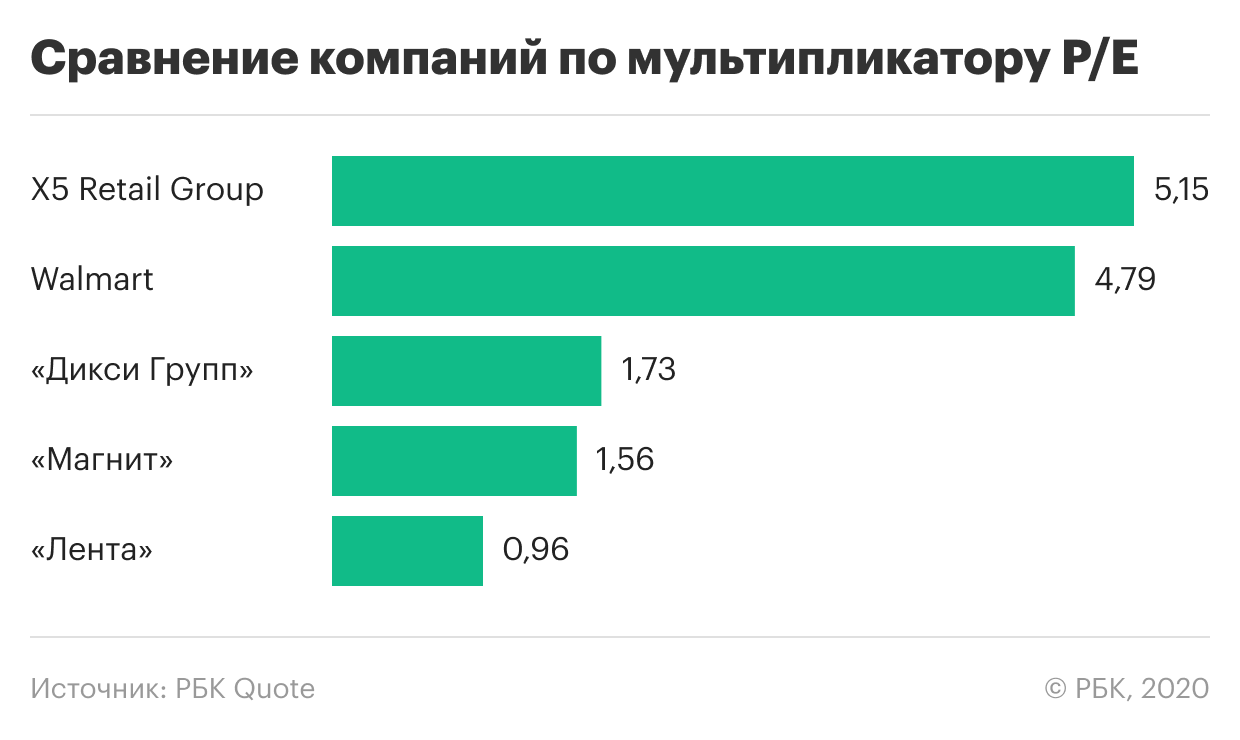

Относительная дешевизна компании. Соотношение цена-прибыль P/E «Ленты» на данный момент самое низкое в секторе — 0,96 против 5,15 у X5 Retail Group. Это говорит о текущей недооцененности акций «Ленты». Мультипликатор EV/EBITDA составляет 4,73, что является средним значением по отрасли, не считая «Дикси Групп», у которой он равен 26,62.

Поддержка ключевого акционера. Еще один плюс, по мнению эксперта инвестиционной компании «Фридом Финанс» Георгия Ващенко, — поддержка ключевого акционера, которая позволяет не беспокоиться относительно высокой долговой нагрузки.

У Алексея Мордашова большие планы на компанию. Ранее он заявлял, что планирует уделять больше внимания операционным показателям «Ленты», вместо того чтобы продолжать агрессивно расширять этот бизнес.

Кроме того, он намерен создать так называемую омниканальную платформу, то есть продавать продукцию через все возможные каналы — как офлайн, так и онлайн. Тем самым — дать выбор покупателю, который за последние годы стал избирательнее и требовательнее.

COVID-19. Текущий кризис вызвал необходимость в карантинных мерах и серьезным образом изменил ситуацию. Если раньше население могло питаться в кафе, столовых и ресторанах, то сейчас люди едят у себя дома и потребляют больше продуктов из супермаркетов. Это вызвало прирост трафика и выручки у продуктового ретейла, рассказал Дмитрий Донецкий из «Солида».

«Пока COVID-19 на повестке дня вместе с карантинными мероприятиями, будет наблюдаться повышенный спрос на товары, предоставленные X5 Retail Group, «Магнит» и «Лента». Уже видны первые результаты, которые показывают взрывной рост выручки в марте и апреле. Это, безусловно, положительно скажется на «Ленте», — уверен эксперт.

Динамика продаж в первом квартале. На фоне ажиотажного спроса сопоставимые розничные продажи «Ленты» за первые три месяца текущего года выросли на 4%. Этот показатель получен с учетом «високосного дня» (29 февраля). Розничный трафик увеличился на 2%.

Стоит ли инвестировать в компанию?

Акции «Ленты» — в отличие от «Магнита» или X5 Retail Group — так и не смогли восстановиться после падения в феврале-марте текущего года. Если с начала года до мартовского минимума компания подешевела на 39%, то к текущему моменту котировки отскочили на 28%. И это несмотря на ажиотажный спрос на товары.

Впрочем, это может означать, что у компании остается более значительный потенциал роста по сравнению с аналогичными российскими компаниями.

«Акции торгуются довольно дешево, ниже балансовой стоимости. Мы полагаем, что это хорошая долгосрочная инвестиция, хотя не ожидаем дивидендов в ближайший год. Наиболее трудным будет второй квартал, но в июне потребительский спрос начнет возвращаться в норму. Полагаем, что по итогам года выручка ленты составит ₽420–₽430 млрд», — уверен Георгий Ващенко.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Ценная бумага, привязанная к акциям определенной компании и выпущенная банком (банком-депозитарием).Главная возможность, которую дает инвестору депозитарная расписка, это возможность практически владеть акциями иностранной компании, но при этом оставаться в рамках законодательства банка-депозитария. Например, американская депозитарная расписка (АДР) на акции российской компании — это, с одной стороны, американская ценная бумага, торговля которой регулируется американским законодательством, с другой стороны, она дает право на долю прибыли и право голоса на собрании акционеров российской компании Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.