Почему акции втб дешевле сбербанка

Если сравнить историческую динамику котировок обыкновенных акций Сбербанка и ВТБ, начиная с 2016 года, то покажется очевидным, что Сбербанк – это безусловный фаворит (График 1). Его котировки (зеленая линия) меняются в рамках растущей тенденции и за период наблюдений выросли на 220%, в то время как у акций ВТБ (голубая линия) преобладал понижательный тренд, что привело к результату снижения более чем на 27%.

Однако, если присмотреться внимательнее, можно заметить, что, начиная с 2018 года, оба указанных актива характеризуются положительным уровнем корреляции, то есть начинают в целом двигаться сонаправленно (см. график 2).

При этом негативные новости оказывают более сильное влияние на динамику ВТБ, в то время как положительные факторы лучше проявляются в динамике Сбербанка. В итоге мы видим, что с 2018 года оба актива оказались в плюсе, но акции Сбербанка выросли почти на 48%, в то время как ВТБ укрепился лишь на 6% (в 8 раз слабее).

Если сравнить динамику, начиная с 2020 года (График 3), то в целом можно отметить те же особенности, отмеченные в периоде с 2018 года, но на этот раз отставание (более слабая динамика) ВТБ оказывается уже не столь значимым. Так, акции Сбербанка выросли на 33%, в то время как обыкновенные акции ВТБ укрепились на 15% (в 2 раза слабее). Примечательно, что в феврале-марте 2020 года размах снижения и у Сбербанка и у ВТБ оказался примерно одинаковым (32% против 36%)

И, наконец, можно рассмотреть динамику с 2021 года и увидеть, что на этот раз акции ВТБ показали опережение по сравнению с акциями Сбербанка (рост около 40% против 23%). То есть акции ВТБ в силу запаздывающей динамики продолжают отыгрывать положительные факторы, в то время как в акциях Сбербанка они учтены ранее.

Таким образом, в случае продолжения роста котировок, исходя из анализа динамики цен, акции ВТБ могут оказаться предпочтительнее в силу повышенной волатильности, вместе с тем акции Сбербанка отличаются более скромной и устойчивой динамикой с 2021 года, возможно, свидетельствующей о приближении к точке насыщения.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Почему акции ВТБ такие дешёвые?

Почему акции ВТБ такие дешёвые и стоит ли в них вкладывать свои деньги сегодня? Это можно будет понять только после того, как мы ответим на несколько вопросов. Специалисты из Инфозет.ру провели свой анализ на этот счёт, и готовы с вами поделится своим решением.

Для того чтобы понять, почему акции ВТБ настолько дешевые что стоят копейки, и мало того, они не растут из года в год, нам пришлось не мало потрудится.

Почему акции ВТБ такие дешёвые

Начнём с того, что когда проводилось IPO акций ВТБ, это называли народными акциями. Что это значит? Это значит тоже самое, что сейчас произошло с Совкомфлотом. Государство просто напросто “окэшилось”, если можно так выразится. Хотя, тут тоже можно задать вопрос. Неужели инвесторы настолько глупы чтобы брать эти акции? Ответ просто. И да и нет. На рынке ценных бумаг, как и на обычном овощном рынке, есть два “дурака”, один продаёт, другой покупает. И поверьте, всегда найдутся несколько инвесторов, которые купят крупные пакеты акций, найдутся сотни инвесторов которые купят мелкие пакеты акций, и так далее.

Давайте на счёт ВТБ. Помимо того что произошло “народное IPO” (поэтому они и дешёвые, кто взял тогда тот взял, но больше их никто и не берёт, на них нет спроса), сама структура ВТБ находится в полном симбиозе с государством. Имея такое “крепкое плечо”, тебе незачем волноваться, а раз ты не волнуешься, ты не развиваешься. Конечно, это не означает что например банк ВТБ плох с точки зрения коммерции, или с точки зрения выручки.

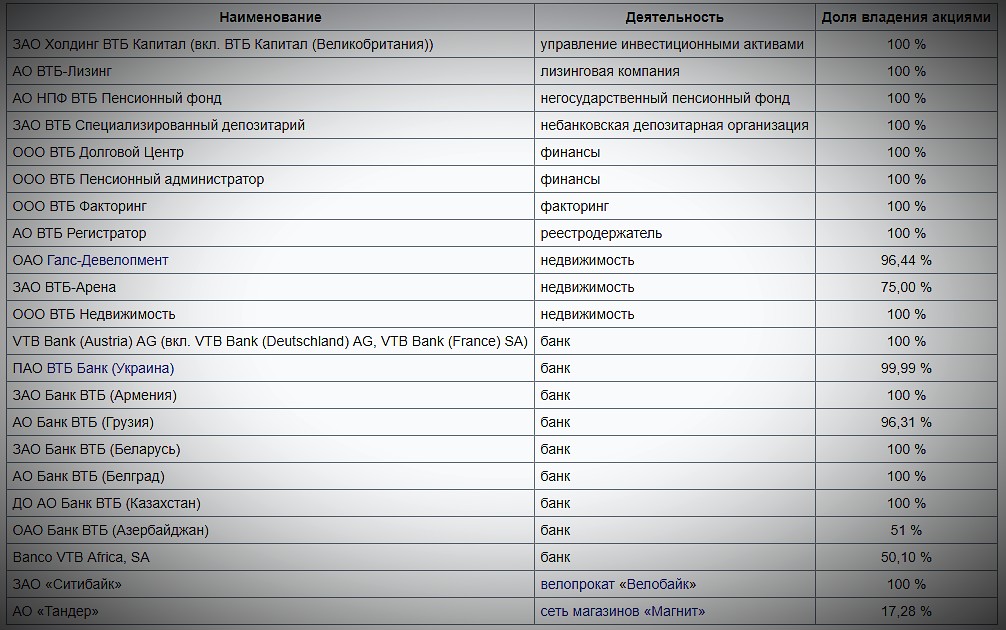

Приведём вам список дочерних компаний, которыми владеет ВТБ:

Это, как вы понимаете, не весь список. “Он” бы наверное хотел бы быть СБЕРом, но судьба сложилась иначе.

Медленно но верно

Мы часто приводим аналогию банка ВТБ и СБЕРа. И конечно, у них много общего. Только вот акция СБЕРа стоит в 10.000 дороже, чем акция ВТБ. Тут замысловатостей хоть отбавляй. Одни эксперты трубят о том, что у компании СБЕРа бесконечное количество денег, и что именно СберБанк первый на очереди у государства “на прикормке”. Но, даже по такому разумению, если так судить, то ВТБ будет являться вторым на очереди, что тоже не плохо. Значит, тут есть что-то ещё.

По нашим подсчётам, банк движется медленно но верно… только куда, вверх? Нам кажется нет. Из всех продуктов лишь инвестиционная часть нам кажется куда более вразумительная и адекватная, но всё остальное. Начиная от ребрендинга, заканчивая менеджментом и операционной деятельностью компании, не ясно за что цепляться. Нет развития как такового. Вроде бы не всё так плохо, но акции потому и не растут, потому что нет видимости будущего у данной компании.

Видимых изменений на взрывной рост не видно. Кто-то надеялся на слияние? Но с кем? Поглотить иные компании ВТБ тоже не удаётся, даже у СБЕРА с этим не всё гладко. Но, если у вас уже есть в портфеле небольшой процент акций ВТБ, то скорее всего не стоит с ними расставаться, вернее, прежде чем сделать это, попробуйте взвесить все “за” и “против”.

Надежда на будущее

Конечно, любому инвестору нужно думать своей головой и иметь своё мнение. Но, так или иначе, мнение формируется извне, а не изнутри. Тут нужно смотреть на вещи с разных сторон, и понимать, что финансовый сектор для любого государства один из самых важных отраслей. А ВТБ, как крупная её часть, структура которая сопряжена непосредственно с ней, не имеющая забот (это если мы сравниваем с другими мелкими банками) никуда не денется. И то, что её акции торгуются по невероятно низкой цене, повод для того чтобы держать её в портфеле для диверсификации.

Остаётся только надежда на будущее. Мультипликаторы вам тут не помогут. А финансовые консультанты (опять со своим мнением) будут говорить вам разные домыслы, основанные лишь на своих личных догадках. И да, так бывает, что остаётся только надежда, надежда что “стрельнет”, если вообще, “стрельнет”.

«Что с тобой не так?» или окажи мне милость

Многие начинающие инвесторы обращают своё внимание на акции ВТБ, так как они стоят дёшево. Но дёшево это лишь в цифрах для неосведомлённых, так как если бы они были бы недооценены, то нам не стоит вам объяснять что бы с ними уже произошло. Их бы просто начали покупать сведущие инвесторы, и котировки начали бы расти вверх. Однако, этого не происходит. И многие задаются вопросом: “Так, что же с тобой не так, ВТБ?”. Ждать, не выход для многих инвесторов. Но, если акции ВТБ не будут падать в цене, хотя бы падать, пусть не расти, то, скорее всего на эту ценную бумагу обратили бы свой взор некоторые финансисты.

Банк ВТБ как многие уже поняли, это не просто банк в привычном понимании. Здесь на самом деле большой спектр активов. И если вы купите акции ВТБ сейчас, то по всей видимости вам достанется не только финансовый сектор, но и сфера услуг, потребительский сектор, и так далее.

У ВТБ был в своё время дефицит менеджмента, и это тоже кстати говоря сказалось на том, что акции не росли, а то и падали.

Стоит ли покупать акции ВТБ сегодня?

Для этого нужно ответить на вопрос “Сколько я готов ждать”. Если вы готовы вложить свои средства сейчас в активы ВТБ, и получать с них дивиденды, не зная будет ли рост в дальнейшем вообще в принципе, то наверное стоит. Но если вы хотите гарантий, то их нет. Инвесторы понимают одно, если они свои средства вложат в эти акции, то они могут проиграть в том, что не вложили в другие акции, вот о чём идёт речь. А так же, речь идёт о ликвидности.

Если вы ещё не решили для себя, стоит ли приобретать акции ВТБ, то и не стоит торопится. К чему спешка?

Подведём итог

Любой инвестор не застрахован от любого поворота событий. Главное, как кажется нам, никогда не стоит торопится, и суетится лишний раз. Если вы ещё не купили акции ВТБ, то подумайте и взвесьте всё ещё раз. Если же, бумаги уже имеются у вас в портфеле, то не стоит сломя голову их сбрасывать (опять же, если вам срочно не понадобились деньги).

Всё нужно смотреть “в моменте”. Взвешивать ситуацию нужно “здесь и сейчас”, но и смотреть в будущее, разумеется. Если вы ещё не открыли брокерский счёт, то скорее всего, самое время сделать это, даже если вы не намереваетесь пока становиться миллиардером.

В продолжение статьи «Сравнительный анализ цены акций ВТБ и Сбербанка».

Привет тем, кто меня помнит. Сократил свою активность в сети. Пустое писать не хочу (типа «Ура, я купил и выросло!», или «Смотрите какой я успешный трейдер!» «Или какая сука/дурак льёт то, что я купил?»), а это сейчас основные темы на смартлабе.

Вот появилось немножко умных мыслей.

Вышло решение по дивидендам ВТБ. Которое я с интересом ждал.

Потому что я давний клиент этого банка и брокера, он мне очень нравится. Банковское обслуживание на высоте, лучшее после Сбербанка. Брокер ВТБ просто лучший (пользуюсь ещё Сбербанком и Открытием, пробовал БКС — говно, расторг договор).

У Открытия главный плюс — единый счёт, там торгую срочку, если ВТБ его введёт — закрою счёт в Открытии, он мне станет ненужен. Главный минус Открытия — попробуйте враз вывести и получить там пару млн руб налом. После одной попытки я принял решение не держать там больше 500 тыс р. До 500 тыс — всё OK, ничего плохого больше про Open Broker сказать не могу (разве что мало банкоматов за пределами столицы).

Вернёмся к банку ВТБ. Давно хотел взять его в лонг на хорошую долю депо. Но этот лонг должен быть профитным. Поэтому пока не взял, жду разворота тренда.

Я в декабре написал здесь статью здесь про него. «Сравнительный анализ цены акций ВТБ и Сбербанка»

smart-lab.ru/blog/509544.php

Всё там написанное и сегодня считаю верным.

В ВТБ всё сложно. 2 типа префов. Соотношение выплат много раз менялось. Со 2-й половины 2016г сменили наименование префов на «тип 1» и «тип 2». Оттуда и посмотрим историю дивидендов.

обычка преф 1 типа преф 2 типа

за 2015 0.00117 р 0.000004218 р 0.0058033 р

за 2016 0.00117 р 0.00052 р 0.0058885 р

за 2017 0.0034535 р 0.0005515 р 0.005515 р

В настоящее время общее количество размещенных акций ВТБ составляет:

обыкновенных акций номиналом 0.01 руб. – 12 960 541 337 338 шт.

привилегированных акций тип 1 номиналом 0.01 руб. – 21 403 797 025 000 шт.

привилегированных акций тип 2 номиналом 0.1 руб. – 3 073 905 000 000 шт.Видим, раньше было всё плохо, дискриминация обычки в угоду префам.

Предположим, больше ухудшать соотношение выплат не будут.

Тогда:

Див. выплата за 2017 год = 73.516 млрд р.

Доля 1 обыкновенной акции в див.выплате = 0.0034535 р / 73.516 млрд р = 4.6976E-14

Капитала на 1 обыкновенную акцию = 1329.1 млрд р * 4.6976E-14 = 0.062436 р.

P.S. Мой вывод по ВТБ.

Цена уже интересная для покупки. Но, так как я не любитель риска, я лучше подожду следующего года, рекомендации по дивидендам за 2018й год. Идеальный (по моему мнению) вариант — уменьшить дивиденды, но сохранить соотношение выплаты преф: обычка на уровне этого года. И хотя бы на словах закрепить её. Тогда я бы купил по 3коп, с целью 6коп через 1-2года.

Вариант, которого я боюсь — сохранить высокие выплаты, но уменьшить долю на обычку. Это укажет на непредсказуемость в делёжке прибыли. И снизит ценность обычки (для меня) в несколько раз. Тогда буду ждать падения в 3-5 раз от текущих. По 1коп купил бы прямо сейчас не глядя.

Ну вот, вышла рекомендация по дивидендам-2019.

Здесь мог быть разворот падающего тренда, который я давно жду. Но.

1. Принять решение (объявить) о выплате по результатам 2018 года дивидендов в размере:

— 0,00109867761463259 рубля на одну размещенную обыкновенную именную акцию Банка ВТБ (ПАО) номинальной стоимостью 0,01 рубля;

— 0,00024127074137541 рубля на одну размещенную привилегированную именную акцию Банка ВТБ (ПАО) первого типа номинальной стоимостью 0,01 рубля;

— 0,0024127074137541 рубля на одну размещенную привилегированную именную акцию Банка ВТБ (ПАО) второго типа номинальной стоимостью 0,1 рубля.

Случилось то, чего я так боялся, и не брал лонга до прояснения вопроса.

В 2018м году соотношение див.выплаты преф: обычка было: 5,515÷3,454=1.6

В 2019м: 2,413÷1,099=2.2

То есть гос.собственники банка самовольно, несправедливо ухудшили долю в прибыли банка миноритариев-держателей обычки в пользу себя-держателя префов. (Все до одного префы у правительства РФ и АСВ. Если бы они продавались — я бы купил их, а не обычку. Но они, гады, не продают.)

Самое плохое в этом — создан прецедент. Что, если через год они вообще решат заплатить 3 коп на префу, и 0.000001коп на обычку. Контрольный пакет у них, и они могут творить любой беспредел.

Разворот падающего тренда, которого я ждал — не состоялся. Брать лонг рано. Подожду ещё год. Насегодня справедливая цена обычки 1 коп. По ней осторожно куплю на 25% портфеля без плечей и со стопом.

PS. Брать ли шорт? Нет, нет и ещё раз нет!

Фрифлоат бумаги мизерный — около 5%. У кого он — неизвестно. Акция торгуется нерыночно (не на основе спроса-предложения). Неизвестный нам держатель крупной доли может нарисовать здесь любой график.

Я в такие игры не играю.

Что делать тем, кто в лонгах? Если на плечи — крыть по-рынку. Могут схлопнуть котировку в 3 раза и отвезти на маржин колл.

Если на свои — я бы подождал. Возможно, найдутся дураки, которые зашортят. Когда в шорте появится крупный объём, ваш главный держатель херакнет цену вверх на 1коп и возьмёт шортистов за яйца. Вот тогда надо сливать бумагу, так как, после дожима шортистов, смысла держать бумагу вверху и принимать на себя объём у маркетмейкера не будет.

PPS. Про Сбер.

Цена — справедлива. Лонги сдал. Покупать выше 190 по префу и 220 по обычке не буду, люблю недооценку. А её сейчас нет.

Несмотря на нашу нелюбовь к госам, ВТБ в моменте кажется привлекательным

Дата инициации: 22.07.2021

ВТБ по мультипликатору P/B стоит в 2 раза дешевле Сбера, по прогнозному мультипликатору имеет потенциал роста 58%, прогнозная дивидендная доходность в 2022 году >11%, ожидаемый рост чистой прибыли в 2021 к доковидному 2019 году +29%. Хороший момент для входа, так как цена на акции ВТБ на 14.2% ниже максимумов за 3 года, в то время как Сбер и Тинькофф находятся вблизи своих хаев.

Банк ВТБ – горячо обсуждаемая в российском инвест-сообществе компания. Наша задача – без предвзятости оценить справедливую стоимость акций и их потенциал роста.

Среднегодовой темп роста выручки за 3 года: +5.9%

Среднегодовой темп роста скорректированной чистой прибыли за 3 года: +4.5%

Чистая прибыль ВТБ зависит от того, сколько компания выделяет резервов на возможные кредитные убытки. В моменты повышенной неопределенности компания вынужденно наращивает объемы резервов, а в более спокойное время снижает их. Этим объясняются «слабые» результаты чистой прибыли в 2020 году (кризис, связанный с Covid-19) и резкий рост в 1 квартале 2021 (восстановление экономики).

Нами было принято решение – учитывать для анализа скорректированный показатель чистой прибыли с нормализованным объемом резервов под кредитные убытки, взятым, как среднее значение за 3 года, чтобы минимизировать влияние разовых факторов на чистую прибыль.

Однако, несмотря на высокую волатильность объема выделяемых резервов под возможные кредитные убытки, позитивным фактом является увеличение коэффициента покрытия резервами кредитных убытков со 108% до 120% за 3 года. Это значит, что у банка есть определенный запас прочности в случае ухудшения экономической ситуации.

Ключевые доходы ВТБ показывают рост:

Чистые процентные доходы:

Чистые процентные доходы за три года выросли на 19.5%. Результат этой статьи доходов зависит от величины кредитного портфеля, объема размещенных средств клиентов в банке и процентной маржи.

Если к кредитному портфелю и средствам клиентов, среднегодовой темп роста которых за 5 лет составляет около 7% и 12% соответственно, нет вопросов, то к уровню процентной маржи – есть.

На уровень чистой процентной маржи в течение 2020 года положительно влияли смягчение денежно-кредитной политики в РФ и снижение стоимости обязательств, опережающее снижение доходности активов.

Согласно прогнозам компании, высокая инфляция в РФ и ужесточение денежно-кредитной политики в 2021 году снизит уровень процентной маржи на 30 б.п. до 3.5%

Чистые комиссионные доходы:

Чистые комиссионные доходы растут быстрее, чем процентные доходы на фоне более высоких объемов клиентских транзакций, а также существенного роста объема комиссий по брокерским операциям. Так в 2020 году у ВТБ насчитывалось 14.3 млн активных клиентов, из которых 64% пользовались транзакционными продуктами. К 2025 году менеджмент компании планирует нарастить количество активных клиентов до 30 млн.

В приложении «ВТБ Мои Инвестиции» в 2020 году количество пользователей выросло в 4 раза до 1.12 миллионов, и достигнут дневной оборот торгов в более 100 млрд рублей. Среднегодовой темп роста выручки с 2018 года составляет +41%

ВТБ прогнозирует в 2021 не только восстановление чистой прибыли к доковидным значения, но и рост +29% к 2019 году:

За 5 месяцев 2021 года (январь-май) компания уже заработала 134.7 миллиарда рублей чистой прибыли, что соответствует 52% от плановых значений. Показатель ROE за тот же период составляет 18%, пока даже выше целевого. Это внушает некую уверенность в то, что компания действительно выплатит хорошие дивиденды в 2022 году.

К тому же в конце 2016 года ВТБ составил стратегию развития банка на 2017-2019 года, одной из главных целей которой было достижение уровня чистой прибыли в 2019 году в размере 200 млрд. рублей. Фактическая чистая прибыль в 2019 году составила 201 млрд рублей.

Дивидендная политика компании. Дивидендная доходность в 2022 >11%

До 2018 года дивидендная политика банка была абсолютно непрозрачной, так как предполагала бо́льшие выплаты по привилегированным акциям, чем по обыкновенным, следовательно, большую часть прибыли получало государство.

С 2018 года ВТБ устанавливает выплаты по всем трем типам акций так, чтобы дивидендная доходность владельцев привилегированных и обыкновенных акций была равна. Государство по-прежнему получает большую часть прибыли, но уже через обыкновенные акции.

Так как привилегированные акции не торгуются на бирже, они учитываются по номиналу с целью определения суммарной капитализации.

*В расчетах мы полагаемся на то, что менеджмент сдержит свое обещание, и компания будет выделять на дивиденды 50% от чистый прибыли.

Таким образом, мы ожидаем значительное увеличение дивидендной доходности акций в 2022 году, если все пойдет по плану компании.

Компания сильно недооценена по отношению к своим конкурентам и прогнозным мультипликаторам.

ВТБ торгуется много дешевле, чем его прямые конкуренты в РФ. По коэффициенту P/B ВТБ оценен почти в 2 раза дешевле, чем Сбербанк. При этом ВТБ с 2002 в 4 раза увеличил свою долю на рынке и сократил отставание от Сбера. Но в последние годы доля рынка ВТБ в активах банковского сектора снижается, в 2017 доля составляла 17.2%, в 2020 — 16.1%.

Стоит признать, что определенная недооценка сохраняется исторически ввиду того, что у компании меньший показатель ROE и высокая доля акционерного капитала под контролем государства.

Однако, если ВТБ выполнит план и получит в 2021 году 260 млрд руб. чистой прибыли, форвардный P/E составит 4.1х

В таком случае потенциал роста составляет +57.69%

На данный момент мы позитивно смотрим на акции ВТБ по следующим причинам:

Риски:

С наилучшими пожеланиями,

Команда Усиленных Инвестиций

Почему акции ВТБ такие дешевые и когда они могут подорожать

Акции ВТБ – одни из самых популярных у частных инвесторов. Согласно данным Московской биржи, в июле 2020 г. они занимали шестое место по востребованности среди всех российских эмитентов. Несмотря на это, максимально дорогими бумаги банка были в момент первичного размещения. Предлагаю сегодня разобраться в том, почему акции ВТБ такие дешевые, и есть ли у них перспективы роста.

История группы ВТБ

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

История ВТБ началась в 1990 г. Первоначальной задачей было обслуживание внешних экономических операций страны. Сегодня группа представляет собой масштабную структуру, интересы которой простираются гораздо шире банковской сферы. В ее состав входит более двадцати дочерних компаний. Среди них финансовые организации, в т. ч. в других странах (Беларусь, Армения, Грузия и др.), пенсионный фонд, брокерская компания, депозитарий. Группе также принадлежат доли в ВТБ-Арена, АО Тандер (сеть Магнит) и Первого Канала.

Наиболее значимые слияния:

Самый известной историей, связанной с акциями ВТБ, по-прежнему остается народное IPO. Первичное размещение состоялось в 2007 г. и прошло по цене 13 коп. за акцию. Такими дорогими эти бумаги больше никогда не были. Этому есть несколько причин:

Клиринг на бирже: как он устроен и для чего нужен

Что такое клиринг на бирже и зачем инвестору о нём знать

Ниже приведен график котировок акций ВТБ за все время торгов:

Последняя попытка роста котировок в 2017 г. была вызвана тем, что ВТБ объявил о программе обратного выкупа акций по цене первоначального размещения. С тех пор бумаги постоянно дешевеют.

Структура акционеров имеет следующий вид:

Общая доля государства в уставном капитале превышает 92%. Сегодня ВТБ занимает второе место среди банков России по размеру активов и выданным кредитам. У брокерской компании третье место по числу активных клиентов на Московской бирже и второе на Санкт-Петербургской.

Особенности акций банковского сектора

В последние годы в России оживленно идёт передел рынка банковских услуг в пользу крупных игроков, прежде всего, с госучастием. Почти весь прирост активов приходится на первую двадцатку банков. Более мелкие участники рынка могут хоть как-то конкурировать только в розничном кредитовании. В остальных сферах они сокращают свои позиции.

Несмотря на значительный рост доли госбанков, нельзя утверждать, что российская банковская система набирает устойчивость. Госбанки также имеют свои риски. Связаны они, в основном, с тем, что их кредитоспособность почти не зависит от внутренней устойчивости. Она определяется в первую очередь готовностью государства оказывать поддержку. Поэтому такие компании получают возможность расти быстрее рынка, одновременно принимая на себя повышенные риски.

Это может приводить к финансовым проблемам вплоть до необходимости докапитализации со стороны государства. Например, через допэмиссию акций, которая негативно отражается на их доходности. К тому же, банк будет вынужден экономить на дивидендах, что и произошло с ВТБ в 2020 году. И наконец, долгосрочные инвесторы захотят избавиться от ненадежного актива. Комбинация этих факторов ведет к падению котировок.

Акции Сургутнефтегаза как защита от падения рубля

Акции Сургутнефтегаза: ставим на нефть или на доллар?

Как купить бумаги ВТБ

Обыкновенные акции ВТБ обращаются на Московской бирже с тикером VTBR. Они входят в ТОП–25 наиболее ликвидных инструментов из индекса MOEX, поэтому сделки с ним ведутся не только в дневную, но и в вечернюю сессию. Купить эти бумаги можно с 10.00 до 23.50 МСК через любого российского брокера. В одном лоте 10 тыс. акций. На момент написания статьи для сделки потребуется иметь на счету менее 400 руб. Это один из самых дешевых лотов отечественных акций.

График котировок можно отслеживать на любом российском сайте для инвесторов, например:

Перспективы акций ВТБ

Мультипликаторы акций ВТБ уже много лет говорят, что банк сильно недооценен рынком. Сегодня его ключевые индикаторы заметно ниже, чем у конкурентов:

Это говорит о том, что низкие котировки фундаментально обоснованы. Главные финансовые показатели, по данным сервиса smart-lab, приведены на скрине из СмартЛаба:

Сильными сторонами эмитента можно считать:

Чистая прибыль стабильно растет на протяжении последних пяти лет. В пользу привлекательности инвестиций в бумаги ВТБ говорит и то, его рыночная капитализация существенно ниже объема собственных средств банка. Правительство РФ заявляет о планах по продаже 10% обыкновенных акций. Ожидается, что этот шаг будет сопровождаться ростом котировок. Но быть уверенным в том, что доля государства действительно снизится, нельзя. Все последние события в банковском секторе говорят об обратном.

Что инвестору стоит знать про фондовый рынок США

Фондовый рынок США: что мы знаем о нём?

Также нельзя забывать и о слабых сторонах ВТБ:

Что касается планируемой коллаборации с Яндексом, то нет гарантий её успешности. У Яндекса нет большого опыта на финансовом рынке, а ВТБ имеет неоднозначную репутацию в сфере качества обслуживания. Сотрудничество двух компаний может оказаться кратковременным и неэффективным.

Что касается ближайшей перспективы, то в 2020 году из-за пандемии банк едва ли сможет продемонстрировать улучшение финансовых показателей по сравнению с предыдущими годами. Это значит, что ожидать хорошей дивидендной доходности в 2021 г. не следует. Возможно, дешевизна акций сыграет свою роль на более долгосрочном горизонте.

Выводы

Несмотря на сильную недооцененность ВТБ по мультипликаторам, я считаю, что в этом случае недостаточно опираться только на фундаментальные показатели. При открытии долгосрочных позиций нужно учитывать риски того, что банк и в последующие годы не оправдает дивидендные ожидания акционеров. Да и история взаимоотношений с миноритарными акционерами оставляет не самые тёплые воспоминания. Небольшое количество бумаг ВТБ я держу в рамках диверсификации. Но наращивать эту позицию считаю пока нецелесообразным и покупать бы сейчас не стал.

Расскажите в комментариях: есть ли в вашем портфеле акции ВТБ, ожидаете ли вы роста их котировок в ближайший год?