Почему акции самолет растут

Что нужно знать про компанию Самолет и почему она растёт

Акции компании растут 5 дней подряд, прибавляя 20%. Сам взлёт продолжается с 14 декабря 2020 года, давший небольшой импульс акциям компании Самолёт, унёсший котировки в небо, которые прибавили уже 65% с того дня.

Что такое компания Самолёт

ГК Самолёт основана в 2012 году. Вопреки названию, компания является обычным девелопером и не строит летающие дома. Компания входит в ТОП-10 строительных компаний по объёму строительства и ввода недвижимости в эксплуатацию. Приоритет в сравнительных объёмах строительства приходится на Московский регион, где компания вышла на второе место по вводе жилья в эксплуатацию в Мордоре Москве и Московской области, уступив первое место компании ПИК.

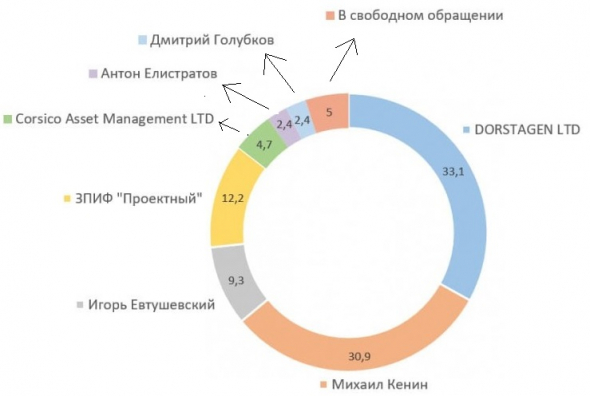

Стоит обратить внимание, что Максим Воробьёв, который является братом губернатора Московской области, хоть и не является акционером ГК Самолёт, но является акционером 28,9% дочерней компании ООО «Самолёт две столицы». Т.е. на бизнес-ланч у человека средства есть. И оставлять себя без десерта явно не собирается. Структура владения ГК Самолет после IPO:

IPO компании Самолёт

29 октября 2020 года компания разместилась на Московской бирже. Девелопмент раздал за денежку свои акции в размере 5,1% от общего числа, что равно чуть более 3 млн акций. Границы диапазона цен были от 950 рублей до 1100 рублей. Всего компания привлекла порядка 2,9 млрд рублей. Эти средства запланировано вложить в финансирование начала строительства входящих в портфель проектов и приобретение участков под застройку.

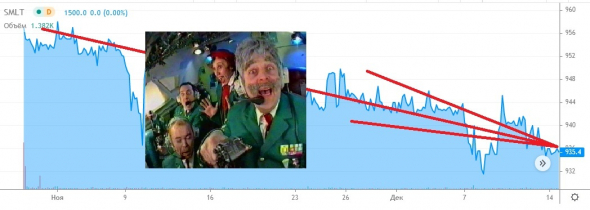

Несмотря на размещение практически по нижней цене диапазона, акции после IPO летели на дно на протяжении 11 серий недель:

Что с бизнесом

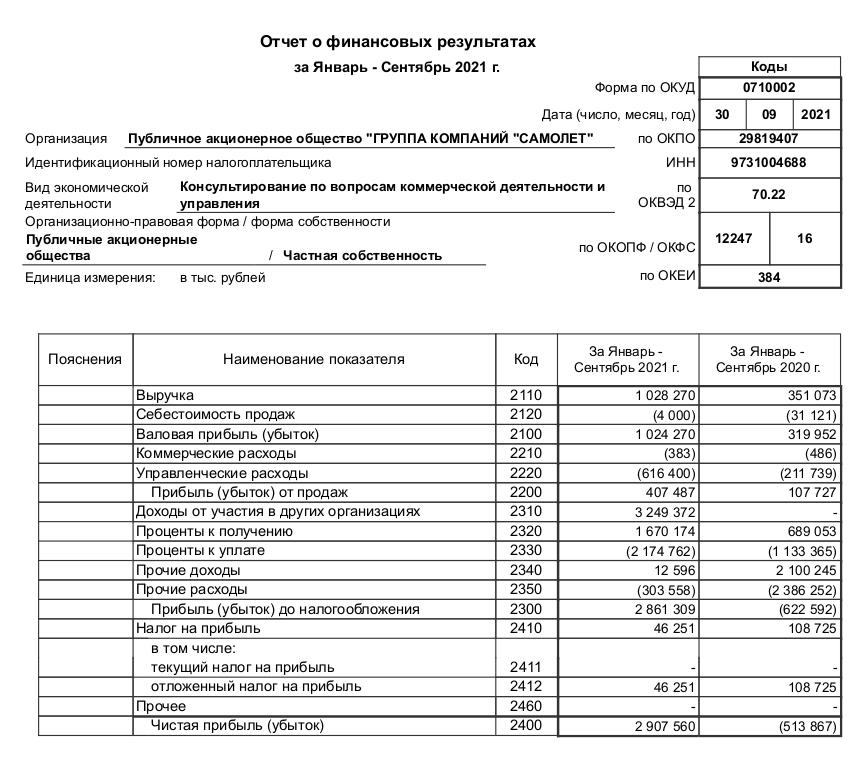

4 млрд чистой прибыли остались в далёком 2017 году, приведя компанию к убытку за 2021 год. И это очень странно, учитывая, что не для всех девелопментов год был плох. Хоть выручка компании и растёт, увеличившись на 13,24% в сравнении с 2019 годом, достигнув 0,5 млрд рублей, но чистая прибыль продолжает падать ниже горизонта. Если по итогам 2019 года убыток составил почти 100 млн рублей, то за 2020 год убыток составил 780 млн. рублей, что в 7,8 раза ниже.

Почему растут акции Самолёт

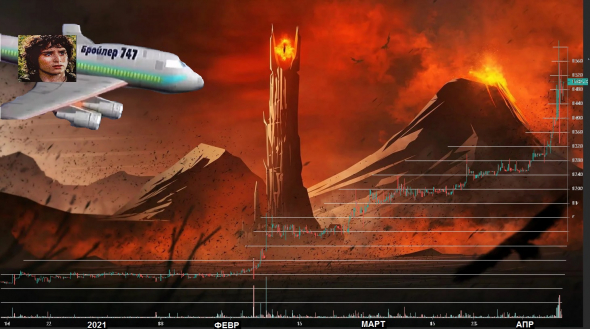

Первое, на что хочется обратить внимание, так это то, что кто-то первым узнал 14 декабря, о чём было указано чуть выше. Далее ещё один скачок в первых числах февраля, повлёкший уверенный рост акций:

Некоторые аналитики считают, что триггером послужили увеличение продаж, денежные поступления, а так же рост стоимости квадратного метра, который вырос на 34%, по отношению к предыдущему году. Оценка земли сегодня происходит на уровне 260,5 млрд рублей, а его увеличение составило более 30%. А по подсчётам Cushman & Wakefield, стоимость общих активов Группы Самолет выросла на 53% против 1П20 до 307.5 млрд руб.

Генеральный директор ГК Самолёт, прокомментировал рост за счёт самого большого земельного банка во всей отрасли, роста активов и бизнеса на 50%, а так же изменение структуры активов, куда стали входит технологический стартапы, бренды, коммерческие кластеры и другие направления.

В общем, всё вилами по воде.

Мне пришлось облазить все сфинктеры телеграмм-каналий, особенно шоколадные, но даже там раздавалось только эхо отсутствия предположений или разгонов. Спекулянтский разгон не может осуществляться без рекламы, хотя особенно наблюдательные лица заметили манипулирование всего лишь миллионом. Но кто его знает? Можно было бы увязать это с ростом ПИК, но этому сопротивляется компания ЛСР, которая давно уже болтается чёрт-те где. Что действительно могло послужить росту акций?

Сегодня нам гадать уже бессмысленно и осталось только ждать результатов, в опасении попадания в ловушку оптимизма.

Самолет акции

сегодня ожидаем: День Стратегии

сегодня ожидаем: Investor Day

2022-й будет рекордным по погашению облигаций застройщиков:

ПИК 33 млрд, ЛСР 10 млрд

Самолет 7 млрд

При этом, ситуация на долговом за год кардинально изменилась, период снижения доходностей (с 17-го завершился в декабре 2020-го) и теперь перезанимать придётся по более высоким ставкам. Возможно, в 2022-м они будут не выше, чем сегодня, но хорошего тоже мало.

Другое дело, что для Самолет ситуация не так сильно ухудшилась (как у ЛСР/ПИК) :

11.2020 доходность облигаций SMLT составляла 8.7-9.1%

июль 2021 около 8-8.5%

11.2021 9-10%. (беру начало ноября, так как сейчас аномальная неделя была из-за ситуации Роснано/ОВК)

для сравнения: Доходности облигаций ПИК-ЛСР в ноябре 2020 года были в районе 6.8-7.3%. Сегодня (ноябрь 2021) доходности по долгам крупнейших застройщиков 9.5-10.5%.

«ГК «Самолет» Решения совета директоров

Решения совета директоров (наблюдательного совета)

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество «Группа компаний «Самолет»

1.

Авто-репост. Читать в блоге >>>

«ГК «Самолет» Проведение заседания совета директоров и его повестка дня

Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество «Группа компаний «Самолет»

1.

Авто-репост. Читать в блоге >>>

Мы с самого начала договорились, что пойдем в этот проект вместе. Мотивация очень простая. Проект большой, капиталоемкий, с одной стороны, с другой стороны, он абсолютно в нише «ИНТЕКО» с точки зрения продукта. Это в известной мере естественное продолжение «Садовых кварталов», хотя проект, конечно, будет, на наш взгляд, значительно более привлекательным

— президент «Интеко» Александр Николаев

В августе участок в 4 га приобрела девелоперская компания «Интеко».

Ранее сообщалось, что «Самолет» планирует реализовать имеющийся опцион на приобретение 49% долей в проекте «Интеко» на Фрунзенской набережной.

Авто-репост. Читать в блоге >>>

Больше рейтингов на fapvdo.ru

Рейтинг-статистика финансового состояния компании с 2017 года. Финансовые показатели, уровень инвестиционного риска и рейтинг предприятия рассчитывался по данным бухгалтерской отчётности предоставленной в ФНС России. С подробным финансовым анализом предприятия по годам, можно ознакомиться в разделе ПАО ГК «Самолёт»

ИНН: 9731004688

Организация: ПАО «Группа компаний „Самолёт“

Авто-репост. Читать в блоге >>>

«ГК «Самолет» Проведение заседания совета директоров и его повестка дня

Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество «Группа компаний «Самолет»

1.

Авто-репост. Читать в блоге >>>

Девелопер «Самолет» принял решение реализовать право выкупа 49% в проекте компании «Интеко» на Фрунзенской набережной. Компании договорились о совместной реализации проекта на этапе участия в торгах по приобретению площадки. «Самолет» планирует реализовать опцион и войти в проект в ближайшие недели — после одобрения сделки Федеральной антимонопольной службой

Проект «Интеко» на Фрунзенской набережной — участок площадью около 4 га. На нем построят жилой комплекс премиум-класса. Его наземная часть составит 74 тыс. кв. м.

Авто-репост. Читать в блоге >>>

Группа Самолет выходит на рынок элитной недвижимости

Группа « Самолет » выкупает у «Интеко» примерно половину проекта элитного жилого комплекса на территории выставочного центра «Росстройэкспо» в Хамовниках.

Управляющий директор «Самолета» Владимир Комар подтвердил, что компания приняла решение реализовать опцион на приобретение 49% долей в этом проекте, который на текущий момент планируется реализовывать в партнерстве с «Интеко».

Сделку планируется закрыть в ближайшее время после получения одобрения Федеральной антимонопольной службы (ФАС), уточняет Комар.

Авто-репост. Читать в блоге >>>

ГК Самолет претендует на покупку девелоперской компании Интеко

ФАС России одобрила 5 компаний-претендентов на покупку девелоперской компании «Интеко».

Ранее банк „Траст“ выставил ГК „Интеко“ на торги в виде открытого электронного аукциона на повышение цены на площадке Российского аукционного дома с начальной ценой 37,4 млрд рублей.

Авто-репост. Читать в блоге >>>

[Переслано из Сигналы РЦБ]

#SMLT

⚡️ ФАС России одобрила покупку Интеко

Ходатайства о приобретении 100% голосующих акций застройщика в ведомство направили 5 потенциальных покупателей – Самолет Инт 1, Специализированный застройщик Второй, Смайнэкс Управление Активами, Логос и Ариеф.

ФАС России рассмотрела ходатайства и приняла решение об их удовлетворении.

По мнению ведомства, сделка не приведет к ограничению конкуренции на рынке строительства жилой и нежилой недвижимости г. Москвы.

Почему я не продаю акции, которые сильно выросли? Пример Самолет, ПИК и Магнит.

Многие удивляются почему я не продаю акции Самолет, которые выросли в 4 раза за год, и акции ПИК, которые выросли в 2 раза за год. Кому-то кажется, что раз акции сильно выросли, а новостной фон вроде не такой благоприятный (повышение ставки ЦБ, ужесточение льготной ипотеки), то пора уже фиксировать прибыль. Если коротко ответить на вопрос почему, то ровным счетом по тому же почему не превратился в спекулянта и не продал, когда эти акции выросли на 20%, на 50% и так далее, как это сделали другие, пропустив весь основной рост от инвестиций в эти акции. Но чтобы ответить более развернуто, приведу один старый пример в отношении акций Магнит.

В акции Магнита я начал инвестировать в 2008 году, когда прочитал интервью Галицкого в отношении перспектив и стратегии компании на будущее и побольше узнал о данной компании. С тех пор продолжал инвестировать в акции Магнит и не продавал их акции 8 лет, а только докупал. Акции Магнита стоили 700 руб., когда финансовый кризис раскрылся в полной мере, упали до 400 руб., но я продолжал докупать. Дальше стало видно, что Магнит имеет намного больше конкурентных преимущество, чем лидер рынка — X5 Retail Group с их Пятерочкой. В итоге на тот момент Магнит стал основной акцией в моем портфеле с долей вплоть до 40%. Происходили разные события, которые побуждали спекулянтов продавать акции Магнита, например, новости в желтой прессе об отравлениях от продуктов Магнита, волны возмущений в социальных сетях в отношении владельца, Крым и санкции и т.д. Но к реальному бизнесу Магнита это имело слабое отношение, поэтому я не продал ни одну акцию Магнита в течение этого периода. Однако в 2015-2016 годах стало видно, что рост Магнита выдыхается, смещенный лидер X5 Retail Group становится наоборот более эффективным и догоняет, а показатели Магнита стагнируют и даже сокращаются. Понаблюдав продолжительное время и убедившись, что особых перспектив дальше в акциях Магнита нет, в один день я продал все 40% моего портфеля акций Магнита по цене 10500 руб., которые выросли за 8 лет с 400-700 руб., а также по которым были получены пусть не такие большие на тот момент, но все же дивиденды. После этого бизнес Магнита стагнировал, Галицкий продал акции ВТБ, акции упали. Но кстати в 2021 году увидев, что ситуация в Магнит изменилась кардинально к лучшему, а также Магнит стабильно платит дивиденды на уровне 9-10% годовых, я снова купил акции Магнита на несколько процентов доли в своем портфеле.

Авто-репост. Читать в блоге >>>

Выручка у нас за этот период выросла практически на 90% — до 80 млрд рублей»

Выручка группы за 9 месяцев 2021 г. выросла относительно прошлого года на 88%,

EBITDA — на 179% (до 21,6 млрд рублей), что превзошло плановые значения за отчетный период и фактические показатели за весь 2020 год.

Валовая прибыль выросла на 120% — до 28,6 млрд рублей (13,0 млрд рублей годом ранее), рост относительно плана — 31%.

Авто-репост. Читать в блоге >>>

Общий долг на 31.12.2018г: 7,984 млрд руб/ мсфо 58,237 млрд руб

Общий долг на 31.12.2019г: 12,209 млрд руб/ мсфо 72,817 млрд руб

Общий долг на 31.12.2020г: 18,755 млрд руб/ мсфо 85,790 млрд руб

Общий долг на 30.06.2021г: 31,866 млрд руб/ мсфо 115,773 млрд руб

Общий долг на 30.01.2021г: 52,864 млрд руб

Выручка 2018г: 358,81 млн руб/ мсфо 38,718 млрд руб

Выручка 6 мес 2019г: 149,92 млн руб/ мсфо 23,415 млрд руб

Выручка 9 мес 2019г: 321,90 млн руб

Выручка 2019г: 448,46 млн руб/ мсфо 51,145 млрд руб

Выручка 6 мес 2020г: 235,07 млн руб/ мсфо 22,676 млрд руб

Выручка 9 мес 2020г: 351,07 млн руб

Выручка 2020г: 507,86 млн руб/ мсфо 60,183 млрд руб

Выручка 6 мес 2021г: 612,28 млн руб/ мсфо 33,276 млрд руб

Выручка 9 мес 2021г: 1,028 млрд руб

Прибыль 2018г: 443,40 млн руб/ Прибыль мсфо 2,418 млрд руб

Прибыль 1кв 2019г: 250,38 млн руб

Прибыль 6 мес 2019г: 128,12 млн руб/ Прибыль мсфо 477,15 млн руб

Прибыль 9 мес 2019г: 44,66 млн руб

Убыток 2019г: 98,36 млн руб/ Прибыль мсфо 864,30 млн руб

Убыток 1 кв 2020г: 159,75 млн руб

Убыток 6 мес 2020г: 431,10 млн руб/ Прибыль мсфо 688,15 млн руб

Убыток 9 мес 2020г: 513,87 млн руб

Убыток 2020г: 780,05 млн руб/ Прибыль мсфо 4,464 млрд руб

Убыток 1 кв 2021г: 39,63 млн руб

Прибыль 6 мес 2021г: 1,590 млрд руб/ Прибыль мсфо 3,154 млрд руб

Прибыль 9 мес 2021г: 2,908 млрд руб

www.e-disclosure.ru/portal/files.aspx?id=36419&type=3

Самолет Отчет РСБУ за 9 месяцев

Самолет Отчет РСБУ за 9 месяцев

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1725223

Самолет улетает. Почему растут акции строительной компании

Акции Группы Самолет выросли на 63% с цены IPO, а за последние 2 дня прибавили около 20%. В чем причины сильного роста?

Выраженный рост бумаг стартовал в начале февраля. Из драйверов, которые могли бы спровоцировать подъем, выделим публикацию сильного операционного отчета компания за IV квартал 2020 г.:

— Объем продаж недвижимости в IV квартале вырос на 46% до 18,5 млрд руб.;

— Общее количество контрактов увеличилось на 20% и достигло 2,9 тыс.

— Денежные поступления увеличились на 50% до 18,9 млрд руб.;

— Доля заключенных контрактов с участием ипотечных средств +4 п.п. до 69%;

— Средняя цена за кв. м составила 134,4 тыс. руб. — рост относительно прошлого года на 34%.

Второй импульс роста произошел 7 апреля — в день публикации отчета об оценке справедливой стоимости активов.

Согласно независимой оценке, стоимость активов Самолета по состоянию на 31 декабря 2020 г. составила 307,5 млрд руб. (201 млрд руб. на 30.06.2020) и включает оценку земельного банка, технологических стартапов, бренда и других компонентов. Наибольший вклад в увеличение оценки внес земельный банк и бренд. Оценка бренда Группы Самолет составила 16,8 млрд руб., по сравнению с 9 млрд руб. на дату предыдущей оценки (30.06.2020 г.).

Земельный банк Группы достиг отметки 20 млн кв. м и оценивается в 260,5 млрд руб. Увеличение земельного банка относительно предыдущей оценки составило более 30% при росте его стоимости на 47%.

Генеральный директор Группы Самолет Антон Елистратов прокомментировал отчет:

«У публичных девелоперских компаний много различных отчетов и метрик, за которыми следят инвесторы и аналитики. Для меня отчет об оценке стоимости активов от независимого оценщика является, наверное, ключевым, потому что в отличие от финансовой отчетности по стандартам МСФО, он дает возможность понять будущее: ближайшие и стратегические перспективы компании.

Исходя из этого, в нашем новом отчете я бы выделил три ключевых момента. Во-первых, самый большой земельный банк во всей отрасли – ключевой актив в нашем бизнесе и основа будущей прибыли от девелопмента. Во-вторых, всего за полгода оценка нашего бизнеса и активов выросла на 50%. Это дает представление о скорости развития, которую мы закладываем в ближайшие планы. И в-третьих, из отчета можно заметить, что структура наших активов начинает меняться. Кроме непосредственно девелоперских, появляются новые активы, создаются новые области развития бизнеса и получения прибыли: управляющая компания и экосистема сервисов, бренд, технологические стартапы, коммерческие кластеры и другие направления. Мы продолжим объявлять их уже в этом году, и в нашей стратегии это сегмент бурного роста».

Какие перспективы

В ближайшие недели Самолет может опубликовать финансовые результаты по МСФО за 2020 г. Отчет ожидается сильным в свете улучшения операционных показателей.

Однако даже с учетом обозначенных ожиданий и представленной оценки о стоимости активов акции Самолета в моменте выглядят перегретыми. Этот фактор локальной перекупленности стоит учитывать при работе с акциями.

В среднесрочной перспективе компания обозначила планы довести долю акций в свободном обращении до 30-40%. Это могло бы позитивно отразиться на оценке компании. Однако на текущий момент нет информации о конкретных сроках.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Старт дня. Газпром и Сбербанк в лидерах отскока

Отчет Газпрома за III квартал. Отличные результаты

Мнения аналитиков. О дивидендных перспективах ФСК ЕЭС и Россетей

Татнефть отчиталась за III квартал. Неплохо благодаря высоким ценам

АФК Система. Как изменился дисконт к дочкам

Омикрон. Что известно про новый штамм коронавируса

В каких акциях можно пересидеть новые локдауны

Рынок нефти ждет поддержки от ОПЕК+. Brent прибавляет более 4%

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Почему я не продаю акции, которые сильно выросли? Пример Самолет, ПИК и Магнит.

Многие удивляются почему я не продаю акции Самолет, которые выросли в 4 раза за год, и акции ПИК, которые выросли в 2 раза за год. Кому-то кажется, что раз акции сильно выросли, а новостной фон вроде не такой благоприятный (повышение ставки ЦБ, ужесточение льготной ипотеки), то пора уже фиксировать прибыль. Если коротко ответить на вопрос почему, то ровным счетом по тому же почему не превратился в спекулянта и не продал, когда эти акции выросли на 20%, на 50% и так далее, как это сделали другие, пропустив весь основной рост от инвестиций в эти акции. Но чтобы ответить более развернуто, приведу один старый пример в отношении акций Магнит.

В акции Магнита я начал инвестировать в 2008 году, когда прочитал интервью Галицкого в отношении перспектив и стратегии компании на будущее и побольше узнал о данной компании. С тех пор продолжал инвестировать в акции Магнит и не продавал их акции 8 лет, а только докупал. Акции Магнита стоили 700 руб., когда финансовый кризис раскрылся в полной мере, упали до 400 руб., но я продолжал докупать. Дальше стало видно, что Магнит имеет намного больше конкурентных преимущество, чем лидер рынка — X5 Retail Group с их Пятерочкой. В итоге на тот момент Магнит стал основной акцией в моем портфеле с долей вплоть до 40%. Происходили разные события, которые побуждали спекулянтов продавать акции Магнита, например, новости в желтой прессе об отравлениях от продуктов Магнита, волны возмущений в социальных сетях в отношении владельца, Крым и санкции и т.д. Но к реальному бизнесу Магнита это имело слабое отношение, поэтому я не продал ни одну акцию Магнита в течение этого периода. Однако в 2015-2016 годах стало видно, что рост Магнита выдыхается, смещенный лидер X5 Retail Group становится наоборот более эффективным и догоняет, а показатели Магнита стагнируют и даже сокращаются. Понаблюдав продолжительное время и убедившись, что особых перспектив дальше в акциях Магнита нет, в один день я продал все 40% моего портфеля акций Магнита по цене 10500 руб., которые выросли за 8 лет с 400-700 руб., а также по которым были получены пусть не такие большие на тот момент, но все же дивиденды. После этого бизнес Магнита стагнировал, Галицкий продал акции ВТБ, акции упали. Но кстати в 2021 году увидев, что ситуация в Магнит изменилась кардинально к лучшему, а также Магнит стабильно платит дивиденды на уровне 9-10% годовых, я снова купил акции Магнита на несколько процентов доли в своем портфеле.

Долгосрочное инвестирование в акции можно сравнивать с таким примером. Представьте, что золотодобывающая компания инвестирует в покупку участков для добычи золота. Куплен ряд участков, на одном участке найдено очень перспективное месторождение золота. Очень быстро стоимость участка выросла в цене. Что делать дальше? Сразу продавать этот участок? Если компания продаст все выросшие в цене участки, где обнаружено золото, то может остаться только с неперспективными участками и не факт, что удастся найти хорошие другие. Продавать стоит тогда, когда участок уже стал неперспективным, основное золото добыто и дальше держать на балансе это месторождение смысла нет.

Тоже самое применимо в отношении инвестиций в акции ПИК и Самолет. Краткосрочно могут быть разные спекулятивные колебания, например, в случае ПИК – размещение доп акций по SPO вызвало краткосрочно всякие спекуляцию на тему есть ли дальнейший рост. В случае Самолет кому-то сложно поверить, что компания, которая выросла в 4 раза в стоимости, это не пузырь. Особенно на фоне слухов о том, что цены на недвижимость должны почему-то упасть.

Было интересно вчера посмотреть конференцию Самолета о результатах за 9 месяцев 2021 года и узнать какая прямо сейчас ситуация на рынке недвижимости. Несколько конкретных фактов из этой конференции:

Да, текущая капитализация Самолет 296 млрд руб. возможно кажется кому-то завышенной, особенно если смотреть результаты только 2020 года. Но для такой быстро растущей компании как Самолет обычно минимальное соотношение капитализации к EBITDA – 1 к 10. Соответственно если и дальше план Самолет будет выполняться, то прогнозная капитализация на 2022 год – 600 млрд, на 2023 – 1 трлн руб. Пока видно, что план только перевыполняется. Посмотрим, как ситуация бизнес Самолета будет развиваться дальше.