Почему акции лукойла дорогие

ЛУКОЙЛ: покупать нельзя продавать

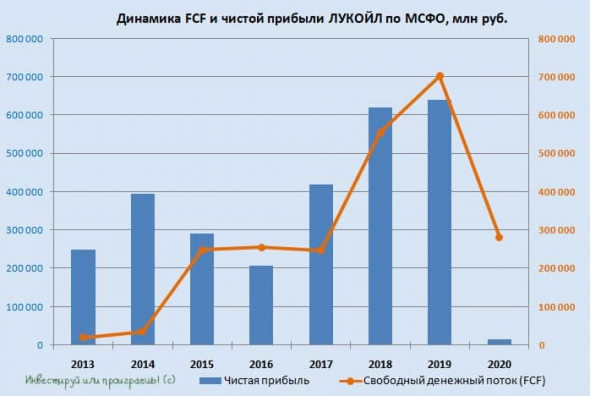

🧮 ЛУКОЙЛ отчитался о своих финансовых результатах по МСФО за 2020 год, сообщив о снижении выручки на 28% до 5,6 трлн рублей и чистой прибыли — почти в 40 раз до 16,6 млрд рублей, что стало минимальным значением для компании лет за пятнадцать точно, а возможно и гораздо больше:

Хотя чему тут удивляться, когда первые два квартала прошлого года и вовсе оказались убыточными, на фоне целого ряда сопутствующих этому факторов:

✔️ Пандемия COVID-19 и резкое сокращение спроса на нефть.

✔️ Как следствие – обвальное падение котировок цен на чёрное золото и ужесточение соглашения ОПЕК+.

✔️Дополнительным фактором давления для ЛУКОЙЛа стали неденежные убытки от обесценения активов, а также по курсовым разницам.

Радует, что хоть свободный денежный поток (FCF), на который сейчас ориентируется компания при расчёте дивидендов, не совсем обнулился, ограничившись падением на 60% до 281 млрд рублей, на фоне резкого снижения операционного денежного потока.

❓ Тогда почему же котировки акций ЛУКОЙЛа достигли уже допандемийных уровней и находятся в шаге от обновления своих исторических максимумов, невзирая на слабую финансовую отчётность за 2020 год? Да потому, что рынки всегда смотрят вперёд, а прошлогодние результаты – это уже история, которая по большому счёту уже никому не интересна. Кто не побоялся купить бумаги нефтегазовых компаний весной прошлого года – тот молодец, и сейчас радостно считает бумажную прибыль. Согласитесь, вряд ли сейчас выстраивается очередь из желающих продать так удачно купленные в прошлом году активы, когда человечество находится в шаге от победы над ковидом.

🦠💉 Судя по рыночной конъюнктуре первых трёх месяцев 2021 года, мы видим, что массовая вакцинация набирает обороты практически во всех странах, авиасообщение и туризм осторожно начинают выходить из спячки, цены на нефть обновляют свои 12-месячные максимумы, а российским нефтедобывающим компаниям уже сейчас удаётся добиваться определённых послаблений в условиях соглашения ОПЕК+ и возможность осторожно наращивать добычу, в условиях постепенного роста спроса на чёрное золото.

📈 В этих условиях весьма резонно ожидать и от ЛУКОЙЛа восстановление финансовых показателей уже в 2021 году, а темпы роста этих показателей наверняка окажутся высокими на фоне крайне низкой базы прошлого года. Именно поэтому компания с совершенно понятной стратегией развития, очень низкой долговой нагрузкой (NetDebt/EBITDA=0,5х) и по-прежнему с относительно невысокой оценкой по основным финансовым мультипликаторам, уже сейчас реализует в котировках весь накопленный потенциал и возглавляет восстановление сектора.

👉 Я продолжаю держать акции ЛУКОЙЛ в своём портфеле и на подходе к историческим максимумам в самом лучшем случае я лишь частично зафиксирую прибыль, но большую часть позы оставлю. Уж слишком много лет я охотился за этими бумагами, чтобы так легко и быстро с ними расстаться.

💰 В презентации ЛУКОЙЛа сообщается, что расчётные финальные дивиденды за 2020 год могут составить 213 руб. на акцию, что вместе с ранее выплаченными промежуточными дивидендами в размере 46 руб. на акцию ориентирует нас на совокупный дивиденд на уровне 259 рублей:

📖 Напомню, согласно новой дивидендной политике ЛУКОЙЛа, на дивиденды должно направляться не менее 100% скорректированного FCF. В свою очередь, скорректированный FCF определяется как чистые денежные средства, полученные от операционной деятельности, за вычетом капитальных затрат, уплаченных процентов, погашения обязательств по аренде, а также расходов на приобретение акций компании.

🧐 Давайте разбираться, как компания подсчитывает дивиденды. Итак, по итогам 2020 года компания получила операционный денежный поток в размере 776 млрд рублей. За минусом капитальных затрат (495 млрд рублей) FCF получается в 281 млрд рублей. Дивидендная база 2020 года формируется после вычета из этой цифры аренды (63 млрд рублей) и процентов (39 млрд рублей).

Получается, что совокупные дивидендные выплаты составят за 2020 год 179 млрд рублей: 32 млрд рублей за 9 месяцев и 147 млрд рублей за 4 квартал. Делим эту цифру на 692,87 млн обыкновенных акций – и получаем те самые 259 рублей на одну акцию. Фух, разобрались.

🗓 Совет директоров ЛУКОЙЛа планирует в апреле рассмотреть вопрос о выплате дивидендов, поэтому ждать осталось недолго!

Акции «Газпрома», «Роснефти» и «ЛУКОЙЛа»: покупать или продавать. Разбор аналитика для Финтолка

Индекс Мосбиржи буквально птицей летел последние дни наверх, очень заметно опережая в росте динамику движений на западных фондовых площадках, где, наоборот, наблюдалась техническая коррекция. По сути, весь этот скачок стал возможен благодаря росту акций ведущих российских сырьевых экспортеров. Однако со вчерашнего дня инвесторы начали их продавать. С чем связано падение акций «Газпрома», «Роснефти», «ЛУКОЙЛа» и «Татнефти» и вырастут ли они в цене снова, Финтолку помог разобраться шеф-аналитик TeleTrade Пётр Пушкарёв.

Пётр Пушкарёв, шеф-аналитик TeleTrade

Почему инвесторы начали резко продавать акции нефтяных компаний

Скорее всего, это не означает, что рынок разворачивается. Постепенное смещение нефти в еще более высокий диапазон цен будет способствовать среднесрочному росту выручки и прибылей всей нефтяной отрасли. На встрече ОПЕК+ решения о дополнительном ускорении добычи принято не было.

Почему падают акции «Роснефти»

Участникам рынка еще слишком памятен пик цены 522,80 рубля за акцию «Роснефти» в октябре 2018 года, после которого акции очень быстро спустились с небес на землю — ниже 400 рублей. К тем давним рекордам цены на акции «Роснефти» вернулись только после пандемии — к январю текущего 2021 года, а по пути к этому счастью держателям акций пришлось пережить и пандемийное дно — ниже 230 рублей за одну акцию.

6 октября 2021 года акции «Роснефти» (ROSN) установили исторический максимум стоимости на отметке 663,15 рубля.

По цене выше 660 рублей добавлять в портфель «Роснефть» инвесторы не торопятся, чтобы не рисковать и при каком-нибудь форс-мажоре не потерять больше, чем вложили, как это уже было ранее с этими бумагами. Сейчас выглядит вполне логично, что люди избавляются от некоторой части своего пакета акций сразу после взлета котировок уже практически на четверть, если считать с начала сентября.

Рынок страхуется не столько от какого-то среднесрочного провала, связанного с котировками нефти, сколько от явной перекупленности некоторых бумаг нефтегазовой отрасли.

С акциями американской Exxon Mobil, Chevron или английской BP, например, подобного эффекта не происходит, поскольку они еще далеки по цене от своих довирусных максимумов. Западные нефтяные компании в ответ на коррекцию нефтяных котировок просаживались в цене в пределах всего лишь на 1-1,5 % и могут потерять ещё сравнительно немного. Большинство участников рынка, у которых есть акции американских и европейских нефтяников, будут терпеливо ждать их восстановления в цене до уровней конца 2019 года.

Российские нефтяные компании успели несколько «перевыполнить план» по обновлению верхушек, и теперь динамика российского рынка за это расплачивается не менее резким откатом вниз, но не более того.

Почему падают акции «Газпрома»

Очевидно, что «Газпром» ещё успеет получить немало материальных выгод от ажиотажного всплеска цен на газ, потому что даже когда цены осядут, они будут в 1,5-2 раза выше прежних на спот-рынке, что положительно скажется и на заключении контрактов на дополнительные трубопроводные поставки, и на сроках запуска «Северного потока — 2».

6 октября 2021 года акции «Газпрома» (GAZP) установили исторический максимум стоимости на отметке 397,64 рубля.

Для акций «Газпрома» планка в 400 рублей стала хорошо объяснимым психологическим барьером, выше которого цены могут взлететь, а могут и нет.

Как только акции «Газпрома» приблизились на расстояние вытянутой руки к планке в 400 рублей, пошла спонтанная фиксация прибыли.

Вероятно, в дальнейшем акции «Газпрома» закрепятся в новом коридоре, верх которого будет пока что значительно пониже этих самых 400 рублей, а низ коридора может находиться вполне и глубже 350 рублей за акцию, например, откаты могут доходить моментами и до 320-330 руб.

Если газовые цены в ближайшие пару недель не сдуются окончательно, а возобновят растущий тренд, то и «Газпром» возобновит тестирование верхних уровней.

Вырастут ли акции «Роснефти», «Татнефти», «ЛУКОЙЛа» снова

Полагаю, чуть позже, когда пыль слегка осядет, а возможно уже и до конца этой недели, спрос на акции «Роснефти», «Татнефти», «ЛУКОЙЛа» активно возобновится.

С технически-формальной точки зрения это подтвердит само направление нефтяного ралли еще раз — что акции нефтяных компаний следуют за ростом цен на сырьевом рынке. Такая модель успокоит и держателей, и новых покупателей бумаг российских нефтяных компаний, которые в любом случае будут иметь от дорогой нефти стабильную выгоду на протяжении еще нескольких ближайших месяцев.

Лукойл. Не так страшен пробой, когда нефть с тобой

Итоги торгов

В предыдущий торговый день акции компании Лукойл снизились на 0,65%, закрытие прошло на отметке 6840 руб. Бумага выглядела лучше рынка, снизившегося на 1,33%. Объем торгов акцией на основном рынке составил 5,6 млрд руб. при среднем за месяц 6,7 млрд руб.

Краткосрочная картина

Бумаги Лукойла в четверг ушли ниже поддержки 6850 руб. Пробой оказался спокойным, импульсного движения не произошло. В результате котировки даже не достигли следующей опоры на отметке 6750 руб. и сегодня имеют все шансы вернуться к прежним уровням. Динамику акций поддерживает восстановление нефти, которое продолжается с утра.

Перепроданность по осциллятору RSI вчера повторно достигла 30%. Сигнальная линия развернулась, указывая на готовность к отскоку. При реализации отскока первой целью может стать зона 6950–7000 руб.

На среднесрочном горизонте взгляд на бумагу умеренно позитивный. Актуальные прогнозы по ценам на нефть в 2022 г. позволяют надеяться, что высокие дивиденды по итогам 2021 г. не будут иметь разовый характер и поддержат привлекательность бумаг в дальнейшем. При потеплении сентимента котировки вполне могут вернуться в район 7500 руб. до конца года и даже обновить максимумы.

Внешний фон

Внешний фон с утра складывается позитивный. Американские индексы выросли после закрытия основной сессии на Мосбирже. Азиатские индексы торгуются на положительной территории. Фьючерс на S&P 500 растет на 0,4%. Нефть Brent сегодня в плюсе на 0,6%. Фьючерсы на акции Лукойла в ходе утренней сессии прибавляют 0,5%. Все это дает основание предположить, что при сохранении фона открытие пройдет выше уровня закрытия предыдущего торгового дня.

Ближайшие уровни поддержки: 6750 / 6700 / 6600

Ближайшие уровни сопротивления: 7000 / 7070 / 7270

Долгосрочная картина

Долгосрочный взгляд на акции позитивный. Форвардная дивидендная доходность позволяет рассчитывать на позитивную переоценку в район 8000 руб. на акцию. Такое движение будет укладываться в рамки многолетнего восходящего тренда. При этом важным фактором для реализации такого сценария будут высокие цены на нефть.

БКС Мир инвестиций

Рекомендованные новости

Старт дня. Газпром и Сбербанк в лидерах отскока

Отчет Газпрома за III квартал. Отличные результаты

Мнения аналитиков. О дивидендных перспективах ФСК ЕЭС и Россетей

Татнефть отчиталась за III квартал. Неплохо благодаря высоким ценам

АФК Система. Как изменился дисконт к дочкам

Омикрон. Что известно про новый штамм коронавируса

В каких акциях можно пересидеть новые локдауны

Рынок нефти ждет поддержки от ОПЕК+. Brent прибавляет более 4%

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Покупка «ЛУКОЙЛа» против «Газпрома»

Ранее мы опубликовали идею по покупке «ЛУКОЙЛа» (LKOH RX) с целевым уровнем в 5 436 руб. до конца июня. С момента покупки по цене 5 065 руб. доход составил 3,5%, в случае «Газпрома» – 5,1%.

Мы считаем, что акции «ЛУКОЙЛа» значительно недооценены технически и фундаментально в отличие от «Газпрома», который выглядит переоцененным после недавнего всплеска котировок. В краткосрочной перспективе стоимость акций «ЛУКОЙЛа» приблизится к цене обратного выкупа в размере 5 450 руб./акция, что рядом с нашим целевым уровнем, и продолжит расти к фундаментальному целевому уровню.

Почему «ЛУКОЙЛ» продолжит расти в отличие от «Газпрома».

1. «ЛУКОЙЛ» в отличие от «Газпрома» фундаментально выглядит недооцененным. При нынешней цене его потенциал роста на 12 месяцев – 15,6%, исходя из консенсус-прогноза в 6 118 руб. Согласно нашим оценкам, потенциал роста до конца года – 10% от текущего уровня, целевая цена – 5 800 руб. По оценке инвестбанков и брокеров, потенциал роста Лукойла, исходя из прогнозной цены, составляет 36% (7 241 руб.), потенциал снижения – 14% (5 083 руб.).

В случае «Газпрома» потенциал роста значительно ограничен и составляет 1,5% от текущего уровня, согласно консенсус-прогнозу, консенсус прогноз целевой цены – 210,42 руб. Для Газпрома максимальный потенциал роста при целевой цене 255 руб. – 28%, а потенциал снижения – 28% (151 руб.).

2. «ЛУКОЙЛ» пользуется большим спросом у нерезидентов, это объясняется тем, что на них приходится большая доля в акциях компании в свободном обращении. Так, например, доля инвестфондов составляет 42% против 29% у Газпрома. Также у «Лукойла» одна из самых масштабных программ выпуска депозитарных расписок – порядка 40% от доли капитала против 24% у «Газпрома».

3. Отсутствие краткосрочных триггеров роста у Газпрома. Мы считаем, что Газпром не сможет укрепиться выше 210 руб. и консолидируется ниже 200 руб. ввиду того, что щедрые дивидендные выплаты благодаря высокой прибыли уже отыграны, а других корпоративных событий для роста акций нет.

4. Технические индикаторы указывают, что акции Лукойла находятся в начале цикла роста. Согласно индикатору RSI 14 дней, уровень перепроданности Газпрома находится на историческом максимуме – 79 п., что неизбежно должно привести к коррекции; наш целевой уровень – 185 руб.

В случае Лукойла ситуация противоположная. Согласно показателю RSI 14 дней, текущий уровень составляет 42 п. (уровень ниже 50 п. указывает на перепроданность) и, следовательно, у бумаги сохраняется существенный потенциал роста – 6% до конца июня и не менее 10–15% до конца года.

Мы рекомендуем покупать «ЛУКОЙЛ» и держать «Газпром»

| Название | Текущая капита-лизация, млрд руб. | Средний объем торгов (20 дней), млн руб. | Цена, руб. | Целевая цена рынка через 12 месяцев | Дохода с момента запуска идеи ITI Capital, % | Макси-мальная целевая цена | Мини-мальная целевая цена | Рост цены с начала года, % | Средний доход за 3 года, % | EB/EBITDA 2019 |

| ЛУКОЙЛ | 3935 | 5500 | 5228 | 6118,8 | 3,5 | 7241 | 5083 | 5 | 11,77 | 3,1 |

| Газпром | 4835 | 8600 | 202,1 | 210,4 | 5,1 | 255 | 151 | 33 | 8,92 | 3,5 |

Другие важные преимущества «ЛУКОЙЛа».

— По мультипликаторам EV/EBITDA (на основе консенсус-прогноза EBITDA на 2019 г. и 2020 г.) Газпром уже торгуется дороже Лукойла (3,5–3,4х против 3,1–2,8х соответственно), что неоправданно, на наш взгляд.

— Большая устойчивость перед санкциями ввиду меньшей доли оффшорных нефтяных проектов.

— Рекордный уровень FCF среди нефтегазовых компаний.

— Солидные финансовые показатели и возможности дальнейшего роста в случае смягчения ограничений добычи в рамках соглашения ОПЕК+ во 2П19 г.

Преимущества Газпрома. Рекордный уровень дивидендных доходов за 2018 г. Естественная монополия. Рекордная прибыль за 2018 г. Пользуется преимуществами нефтяного и газового сектора

Краткосрочные риски для «Газпрома».

— Капитальные вложения в текущем году могут превысить прогноз в 1,33 трлн руб. (компания постоянно пересматривала свой годовой бюджет в прошлые годы), а экспортные продажи вряд ли превысят прошлогодний уровень (за четыре месяца текущего года поставки упали на 8,4% г/г) ввиду растущей конкуренции на СПГ-рынке Европы, что продолжит оказывать давление на FCF компании.

— Ситуация с продлением контракта с Украиной по транзиту газа и сроками завершения Северного потока-2 пока неопределенная, дополнительные риски несет новый законопроект конгресса США о санкциях против Северного потока-2.

LUKOIL- LKOH RX

GAZPROM-GAZP RX

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Лукойл. Риски более глубокой коррекции растут

Итоги торгов

В предыдущий торговый день акции компании Лукойл снизились на 0,7%, закрытие прошло на отметке 7137,5 руб. Бумага выглядела на уровне рынка, снизившегося на 0,35%. Объем торгов акцией на основном рынке составил 4,7 млрд руб. при среднем за месяц 6,1 млрд руб.

Краткосрочная картина

Бумаги Лукойла в среду снижались на фоне общерыночных распродаж и слабой динамики нефти. При этом техническая картина в целом осталась прежней. Бумаги консолидируются в торговом диапазоне 7070–7270 руб. в ожидании пробоя одной из границ. При этом трендовый индикатор в виде 50-периодной средней на 4-часовом графике располагает к снижению. Бумаги пробили индикатор сверху-вниз в конце октября и консолидируются ниже. Чтобы вернуться к растущему тренду, необходимо вернуться выше этой линии.

На среднесрочном горизонте взгляд на бумагу смешанный. С одной стороны, акция фундаментально привлекательна и с точки зрения дивидендной доходности обеспечивает солидный апсайд. С другой — в рамках долгосрочного восходящего канала котировки находятся в верхней части, попытки продолжения роста сталкиваются со сложностями. При дальнейшем ухудшении сентимента это может привести к более глубокой коррекции в район 6800–7000 руб.

Внешний фон

Внешний фон с утра складывается смешанный. Американские индексы снизились после закрытия основной сессии на Мосбирже. Азиатские индексы преимущественно на отрицательной территории. Фьючерс на S&P 500 растет на 0,02%. Нефть Brent сегодня в плюсе на 0,15%. Фьючерсы на акции Лукойла в ходе утренней сессии прибавляют 0,24%. Все это дает основание предположить, что при сохранении фона открытие пройдет вблизи уровня закрытия предыдущего торгового дня.

Ближайшие уровни поддержки: 7070 / 7000 / 6850

Ближайшие уровни сопротивления: 7270 / 7325 / 7420

Долгосрочная картина

Долгосрочный взгляд на акции позитивный. Форвардная дивидендная доходность позволяет рассчитывать на позитивную переоценку в район 8000 руб. на акцию. Такое движение будет укладываться в рамки многолетнего восходящего тренда. При этом важным фактором для реализации такого сценария будут высокие цены на нефть.

БКС Мир инвестиций

Рекомендованные новости

Старт дня. Газпром и Сбербанк в лидерах отскока

Отчет Газпрома за III квартал. Отличные результаты

Мнения аналитиков. О дивидендных перспективах ФСК ЕЭС и Россетей

Татнефть отчиталась за III квартал. Неплохо благодаря высоким ценам

АФК Система. Как изменился дисконт к дочкам

Омикрон. Что известно про новый штамм коронавируса

В каких акциях можно пересидеть новые локдауны

Рынок нефти ждет поддержки от ОПЕК+. Brent прибавляет более 4%

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.